Les négociations entre les syndicats de salariés et le patronat continuent de traîner sur la question épineuse du déficit des caisses de retraites complémentaires, l’Agirc (cadres) et l’Arrco (salariés). Il serait en effet temps que ces négociations aboutissent, car en 2014, le déficit de l’Agirc était encore très proche des 2 milliards d’euros de déficit, tandis que celui de l’Arrco atteignait les 1,15 milliards d’euros. Alors que 14,6 millions de retraités sont concernés par la réforme, les réserves des caisses complémentaires seront épuisées d’ici 2018 pour l’Agirc et d’ici 2027 pour l’Arrco. Le rapport annuel du Conseil d’orientation des retraites (COR), publié début juin 2015, annonçait que le déficit total pour les retraites était de 8 milliards d’euros en 2013.

Comme dans toute réforme, comme pourrait nous le rappeler le philosophe et moraliste John Rawls, c’est le principe d’équité qui prime. La réforme doit être équitable pour satisfaire l’ensemble des parties. Mais en France, le principe d’équité n’est pas le principe de modération que l’on pourrait retrouver chez les sociaux-démocrates américains, britanniques ou allemands mais bien un principe d’égalité des résultats, une forme d’égalitarisme social héritée d’une certaine tradition républicaine qui est encore profondément ancrée dans les mentalités de la société française (celle qui prévalait lors de la Terreur). Or, quel système est plus inégalitaire que celui de la retraite par répartition, celle que présisément les syndicats tentent désespérément de sauvegarder ?

La répartition est inégalitaire par essence

Depuis l’instauration du système par répartition par les ordonnances de 1945 relatives à l’organisation de la Sécurité sociale, une forme d’inégalité entre les générations, entre les régimes spéciaux et les régimes généraux, et entre le secteur public et le secteur privé, a été instituée et renforcée par les gouvernements successifs. Les taux de cotisation ont explosé au fur et à mesure des générations, le niveau des pensions calculé par rapport aux derniers salaires a baissé pour les nouvelles générations, le temps passé à la retraite est inégal entre les générations, les bénéficiaires de régimes spéciaux bénéficient de modes de calculs avantageux pour les pensions, etc. Et plus le rapport cotisants/bénéficiaires diminue, plus les cotisants doivent dépenser pour financer les retraites, plus l’âge légal doit être éloigné et plus la durée de cotisation doit être allongée.

On peut effectivement constater dans le graphique ci-dessous que le taux de cotisation moyen pour un non-cadre du secteur privé n’a cessé d’augmenter à travers les générations, en passant de 19,6 % pour une personne née en 1940, à 25,6 % pour une personne née en 1960, et à plus de 27,5 % pour toute personne née après 1975. L’essentiel de l’augmentation provient notamment des caisses de retraites complémentaires comme l’Arrco : on constate pour notre personne née en 1940 que le taux de cotisation moyen est de 5,5 %, tandis qu’il est de 6,8 % pour celui né en 1960 et de 7,1 % pour celui né en 1975. Mais bien évidemment, les cotisations à la CNAV n’ont cessé d’augmenter elles aussi.

Le déficit chronique des caisses de retraite par répartition

Puisque le système par répartition fonctionne en reversant les cotisations financées par la population active, qui représente moins d’un tiers de la population française totale sous forme de pensions aux retraités, le système ne fonctionne bien que lorsqu’il repose sur un renouvellement générationnel. Le renouvellement de la population permet à une importante proportion de jeunes actifs de financer les retraites. Le problème est que l’augmentation de l’espérance de vie, la baisse du taux de natalité, l’effondrement du taux de mortalité, la poursuite de longues études et donc l’entrée de plus en plus tardive des jeunes dans la vie active, le fort taux de chômage ou encore le départ de plus en plus fréquent des seniors en pré-retraite sont autant de facteurs qui condamnent le système par répartition à la faillite.

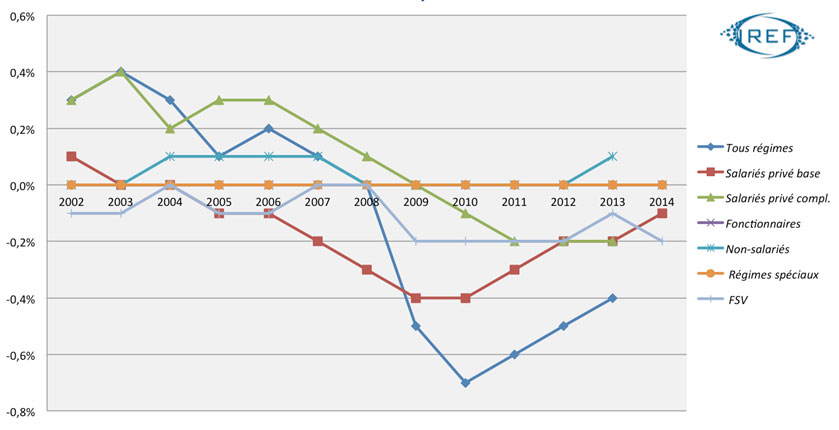

Besoin de financement du système de retraite

Comme on peut l’observer sur le graphique ci-dessus, l’ensemble des régimes de retraite est dans un solde négatif fort depuis 2009, c’est-à-dire que les dépenses des caisses de retraite sont supérieures aux ressources issues des cotisations des actifs (calculées hors charges et produits financiers). Les caisses de retraite ont donc un besoin de financement important, notamment les caisses de base pour les salariés du privé qui sont en déficit chronique depuis 2005, les caisses complémentaires pour les salariés du privé depuis 2010, et le fonds de solidarité vieillesse qui est en situation déficitaire depuis 2009 (repris par la Caisse d’amortissement de la dette sociale).

La supériorité incontestable du système par capitalisation

Le reversement direct des cotisations en pensions de retraite empêche les caisses de retraite de rentabiliser les fonds recueillis auprès des actifs et d’améliorer le rendement des pensions sous forme de placements en actions, en obligations ou d’autres types d’actifs financiers en fonction du risque souhaité. Or, dans un système par capitalisation, les outils de l’épargne retraite permettent de placer et décapitaliser l’épargne salariale afin pour la constitution des futures pensions et de transformer ce capital à l’issue de la capitalisation en reversement sous forme de rente viagère. Le capital ainsi constitué aura été placé sous différents types de placements financiers dont la rentabilité dépendra du niveau de risque choisi et de la qualité des investissements élaborés avec le fonds d’investissement. En général, on privilégie les actions et les placements à haut risque en début de constitution du capital du fonds de pension (notamment pour les jeunes), et on choisit de diminuer le niveau de risque au fur et à mesure qu’on se rapproche du reversement des pensions.

Il est donc urgent de favoriser une transition progressive du système par répartition à un système par capitalisation, qui permettra à chacun de se constituer sa propre retraite en fonction de ses propres moyens : voilà ce qui serait une véritable réforme équitable.

7 commentaires

Article insipide

Je conseille, en complément de cet article insipide, de lire quelques uns de mes ouvrages (au demeurant édités par l'IREF) qui abordent les braies questions, qui ne sont même pas évoquées ici : pourquoi la capitalisation ? Comment liquider le régime par répartition avec 16 millions de retraités actuels ou à venir dans les cinq ans à venir ?

Professeur Jacques Garello

Auteur des trois tomes de "Futur des retraites et Retraites du futur" édité par l'IREF et l'ALEPS

Auteur de Comment sauver vos retraites, éditions Ovadia, coll. Libréchange

Président d'honneur de l'ALEPS

Administrateur de l'IREF

capi. !!

Le changement vers la capi. un voeu pieux.

Ancien des assurances (AGF), l'attention des gouvernants sur la faillite prévisible des régimes par répartition avait déjà été attirée en 1980 … sans que personne ne bouge. Abandonner la répartition introduite par la gauche après la guerre aurait été contraire à l'idéologie de gauche et aurait entrainé une fuite des électeurs de gauche. Ceci reste la raison pour laquelle rien n'a toujours été faite et ne le sera pas avant qu'on soit réellement rentré dans le mur !

F.Weyrich

Misérables et miséreux.

Chaque responsable, politique ou syndical, sait que le système actuel est caricaturalement inégalitaire et que les générations qui se succèdent sont de plus en plus les dindons de la farce. La différence de traitement entre public et privé devient tellement criarde qu'il est aujourd'hui impossible de se retrouver dans la devise de notre république. L'égalité est morte, la fraternité oubliée. Seule reste la liberté. Hélas, celle pour les responsables de faire aujourd'hui n'importe quoi et de se moquer cyniquement de la partie la plus importante de la population.

On peut rêver!

Allez donc expliquer ça aux socialo-collectivistes et apparentés, pour qui le mot 'capitalisation' est un gros mot. Quand la pyramide de Ponzi va s'effondrer, ce qui ne saurait tarder, il faudra bien faire quelque chose. On y croit!

quand est-ce que l'on s'attaquera au rôle des syndicats dans les caisses de retraites.

la gestion des caisses de retraite est à mettre à plat.

c'est une planque pour les syndicats et une manière de se financer.

Les syndicats devraient se financer seulement avec leurs adhérents.

il n'est pas normal que l'on ne reçoive pas au moins 80% de l'argent économisé.

Qui utilise cet argent ????

La capitalisation est une bonne solution à condition que l'on ne mette pas les syndicats dedans.

Chacun doit financer sa retraite pendant son temps de travail et non pas d'une génération qui finance l'autre, c'est un non sens.

pourquoi les cotisations de l'état sont inférieures à celles des entreprises concernant leurs personnels. A force de tricher les fonctionnaires dirigeants n'ont aucune idées du coût du travail.

Pas si simple…

Je suis loin d’être hostile par principe à la retraite par capitalisation (au moins en tant que complément à la répartition), toutefois votre article est exagérément simpliste voire indigent en terme d’analyse:

1) Vous feignez d’ignorer qu’il existe déjà de très nombreuses enveloppes fiscales avec sortie en rente adaptées à la préparation de la retraite par capitalisation: assurance-vie, PEA, PERP, Madelin… avec les deux derniers, il est même possible de déduire les cotisations de ses revenus imposables – avec certaines limites, certes –. Bref, vous pouvez argumenter sur certaines insuffisances de ces dispositifs mais pas les ignorer. D’autre part, le PERP (qui n’a de « populaire » que le nom) et le Madelin, dont tout l’intérêt repose sur l’avantage fiscal à l’entrée (déductibilité des cotisations), n’ont d’intérêt que pour les contribuables imposés à un taux marginal d’au moins 30% voire 40%… soit 10 à 20% maximum de la population. Alors certes ces dispositifs ont leur utilité (d’ailleurs j’y cotise moi-même), mais que fait-on pour les 80% de la population restante ?

2) L’avantage de la capitalisation est lié aux intérêts composés. Mais la faiblesse de la répartition dans ce domaine provient du fait que lors de sa création, on a distribué des pensions à des retraités pauvres – dont certains avaient capitalisé en vain en raison de la crise de 1929 ! – qui n’avaient pas cotisé. L’absence de capitalisation n’est rien d’autre que la perpétuation de ce geste altruiste…

3) L’avantage de la capitalisation est à mon sens assez surévalué. Pour rendre la mariée plus belle, ses partisans font souvent des projections avec des taux de rentabilité faramineux de 4 ou 5% par an. Or, dans une économie mondiale qui croit globalement de 2-3% par an (et autour de 1% en occident) et dont la croissance tendancielle diminue inexorablement y compris chez les BRIC, ces chiffres sont tout simplement irréalistes, d’autant plus que la généralisation de la capitalisation imposerait de placer d’énormes capitaux sur des activités globalement moins rentables, les placements susceptibles de servir du 4 ou 5% annuel étant par nature très limités. En d’autres termes, si égoïstement je tiens à conserver le rendement de mes placements, j’ai tout intérêt à ce que leur diffusion reste confidentielle (regardez les SCPI : il y a 10 ans elles servaient du 6-7% brut, maintenant que tout le monde se rue dessus elles ont du mal à atteindre 5% brut, et ça baisse… Voir aussi les tables utilisées par les assureurs pour calculer les rentes issues d’un PERP, d’un PEA ou d’une AV : il faut accumuler une épargne vraiment considérable pour obtenir de faibles rentes).

4) Vous n’abordez pas les difficultés énormes de la transition entre répartition et capitalisation : les cotisations retraite obligatoires ont (hélas) atteint un tel niveau que seule une minorité de la population (moins de 20%) peut financièrement se permettre d’épargner en plus de manière significative sur un dispositif personnel complémentaire par capitalisation. Le seul moyen serait de baisser fortement les cotisations, donc les pensions des retraités actuels… Comment comptez-vous faire voter cela ?

5) Vous passez sous silence les risques réels de la capitalisation (qui sont certes atténués lorsque l’horizon de placement est long): pour avoir travaillé un temps en Californie au tout début des années 2000, je peux vous assurer que j’ai vu des collègues de plus de 60 ans pleurer après avoir perdu une grande partie de leur plan 401(k) et être obligés de partir bien après 68 ans avec des pensions très minorées par rapport à leurs espoirs.

6) Plus fondamentalement, vous n’avez pas compris que quel que soit le système, répartition ou capitalisation, les retraités sont TOUJOURS une charge pour les actifs. Quand vous capitalisez, que ce soit sous forme d’actions, d’obligation ou d’immobilier, vous « achetez » le droit de prélever plus tard une partie des revenus et des richesses produites par les futurs actifs ; exactement de la même manière que lorsque vous cotisez à l’assurance retraite (même si bien entendu la capitalisation individuelle offre plus de liberté… et de risques). Que ce soit sous forme de cotisations obligatoires, de loyers versés à leur bailleur retraité ou de dividendes prélevées au détriment de leurs salaires, ce sont toujours les actifs qui paient de leur poche les pensions des retraités…

Tout ceci pour dire que l’introduction progressive d’une dose de capitalisation est certainement à la fois souhaitable et inévitable, mais la présenter comme LA solution miracle aux défis du financement des retraites (augmentation de la durée de vie, rendements décroissants de l’économie mondiale) est tout simplement simpliste, illusoire et… trompeur.

Pas si simple !

Je suis loin d’être hostile par principe à la retraite par capitalisation (au moins en tant que complément à la répartition), toutefois votre article est exagérément simpliste voire indigent en terme d’analyse:

1) Vous feignez d’ignorer qu’il existe déjà de très nombreuses enveloppes fiscales avec sortie en rente adaptées à la préparation de la retraite par capitalisation: assurance-vie, PEA, PERP, Madelin… avec les deux derniers, il est même possible de déduire les cotisations de ses revenus imposables – avec certaines limites, certes. Vous pouvez argumenter sur certaines insuffisances de ces dispositifs, mais pas les ignorer. D’autre part, le PERP et le Madelin, dont tout l’intérêt repose sur l’avantage fiscal à l’entrée (déductibilité des cotisations), n’ont d’intérêt que pour les contribuables imposés à un taux marginal d’au moins 30% ou 40%… soit 20% maximum de la population. Alors certes ces dispositifs ont leur utilité (d’ailleurs j’y cotise moi-même), mais que fait-on pour les 80% de la population restante ?

2) L’avantage de la capitalisation est lié aux intérêts composés. D’accord. Mais la faiblesse de la répartition dans ce domaine provient du fait que lors de sa création, on a distribué des pensions à des retraités pauvres – dont certains avaient capitalisé en vain en raison de la crise de 1929 ! – qui n’avaient pas cotisé. L’absence de capitalisation n’est rien d’autre que la perpétuation de ce geste altruiste…

3) L’avantage de la capitalisation est à mon sens assez surévalué. Pour rendre la mariée plus belle, ses partisans font souvent des projections avec des taux de rentabilité faramineux de 4 ou 5% par an. Or, dans une économie mondiale qui croit globalement de 2-3% par an (et autour de 1% en occident) et dont la croissance tendancielle diminue inexorablement y compris chez les BRIC, ces chiffres sont tout simplement irréalistes, d’autant plus que la généralisation de la capitalisation imposerait de placer d’énormes capitaux sur des activités globalement moins rentables, les placements susceptibles de servir du 4 ou 5% annuel étant par nature très limités. En d’autres termes, si égoïstement je tiens à conserver le rendement de mes placements, j’ai tout intérêt à ce que leur diffusion reste confidentielle (regardez les SCPI : il y a 10 ans elles servaient du 6-7% brut, maintenant que tout le monde se rue dessus elles ont du mal à atteindre 5% brut, et ça baisse… Voir aussi les tables utilisées par les assureurs pour calculer les rentes issues d’un PERP, d’un PEA ou d’une AV : il faut accumuler une épargne vraiment considérable pour obtenir de faibles rentes).

4) Vous n’abordez pas les difficultés énormes de la transition entre répartition et capitalisation : les cotisations retraite obligatoires ont (hélas) atteint un tel niveau que seule une minorité de la population (moins de 20%) peut financièrement se permettre d’épargner en plus de manière significative sur un dispositif personnel complémentaire par capitalisation. Le seul moyen serait de baisser fortement les cotisations, donc les pensions des retraités actuels… Comment comptez-vous faire voter cela ?

5) Vous passez sous silence les risques réels de la capitalisation (qui sont certes atténués lorsque l’horizon de placement est long): pour avoir travaillé un temps en Californie au tout début des années 2000, je peux vous assurer que j’ai vu des collègues de plus de 60 ans pleurer après avoir perdu une grande partie de leur plan 401(k) et être obligés de partir bien après 68 ans avec des pensions très minorées par rapport à leurs espoirs.

6) Plus fondamentalement, vous n’avez pas compris que quel que soit le système, répartition ou capitalisation, les retraités sont TOUJOURS une charge pour les actifs. Quand vous capitalisez, que ce soit sous forme d’actions, d’obligations ou d’immobilier, vous « achetez » le droit de prélever plus tard une partie des revenus et des richesses produites par les futurs actifs ; exactement de la même manière que lorsque vous cotisez à l’assurance retraite (même si bien entendu la capitalisation individuelle offre plus de liberté… et de risques). Que ce soit sous forme de cotisations obligatoires, de loyers versés à leur bailleur retraité ou de dividendes prélevées au détriment de leurs salaires, ce sont toujours les actifs qui paient de leur poche les pensions des retraités…

Tout ceci pour dire que l’introduction progressive d’une dose de capitalisation est certainement à la fois souhaitable et inévitable, mais la présenter comme LA solution miracle aux défis du financement des retraites (augmentation de la durée de vie, rendements décroissants de l’économie mondiale) est tout simplement simpliste, illusoire et… trompeur