Les mesures phares du plan de relance entériné par la loi de finances pour 2021 : le plafonnement de la CET[[La CET est composée de la cotisation sur la valeur ajoutée des entreprises (CVAE) et de la cotisation foncière des entreprises (CFE).]] (contribution économique territoriale) à 2% contre 3% auparavant, la réduction de 50 % de la cotisation sur la valeur ajoutée des entreprises (ce qui correspond à la suppression de la part régionale de cet impôt, soit 7,25 Md€), de la CFE, cotisation foncière des entreprises (1,5 Mds€) et de la taxe foncière sur le bâti (1,75 Mds€), ont pour vocation de faire baisser les impôts de production qui pèsent lourdement sur la compétitivité des entreprises françaises.

En 2018, l’ensemble des impôts de production se montent à 77 Mds€ par an, dont 28 Mds€ pour les impositions économiques locales, 17,7 Mds€ pour la CVAE (cotisation sur la valeur ajoutée des entreprises) et 8 Mds€ pour la CFE.

La taxe professionnelle, un impôt critiqué et supprimé

Succédant en 1976 à l’antique patente créée à la Révolution, la taxe professionnelle (TP) était due par les personnes physiques et morales exerçant une activité professionnelle non salariée. Son assise se constituait de la valeur locative cadastrale des locaux passibles d’une taxe foncière, la valeur locative des équipements et biens immobiliers, les salaires et recettes des professions libérales employant moins de cinq salariés. Vivement critiquée pour le dynamisme de ses bases et pour la pénalisation de l’investissement et de l’emploi qu’elle entraînait, la TP a été supprimée en 2010.

En 2009, avant sa disparition, la TP représentait 27% des recettes fiscales des collectivités, soit 31,4 Mds€, dont 4,3% perçus par les communes, 14,6% par les groupements à fiscalité propre, 9,4% par les départements et 3% par les régions.

Entre 1986 et 2010, la TP a été multipliée par 2,9, soit un taux de croissance annuel de 5,5%, et ce malgré la suppression progressive de la part salaires entre 1999 et 2003. En euros constants, l’augmentation a été de 80% et en euros constants/habitant, de 60%. Les salaires constituaient en 1986 la principale composante de l’assiette de la TP (43%), ce qui a motivé le retrait de celle-ci, compensée par une allocation intégrée à la DGF.

Imposition de stock ne prenant pas en compte la richesse produite par l’entreprise, la TP était toutefois plafonnée à 8% de la valeur ajoutée, taux ramené à 3,8 puis 3,5% en 1999. En 2011, la TP a été supprimée : 70% de l’ancienne taxe a alors été couverte par la CFE et la CVAE, les 30% restants étant composés de l’IFER (imposition forfaitaire sur les entreprises de réseau), de la DCRTP (dotation de compensation de la réforme de la taxe professionnelle) et d’un certain nombre de taxes affectées.

Schématiquement, la fiscalité économique des collectivités repose sur une fiscalité de flux à travers la CVAE et une fiscalité de stock avec la CFE.

La CFE est en fait un reliquat de la partie foncière de la taxe professionnelle

La CFE est due par les personnes physiques ou morales exerçant, à titre habituel, une activité professionnelle non salariée ; comme la TP, elle est assise sur la valeur locative cadastrale passible de taxe foncière (les entreprises propriétaires sont donc assujetties deux fois sur leur biens). Le calcul de la CFE se voit appliquer un abattement de 30% contre 50% pour la TFPB, sur la base de la VLC, c’est-à-dire d’un loyer annuel théorique déterminé dans les années soixante-dix.

En 2018, 92% des 8 Mds€ du produit de la CFE sont perçus par les EPCI. Entre 2011 et 2018, la taxe a progressé de 3,3% chaque année, soit un total de 26%. Cette hausse est due pour 83% à la progression des bases et pour 17% à celle des taux.

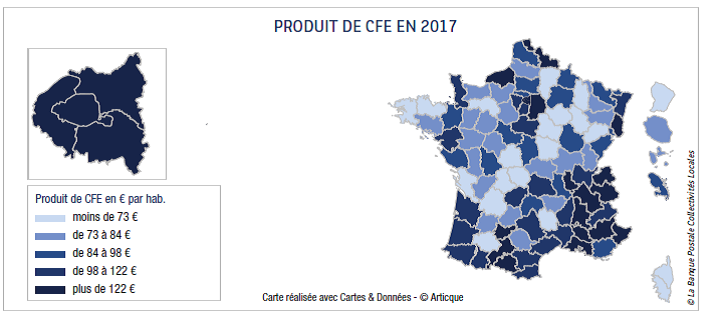

Sur la même période, le taux moyen de CFE a augmenté de 4%, soit 0,6% chaque année pour atteindre 26,4% en 2018 (entre 16,5 et 40,2% selon les départements). Le niveau moyen de CFE est de 110€ par habitant mais avec d’importantes disparités départementales, comme le montre la carte suivante :

Les bases nettes de CFE sont, en effet, en moyenne de 416€ par habitant mais avec d’importants écarts entre les départements, de 179 à 899€ par habitant. Celui-ci se justifie du fait de l’assiette de la taxe, qui concerne principalement les entreprises avec de grandes immobilisations foncières comme les industries, la grande distribution ou les équipements touristiques.

Impact négatif de la CFE sur la vie des entreprises

La littérature économique professe que les impôts de production sont les plus nocifs à la vie des entreprises en raison des distorsions qu’ils entraînent tout le long de la chaine de production, ce qui pénalise la productivité et la compétitivité de celles-ci.

Rappelons que le taux de la CFE au niveau local ne peut pas dépasser le double du taux national moyen et ne peut pas varier plus rapidement que le taux de taxe d’habitation : en 2018, le plafond du taux était de 52,58%.

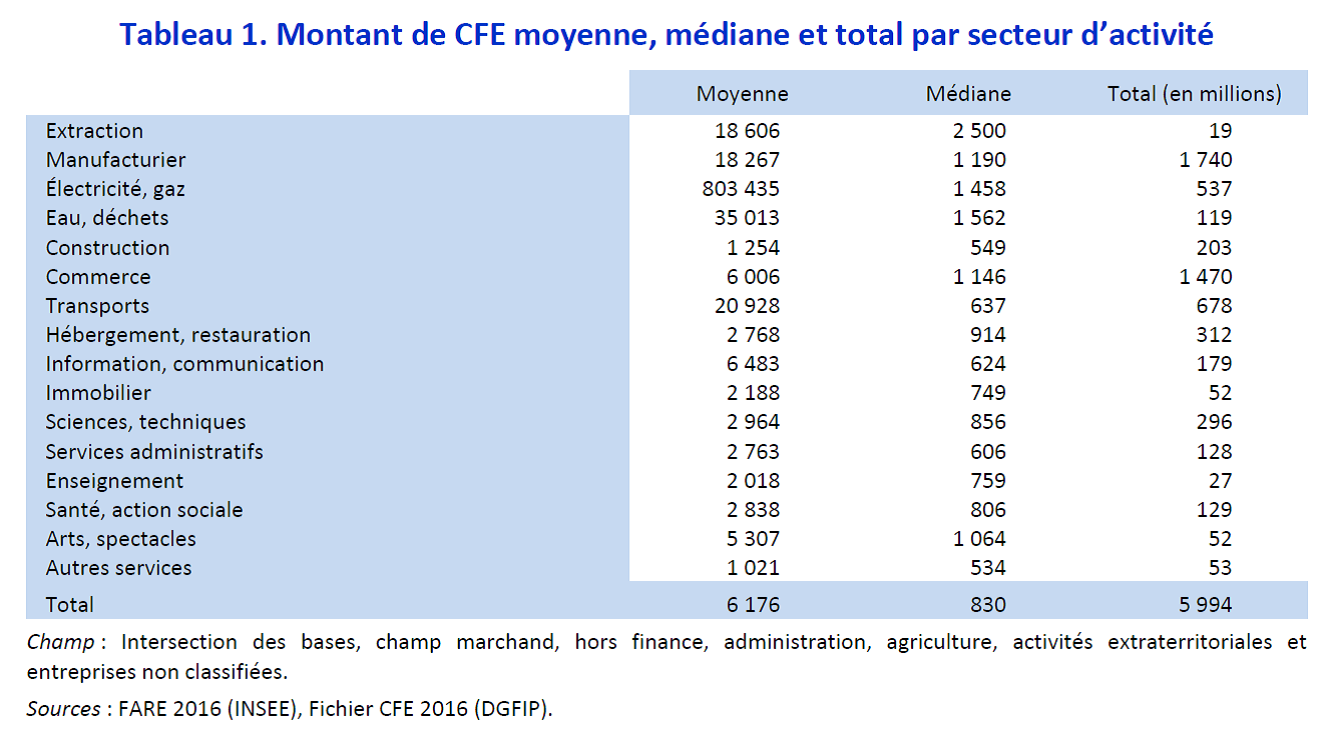

Le système de la valeur locative cadastrale, comme évoqué précédemment, a été défini dans les années 70 et est obsolète. Il pénalise les secteurs de l’industrie (extraction, manufacturier, énergie et eau) et du commerce qui acquittent à eux seuls 3900 M€ de taxes, comme dépeint par le tableau suivant :

Le conseil d’analyse économique conclut donc que, pour les entreprises du secteur manufacturier, la CFE les pousse à diminuer leur consommation de foncier et les décourage de se constituer un capital immobilier.

Si la CFE, ajoutée aux autres impôts de production, pèse lourdement sur la compétitivité des entreprises, elle ne semble pas, en revanche, impacter directement l’emploi ou les exportations.

C’est très précisément la compétitivité des entreprises industrielles et territoriales qui a motivé le coup de rabot à la CFE, acté en loi de finances 2021, qui bénéficierait à 42 % aux entreprises de taille intermédiaires (ETI), à 32 % pour les PME et TPE et à 26 % pour les grandes entreprises. Les deux principaux secteurs bénéficiaires seraient celui de l’industrie (37 % du gain) et celui du commerce (15 % du gain). On ne saurait que trop conseiller au Gouvernement de ne pas s’arrêter en si bon chemin et de supprimer totalement cette fiscalité de production en la faisant glisser vers la TVA.

1 commenter

La cotisation foncière des entreprises : un impôt de production vétuste hérité de la taxe professionnelle

Ne vous découragez pas cette taxe sera remplacée par une autre. Vive l’ENA : l’Ecole Nationale des Anes.