• La suppression partielle (pour 80 % des contribuables en 2020) puis totale (pour la totalité d’ici à 2023) de la taxe d’habitation sur la résidence principale et le schéma de financement « descendant » mis en place pour la compenser renforcent le contrôle de l’État sur la fiscalité et les finances locales, au détriment du principe de subsidiarité, de la responsabilisation des élus et de la bonne gestion des deniers publics locaux.

• L’IREF propose de redéfinir la notion d’autonomie financière locale inscrite à l’article 72-2 de la Constitution et précisée par voie organique dans le code général des collectivités territoriales (CGCT), en soustrayant du périmètre des « ressources propres » utilisé pour établir le ratio d’autonomie, les ressources dépourvues de tout contrôle local (telles que les fractions de produit national transférées et les compensations accordées au titre des dégrèvements)

Lors de la campagne présidentielle de 2017, le candidat Macron avait promis, s’il était élu président de la République, de supprimer progressivement la taxe d’habitation pour 80 % des contribuables [[Les seuils permettant le dégrèvement total de 80 % des contribuables sont les suivants : 48 000 euros de revenu (43 000 euros de revenu fiscal de référence) pour un couple, de 54 000 euros de revenu (49 000 euros de RFR) pour un couple avec enfant et de 30 000 euros (27 000 euros de RFR) pour une personne seule.]] . L’intégralité de la mesure a été déployée sur trois ans, chaque contribuable bénéficiant en 2018 d’un tiers du dégrèvement [[À l’inverse des exonérations, les dégrèvements ne modifient pas les bases fiscales, permettant à l’État de se substituer au contribuable local sans dégrader le ratio constitutionnel d’autonomie financière…]] (30 % précisément), puis des deux tiers en 2019 (65 %) et enfin de la totalité en 2020 (100 %).

De nombreuses mesures avaient déjà été prises depuis plusieurs décennies pour réduire fortement – et même dans certains cas supprimer totalement [[D’après la direction de la législation fiscale (DLF), 20 % des foyers fiscaux n’acquittaient déjà pas, avant la réforme Macron, la taxe d’habitation du fait des exonérations existantes, mais également des abattements.]] – la taxe d’habitation des personnes les plus démunies [[Voici la liste complète des allègements de taxe d’habitation que prévoyait déjà le code général des impôts : un abattement obligatoire pour charges de famille réduisant la base fiscale de 7,6 Md€ (soit une perte de recettes de 1,8 Md€ au taux moyen), trois abattements facultatifs (abattement facultatif général, abattement facultatif en faveur des personnes de condition modeste et abattement facultatif en faveur de certaines personnes handicapées ou invalides) réduisant la base fiscale de 8,7 Md€ (soit une perte de recettes de 2,1 Md€ au taux moyen), une exonération générale, une exonération des ménages fragiles compensée par l’État sur la base du taux applicable en 1991 (coût estimé en 2017 à plus de 1,7 Md€), un plafonnement en fonction du revenu prenant la forme juridique d’un dégrèvement compensé intégralement par l’État, c’est-à-dire le contribuable national (plus de 3 Md€ en 2017) et divers autres dégrèvements pour un coût cumulé évalué à 125 M€.]] . De sorte que la proposition d’Emmanuel Macron a finalement consisté à étendre aux classes moyennes l’effacement de la taxe d’habitation pour viser désormais 80 % des résidents principaux, laissant par conséquent aux 20 % des résidents principaux restants et à l’ensemble des résidents secondaires le soin d’acquitter la taxe (pour un produit fiscal équivalent à celui de la moitié du produit initial, soit dix milliards d’euros environ).

L’hyper-concentration de la charge fiscale qui en aurait inévitablement résulté a cependant fait l’objet d’une subtile mise en garde de la part du Conseil constitutionnel lorsque celui-ci eut à apprécier la conformité à la Constitution de la loi de finances pour 2018 [[Décision n° 2017-758 du 28 décembre 2017, consid. 15 : « […] sans préjudice de la possibilité pour le Conseil constitutionnel de réexaminer ces questions en fonction notamment de la façon dont sera traitée la situation des contribuables restant assujettis à la taxe d’habitation dans le cadre d’une réforme annoncée de la fiscalité locale, le grief tiré de la méconnaissance, par les dispositions contestées, de l’égalité devant les charges publiques doit être écarté. »]] . Sans censurer explicitement la mesure pour rupture d’égalité devant les charges publiques, le juge constitutionnel a enjoint le Gouvernement d’aboutir dans les années à venir à une suppression générale de la taxe d’habitation – s’agissant en tout cas des résidents principaux.

L’exécutif a rapidement tiré les enseignements de la décision du Conseil constitutionnel, entérinant dans la loi de finances pour 2020 la suppression totale de la taxe d’habitation sur la résidence principale (par étape jusqu’à 2023). Il a aussi prévu, subséquemment, d’adapter le système de financement des collectivités territoriales. La suppression intégrale de la taxe s’accompagnera ainsi d’un transfert aux communes de la taxe foncière départementale sur les propriétés bâties. En compensation des 14 milliards perdus de taxe foncière sur les propriétés bâties, les départements récupéreront une fraction de TVA nationale. Une autre fraction de TVA nationale, évaluée à près de 7 milliards d’euros, ira aux intercommunalités pour compenser à son tour leur perte de taxe d’habitation. Celles-ci conserveront cependant le bénéfice de leur taxe foncière. On comprend aussitôt le tour de passe-passe que génère ce jeu de chaises fiscales avec, en fin de compte, l’artificielle substitution du contribuable national au contribuable local.

Loin de rompre avec le mouvement de recentralisation de la fiscalité et des finances locales, la réforme engagée par Emmanuel Macron l’accélère, au point de déconnecter presque totalement la demande et l’offre de services publics locaux. Demain, les impôts locaux seront en effet acquittés par les entreprises et les résidents secondaires, qui pour la plupart ne sont pas électeurs, et par les propriétaires, qui ne le sont pas toujours. Le choix du niveau de dépenses locales deviendra autrement dit sans incidence sur la feuille d’impôt des électeurs locaux.

L’autonomie financière sans l’autonomie fiscale : la mise sous tutelle des élus locaux

Mentionné pour la première fois dans la Constitution du 27 octobre 1946 [[Constitution du 27 octobre 1946, titre X, Des collectivités territoriales, article 87 : « Les collectivités territoriales s’administrent librement par des conseils élus au suffrage universel. »]] avant d’être formellement inscrit à l’article 72 de la Constitution du 4 octobre 1958 [[Constitution du 4 octobre 1958, titre XII, Des collectivités territoriales, article 72 : « Dans les conditions prévues par la loi, ces collectivités s’administrent librement par des conseils élus […]. »]] , le principe de libre administration des collectivités territoriales s’est révélé trop imprécis pour contrer l’érosion continuelle des « recettes fiscales et ressources propres ». L’autonomie fiscale locale a peu à peu décliné au profit de dotations nationales et d’un vaste processus de recentralisation qui n’a fait qu’accroître la dépendance des élus locaux vis-à-vis des transferts budgétaires de l’État central [[Cf. Mirko HAYAT, « Le déclin de l’autonomie fiscale locale », in Mirko HAYAT et Thomas LAMBERT, La décentralisation fiscale : jusqu’où ?, Paris, L’Harmattan, 2004, p. 75 et s.]] . Si elle a eu le mérite de poser les jalons d’un statut constitutionnel de la fiscalité locale, l’insertion en 2003 d’un nouvel article 72-2 dédié à l’autonomie financière des collectivités territoriales n’est pas parvenue à inverser la tendance jacobine. Comme l’a écrit le Professeur Michel Bouvier, « ce qui a pu faire penser à un renouveau de l’autonomie fiscale locale […] ne fut qu’un rendez-vous manqué, une illusion » [[Michel BOUVIER, « Le Conseil constitutionnel et l’autonomie fiscale des collectivités territoriales : du quiproquo à la clarification », Les Nouveaux Cahiers du Conseil constitutionnel, 2011/4, n° 33, p. 64.]] , le flou ambiant de la Constitution et de la notion même d’ « autonomie financière » générant une jurisprudence constitutionnelle hostile au pouvoir de décision fiscale des collectivités territoriales.

La reconnaissance au bénéfice des conseils des collectivités du droit de voter les taux d’imposition des quatre grands impôts directes locaux (taxe d’habitation, taxe sur le foncier bâti, taxe sur le foncier non bâti, taxe professionnelle devenue contribution économique territoriale) par la loi du 10 janvier 1980 [[Loi n° 80-10 du 10 janvier 1980 portant aménagement de la fiscalité locale.]] aurait pu légitimement laisser penser que l’autonomie de décision fiscale allait épouser la poussée décentralisatrice du début des années 1980. Mais la montée en puissance des exonérations et des dégrèvements législatifs, et donc, déjà, la reprise en main de la fiscalité locale par l’échelon central, en a rapidement décidé autrement. Le phénomène fut symbolisé par la suppression progressive, à compter de la loi de finances pour 1999, de la part salariale de l’assiette de la taxe professionnelle et son remplacement par une compensation d’État.

D’ailleurs, lorsque fut enclenché par les « lois Defferre » de 1982 et 1983 le processus de décentralisation, le choix a d’emblée été fait d’inscrire dans la loi un principe de compensation des charges résultant des transferts de compétences de l’État vers les collectivités décentralisées. Or, comme l’a relevé le Professeur Guillaume Drago, ce dispositif comportait un « vice intrinsèque »[[ Guillaume DRAGO, « La nécessaire consécration constitutionnelle d’un pouvoir fiscal des collectivités territoriales » in Jacques PETIT (dir.), Les collectivités locales. Mélanges en l’honneur de Jacques Moreau, Paris, Economica, 2003, p. 133.]] , dans la mesure où fut dès l’origine confié au pouvoir central, « en une sorte d’administration ‘’retenue’’, comme on parlait de la justice retenue » [[Ibid.]] , le soin de choisir seul les mécanismes de compensation. C’est au point que la quasi-totalité des transferts nationaux représentent aujourd’hui des compensations, accordées tantôt en contrepartie de transferts de compétences, tantôt en contrepartie d’exonérations partielles ou de suppressions totales d’impôts locaux. À quoi s’ajoute que la répartition de ces compensations se fait en fonction de critères « péréquateurs » qui, étant seulement fixés par le législateur, échappent là encore aux décisions des élus locaux. Ainsi réduite à la libre utilisation des dotations de l’État, l’ « autonomie » est nécessairement très relative…

L’érosion du rendement de la fiscalité directe locale s’est donc opérée graduellement, par la lente addition des allègements d’impôts locaux, sans que parlementaires, élus locaux ni juristes ne soient capables de situer le seuil en-deçà duquel les compensations par l’État contreviendraient au principe constitutionnel de libre administration des collectivités territoriales. Pire : le Conseil constitutionnel a par son appréciation avaliser lui-même l’immixtion de l’État central dans la fiscalité et les finances locales [[Cf. Laurence TARTOUR, L’autonomie financière des collectivités territoriales en droit français, Paris, LGDJ, 2012, p. 169-172.]] . Une première décision datée du 25 juillet 1990 lui a permis de se prononcer sur le lien entre le principe de libre administration et le montant des ressources fiscales locales. Rappelant, en vertu des articles 34 et 72 de la Constitution, la compétence du législateur pour « déterminer les limites à l’intérieur desquelles une collectivité territoriale peut être habilitée à fixer elle-même les taux d’une imposition établie en vue de pourvoir à ses dépenses », le Conseil a précisé « que, toutefois, les règles posées par la loi ne sauraient avoir pour effet de restreindre les ressources fiscales des collectivités territoriales au point d’entraver leur libre administration »[[Conseil constitutionnel, décision n° 90-277 DC du 25 juillet 1990, Loi relative à la révision générale des évaluations d’immeubles retenus pour la détermination des bases des impôts directs locaux, consid. 14.]] . Dans une jurisprudence confirmative, le juge constitutionnel a énoncé plus nettement que « dans l’exercice de sa compétence en matière fiscale le législateur n’est pas tenu de laisser à chaque collectivité territoriale la possibilité de déterminer seule le montant de ses impôts locaux »[[ Conseil constitutionnel, décision n° 91-291 DC du 6 mai 1991, Loi instituant une dotation de solidarité urbaine et un fonds de solidarité des communes de la région Île-de-France, réformant la dotation globale de fonctionnement des communes et des départements et modifiant le code des communes, consid. 29.]] . Bref, en gardien sourcilleux de la compétence du législateur pour définir l’impôt, fût-il local, le juge constitutionnel s’est refusé à consacrer l’existence d’un principe, même minimal, d’autonomie de décision fiscale locale.

Un système fiscal local en capilotade

L’approche impressionniste du Conseil constitutionnel n’a fait aucunement obstacle au mitage de la fiscalité locale, dès lors que, à la lecture de sa jurisprudence, les recettes fiscales locales pouvaient devenir une part négligeable du total des ressources financières locales sans que ne fût entravé le principe de libre administration des collectivités territoriales. Il faut lire la décision constitutionnelle afférente à la réforme de la taxe professionnelle pour s’en convaincre : « qu’en contrepartie de la suppression progressive de la part salariale de l’assiette de la taxe professionnelle, la loi institue une compensation dont le montant, égal, en 1999, à la perte de recettes pour chaque collectivité locale, sera indexé par la suite sur le taux d’évolution de la dotation globale de fonctionnement, avant d’être intégré dans cette dernière à partir de 2004 et réparti selon les critères de péréquation qui la régissent ; que ces règles n’ont pour effet ni de diminuer les ressources globales des collectivités locales ni de restreindre leurs ressources fiscales au point d’entraver leur libre administration » [[Conseil constitutionnel, décision n° 98-406 DC du 29 décembre 1998, Loi de finances pour 1999, consid. 50.]] . Comme l’a résumé le Professeur Loïc Philip, « aucune décision n’a clairement formulé le principe selon lequel il ne pourrait y avoir libre administration sans l’existence d’un minimum de ressources fiscales » [[Loïc PHILIP, « L’autonomie financière des collectivités territoriales », Les Cahiers du Conseil constitutionnel, n° 12, 2002, Études et doctrines, p. 99.]] .

C’est dans ce contexte de suppression d’une partie de la fiscalité locale et de son remplacement par des mécanismes centralisés de dotations budgétaires que s’est inscrite la réforme constitutionnelle du 28 mars 2003. Hélas pour l’ensemble des élus locaux attachés au principe de subsidiarité, celle-ci a davantage consisté en la « codification d’un système existant » [[Jean-Claude GROSHENS et Jean WALINE, « À propos de la loi constitutionnelle du 28 mars 2003 », Mélanges Paul Amselek, Bruylant, Bruxelles, 2005, p. 377.]] qu’en l’édification d’une « digue constitutionnelle » [[Selon l’expression d’Alain GUENGANT in « La constitution peut-elle garantir l’autonomie financière des collectivités territoriales ? », Revue d’économie régionale et urbaine, 2004/5, p. 663.]] capable d’asseoir et de protéger de la tutelle de l’État un éventuel pouvoir fiscal local. En témoigne la stricte interprétation des dispositions du nouvel article 72-2 lors de la suppression par la loi de finances pour 2010 de la taxe professionnelle, le juge constitutionnel récusant aussitôt l’existence d’un principe d’autonomie fiscale locale en affirmant, d’une part, « qu’il ne résulte ni de l’article 72-2 de la Constitution ni d’aucune autre disposition constitutionnelle que les collectivités territoriales bénéficient d’une autonomie fiscale » et, d’autre part, que les dispositions de l’article 72-2 « ne garantissent aucun principe d’autonomie fiscale des collectivités territoriales » [[Conseil constitutionnel, décision n° 2009-599 DC du 29 décembre 2009, Loi de finances pour 2010, consid. 64 et 94.]] . On ne saurait être plus clair : loin de freiner la décrépitude du système fiscal local, la révision de 2003 a « au contraire confirmé une logique allant dans le sens d’une dissociation de l’autonomie de gestion des ressources locales et d’une autonomie fiscale perdant progressivement sa substance » [[Michel BOUVIER, « Le Conseil constitutionnel et l’autonomie fiscale des collectivités territoriales : du quiproquo à la clarification », op. cit., p. 66.]] . Pour le dire autrement, la libre administration ne fait aujourd’hui que renvoyer à la libre gestion, sans protéger aucunement l’autonomie financière des collectivités locales dans sa dimension fiscale.

Quant à la loi organique du 29 juillet 2004 relative à l’autonomie financière des collectivités territoriales [[Loi organique n° 2004-758 du 29 juillet 2004 prise en application de l’article 72-2 de la Constitution relative à l’autonomie financière des collectivités territoriales, JORF du 30 juillet 2004, p. 13561.]] , si les articles LO 1114-1 et suivants qui en sont issus ont certes apporté quelques précisions, s’agissant surtout de la mesure des « ressources propres » et de la définition de leur « part déterminante », la compétence fiscale des organes délibérants locaux ne s’en est guère trouvée rehaussée. La lecture combinée de l’article 72-2 et des dispositions organiques auxquelles il renvoie ne permet ainsi pas de définir une ressource fiscale comme un prélèvement dont l’assiette ou le taux ont été définis par l’organe délibérant local. Dès lors que l’assiette fiscale est localisée, il est indifférent au regard du principe de libre administration que le taux soit fixé par le Parlement [[Sur ce point, cf. Ludovic AYRAULT, « L’autonomie fiscale des collectivités territoriales en question : réflexions sur sa remise en cause » in Marc LEROY (dir.), L’autonomie financière des collectivités territoriales, Economica, 2017, p. 174-175. Le Professeur Ludovic Ayrault fait remarquer que la protection constitutionnelle française est inférieure à la protection qu’offre la Charte européenne de l’autonomie locale du 15 octobre 1985, dont l’article 9 énonce qu’ « une partie au moins des ressources financières des collectivités locales doit provenir de redevances et d’impôts locaux dont elles ont le pouvoir de fixer le taux, dans les limites de la loi ».]] . C’est ainsi que le Conseil constitutionnel a pu juger la cotisation sur la valeur ajoutée des entreprises (CVAE), impôt dont l’assiette est localisée dans les communes et dont le produit est réparti entre collectivités selon l’implantation des entreprises, conforme à l’article 72-2 de la Constitution [[Conseil constitutionnel, décision n° 2009-599 DC du 29 décembre 2009, Loi de finances pour 2010, précité, consid. 61.]].

Encore le Sénat s’était-il initialement efforcé, sans être suivi malheureusement par l’Assemblée nationale, d’enrayer le recul de l’autonomie fiscale locale en distinguant, parmi les impositions, celles contrôlées par les autorités locales et identifiées à des ressources propres de celles transférées du budget de l’État et logiquement assimilées à des dotations nationales (puisque dépourvues de tout contrôle local). La nature locale de l’impôt aurait commandé en effet de pouvoir en fixer l’assiette et le taux. La logique aurait même voulu qu’on aille jusqu’à soustraire du champ des ressources propres les dégrèvements législatifs, ce qui aurait eu le grand mérite de révéler la réalité des impôts effectivement supportés par le contribuable local.

La solution au problème que nous venons de décrire ne peut être trouvée que dans une réforme de la Constitution, consistant à donner au Conseil constitutionnel les moyens textuels de s’opposer au processus de recentralisation financière qui enserre les libertés locales et nuit à la bonne gestion des deniers publics locaux.

La nécessaire consécration constitutionnelle d’un pouvoir local de décision fiscale

L’autonomie financière locale ne peut se concrétiser qu’en intégrant tout à la fois une autonomie de gestion, une autonomie budgétaire et une autonomie fiscale [[Cf. Michel MERCIER, Avis au nom de la commission des finances, relatif à l’autonomie financière des collectivités locales, n° 325, Sénat, 26 mai 2004, p. 4-6.]] . L’autonomie financière exige autrement dit de pouvoir moduler la contrainte budgétaire à la condition symétrique de pouvoir en assumer fiscalement la responsabilité politique devant les électeurs. Or, à de rares exceptions près (articles 1395 A, 1395 A bis et 1395 G du code général des impôts), les collectivités territoriales ne disposent d’aucun pouvoir normatif primaire pour créer, modifier et supprimer une imposition locale [[Cf. Xavier CABANNES, « Libre administration des collectivités territoriales et pouvoir fiscal local », Revue française de finances publiques, 2015, n° 131, p. 7 et s. En matière de fiscalité locale, il arrive certes au législateur de laisser aux conseils locaux une marge de décision principalement pour choisir de recourir à une imposition particulière (taxe d’enlèvement des ordures ménagères, taxe de séjour, taxe locale sur la publicité, taxe sur l’électricité, etc.), pour voter le taux d’imposition (soit à l’intérieur d’une fourchette fixée par le législateur, comme pour la taxe de séjour ou la taxe sur les activités commerciales non salariées à durée saisonnière ; soit selon des mécanismes de plafonnement ou de liaison des taux, comme pour les taxes foncières, la taxe d’habitation ou la contribution foncière des entreprises), ou encore pour en moduler le champ d’application (exemple avec la majoration de l’abattement obligatoire appliquée à la taxe d’habitation pour charge de famille ou l’octroi d’exonérations de contribution foncière des entreprises au bénéfice des entreprises de spectacles, des médecins, auxiliaires de vie et vétérinaires exerçant en milieu rural, entreprises implantées dans des zones économiques spécifiques, etc.). Mais « rien dans le contenu même du principe de libre administration et du principe d’autonomie financière n’empêcherait, en l’état de la norme constitutionnelle, que les collectivités territoriales aient exclusivement des recettes fiscales sur lesquelles elles n’auraient aucun pouvoir de décision ou un pouvoir de décision marginal, soit du fait d’une reprise en main des ‘’recettes fiscales’’ locales par le Parlement qui en fixerait seul l’ensemble des caractéristiques, soit du fait du développement de la fiscalité partagée (cas d’un impôt national dont la loi, posant une clef préétablie et stable de répartition entre collectivités, localise une part d’assiette – la base – ou le taux), sans que dans aucun des deux cas il ne soit porté atteinte aux ratios d’autonomie financière. »]].

En remédiant à la dépendance croissante des pouvoirs locaux vis-à-vis des transferts de l’État, le renforcement de l’autonomie fiscale favoriserait la concurrence entre collectivités territoriales pour accueillir de nouveaux habitants et de nouvelles entreprises, responsabilisant ainsi les élus locaux vis-à-vis des citoyens, contribuables et usagers. Afin d’obtenir la meilleure adéquation possible entre la demande et l’offre de services publics, les élus locaux devraient pouvoir disposer, non seulement d’une autonomie de décision sur la dépense, mais encore d’informations sur les besoins et les consentements à payer exprimés par les contribuables locaux. En rapprochant l’instance décisionnaire des contribuables, on renforcerait de surcroît le contrôle des citoyens sur les décisions locales et la bonne gestion des finances publiques.

La suppression de la taxe d’habitation et la nouvelle répartition des recettes fiscales entre l’État et les collectivités territoriales qu’elle impliquait en l’absence de toute création d’un nouvel impôt local pourrait être l’occasion d’enrichir de sa facette fiscale le contenu de l’autonomie financière locale. Il s’agirait alors, à minima, et afin de garantir une autonomie fiscale pleine et entière, de redéfinir le ratio d’autonomie financière en éliminant de ce ratio les fractions de produit d’impôt national transférées aux collectivités territoriales, puis de créer un ratio propre d’autonomie fiscale. Il s’agirait, au surplus, d’accorder aux collectivités territoriales l’autonomie dans la fixation des taux [[On lira avec intérêt les conclusions des travaux de la mission « flash » sur l’autonomie financière des collectivités territoriales de MM. Christophe JERRETIE et Charles de COURSON, en date du 9 mai 2018, ainsi qu’au texte de la proposition de résolution visant à promouvoir l’autonomie fiscale des collectivités territoriales, présentée par Charles de COURSON et les députés du groupe UDI, Agir et Indépendants, et enregistrée à l’Assemblée nationale le 7 juin 2018.]].

À terme, on pourrait même imaginer, à l’exemple de ce que prévoient un certain nombre de textes constitutionnels européens [[ Il en va ainsi, par exemple, en Allemagne où l’article 106 de la Loi fondamentale organise la répartition du produit des impôts et des compensations financières.]] , l’inscription à l’article 34 de la Constitution d’un partage du pouvoir fiscal entre l’État et les collectivités territoriales, selon une clef de répartition fixée chaque année par le Parlement qui permettrait aux collectivités d’accéder enfin à la « majorité fiscale »[[Guillaume DRAGO, « La nécessaire consécration constitutionnelle d’un pouvoir fiscal des collectivités territoriales », op. cit., p. 137.]].

La mise en œuvre de ce mécanisme par une loi organique devrait certes se faire dans le strict respect des autres principes constitutionnels, au premier chef le principe d’égalité devant l’impôt. Mais ce serait alors au Conseil constitutionnel lui-même de veiller à la conciliation entre ces différents principes constitutionnels (égalité devant l’impôt, légalité fiscale, libre administration des collectivités territoriales, unité et indivisibilité de la République, etc.).

ANNEXES

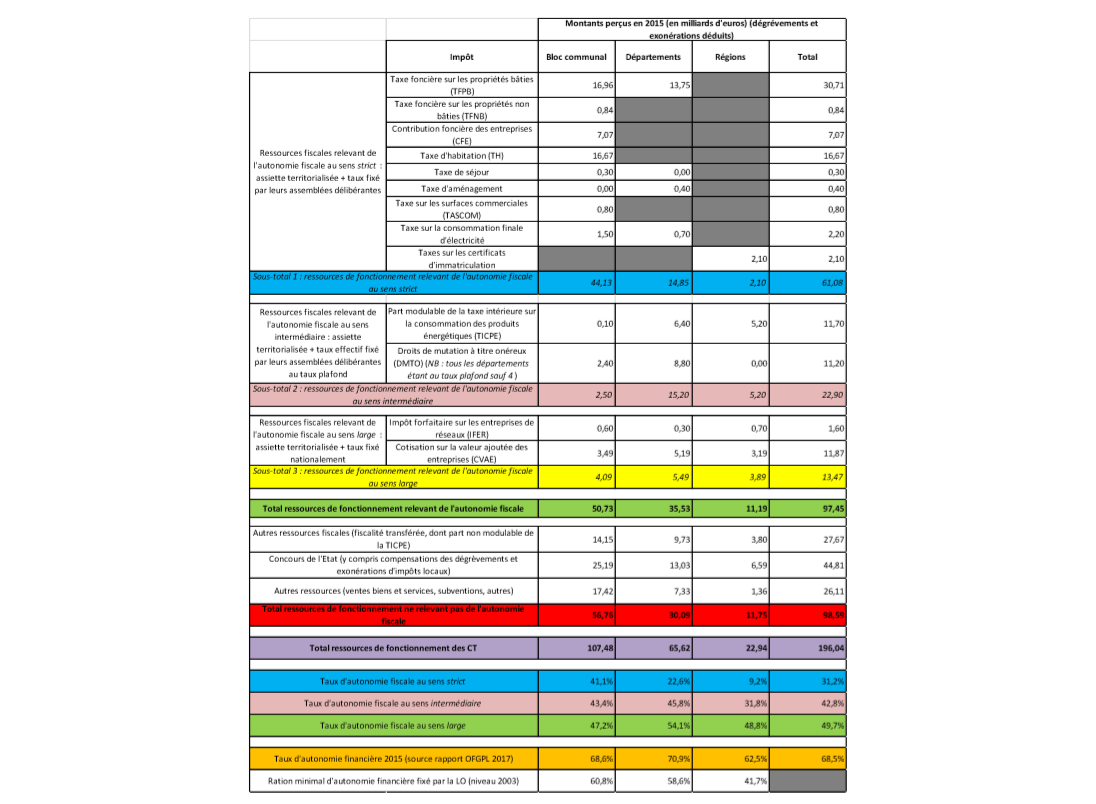

I. Taux d’autonomie fiscale des collectivités territoriales en 2015, avant suppression partielle puis intégrale de la taxe d’habitation

II. Propositions, à minima, de modification de dispositions constitutionnelles et organiques

• Article 72-2 de la Constitution

« Les collectivités territoriales bénéficient de ressources dont elles peuvent disposer librement dans les conditions fixées par la loi.

Elles peuvent recevoir tout ou partie du produit des impositions de toutes natures. La loi peut les autoriser à en fixer l’assiette et le taux dans les limites qu’elle détermine.

Les recettes fiscales dont les collectivités territoriales peuvent, dans les limites prévues par la loi, fixer l’assiette, le taux ou le tarif et leurs ressources propres des collectivités territoriales représentent, pour chaque catégorie de collectivités, une part déterminante de l’ensemble de leurs ressources. La loi organique fixe les conditions dans lesquelles cette règle est mise en œuvre.

Pour chaque catégorie de collectivités, la loi organique détermine la part minimale de leurs ressources qui est constituée de recettes fiscales dont elles peuvent, dans les limites prévues par la loi, fixer l’assiette, le taux ou le tarif.

Tout transfert de compétences entre l’Etat et les collectivités territoriales s’accompagne de l’attribution de ressources équivalentes à celles nécessaires à leur exercice. Toute création ou extension de compétences ayant pour conséquence d’augmenter les dépenses des collectivités territoriales est accompagnée de ressources déterminées par la loi.

La loi prévoit des dispositifs de péréquation destinés à favoriser l’égalité entre les collectivités territoriales. »

• Article LO 1114-2 CGCT (mesure des « ressources propres »)

« Au sens de l’article 72-2 de la Constitution, les ressources propres des collectivités territoriales sont constituées du produit des impositions de toutes natures dont la loi les autorise à fixer l’assiette, le taux ou le tarif, des redevances pour services rendus, des produits du domaine, des participations d’urbanisme, des produits financiers et des dons et legs.

Pour la catégorie des communes, les ressources propres sont augmentées du montant de celles qui, mentionnées au premier alinéa, bénéficient aux EPCI. »

• Article LO 1114-3 CGCT (définition de la « part déterminante » des ressources propres)

« Pour chaque catégorie de collectivités, la part des ressources propres est calculée en rapportant le montant de ces dernières à celui de la totalité de leurs ressources, à l’exclusion des compensations accordées au titre des dégrèvements, des emprunts, des ressources correspondant au financement de compétences transférées à titre expérimental ou mises en œuvre par délégation et des transferts financiers entre collectivités d’une même catégorie.

Pour la catégorie des communes, la totalité des ressources mentionnées à l’alinéa précédent est augmentée du montant de la totalité des ressources dont bénéficient les EPCI, à l’exclusion des compensations accordées au titre des dégrèvements, des emprunts, des ressources correspondant au financement de compétences transférées à titre expérimental ou mises en œuvre par délégation. Cet ensemble est minoré du montant des transferts financiers entre communes et EPCI.

3 commentaires

Responsabiliser !

OUI il faudrait responsabiliser tous les politiques y compris Président, Ministres, Parlementaires, et hauts fonctionnaires sur leurs bien personnels sans oublier les responsables de toutes ces structures qui ne vivent qu'avec l'argent public pomme les syndicats,ONG et associations pseudo politiques. Cela changerait certainement la situation calamiteuse du pays.

suggestion de solution . . .

Le moyen le plus simple de dégager des ressources pour les communes* c'est de tailler dans les effectifs, à l'évidence, pour cela encore faudrait-il en avoir !

* cette règle doit se généraliser à toutes les structures de l'état et collatérales.

fiscalité locale et responsabilité

La dilution des responsabilités assortie d'une centralisation extrême ont fait éclore les gilets jaunes… et des mouvements sociaux qui ne sont pas prêts de s'éteindre. Après la période coronavirus au cours de laquelle l'incompétence d'une bureaucratie lourde et envahissante est devenue évidente, l'état semble n'avoir toujours rien compris. Ils sont indécrottables. Tout cela au prix de bataillons de fonctionnaires inutiles.