Dans son ouvrage, « Le capital au XXIème siècle », aussi imposant que sa précédente somme sur « Les hauts revenus en France au XXème siècle », Thomas Piketty amasse de très nombreuses données sur l’évolution des patrimoines dans plusieurs pays européens et aux Etats-Unis. Ces informations permettent de mieux connaître le rapport de nos sociétés au capital et la distance entre les plus riches et les plus pauvres. Sauf que l’auteur en fait un usage trompeur, dénaturé à la manière du matérialisme scientifique du XIXème siècle.

A la façon des auteurs marxistes, il élève son discours à la prétention d’une démonstration scientifique. Il ne veut pas seulement convaincre, il veut asséner une vérité, la sienne, dont les formules mathématiques qu’il présente seraient la raison. Certes, il indique « qu’il faut se méfier de tout déterminisme économique en cette matière » (page 47), mais il utilise l’économétrie pour annoncer la répartition des richesses attendue au XXIème siècle comme s’il n’avait guère de risques, voire aucun, de se tromper. Et ce tableau considère que l’écart entre riches et pauvres tendra à s’élargir inéluctablement, quand bien même il reconnaît que ce fut l’inverse au XXème siècle. Il poursuit les courbes comme Malthus au XVIIIème siècle ou le Club de Rome dans les années 1970 le faisaient pour prédire que le monde entier allait mourir de faim ! Il conteste la courbe en cloche des inégalités de Kutznets pour tracer d’autres lignes qui méconnaissent l’humain. Il note que « Marx a totalement négligé la possibilité d’un progrès technique et d’une croissance continue de la productivité » (page 28) dans sa théorie d’une accumulation infinie du capital jusqu’à provoquer la mort du capitalisme, mais il reproduit autrement une théorie de la croissance sans fin des patrimoines.

En synthèse :

– Thomas Piketty propose des courbes statistiques comme Malthus au XVIIIe siècle ou le Club de Rome dans les années 1970

– La théorie de Piketty sur une croissance sans fin des patrimoines ne résiste pas à l’analyse des faits

– Il y a d’abord une confusion entre capital (productif, financier, immobilier) et patrimoine cessible

– Thomas Piketty soutient que, pendant les 20 siècles passés, le taux de rendement du patrimoine se serait situé à 4 points au-dessus de la croissance

– Or, il faut déjà savoir comment il a pu obtenir des données sur 2 000 ans ?? C’est absolument impossible

– Par ailleurs, contrairement à ce qu’il soutient, en moyenne, le rendement nominal du patrimoine net des ménages ne peut pas être supérieur au taux de croissance économique

– Si les calculs de Piketty étaient justes, les 1 % des plus riches devraient posséder toutes les richesses disponibles d’ici 2016 !

– Les calculs de Piketty sont faux car il méconnait la réalité : l’économie n’est pas figée, le capital est épargné, réinvesti ou même dilapidé ; la mobilité sociale est extrêmement importante et les inégalités ne sont pas rigides

1) La croissance infinie des gros patrimoines ou les limites des mathématiques

Son postulat est que l’accroissement inéluctable des écarts de richesse est dû à l’inégalité fondamentale qu’il note r > g où r désigne le rendement du capital (c’est-à-dire ce que rapporte le capital en moyenne au cours d’une année, sous forme de profits, dividendes, intérêts, loyers…, en pourcentage de sa valeur) et où g représente le taux de croissance (c’est-à-dire l’accroissement annuel du revenu et de la production). Il part du principe que la croissance au cours des deux millénaires précédents a toujours été inférieure à 1%, voire d’à peine 0,2 à 0,5% avant le XIXème siècle et sauf au XXème siècle où elle a été sensiblement supérieure, alors que tout au long de cette période le rendement du capital s’est situé à un niveau de 4 à 5% avant impôt, en notant qu’avant le XXème siècle il n’y avait guère d’impôts sur le patrimoine. « Lorsque le taux de rendement du capital dépasse significativement le taux de croissance – et nous verrons que cela a presque toujours été le cas dans l’histoire, tout du moins jusqu’au XIXème siècle, et que cela a de grandes chances de redevenir la norme au XXIème siècle-, cela implique mécaniquement que les patrimoines issus du passé se recapitalisent plus vite que le rythme de progression de la production et des revenus. Il suffit donc aux héritiers d’épargner une part limitée des revenus de leur capital pour que ce dernier s’accroisse plus vite que l’économie dans son ensemble. Dans ces conditions, il est presque inévitable que…la concentration du capital atteigne des niveaux extrêmement élevés… » (page 55).

Il considère ainsi que l’hyper concentration patrimoniale observée dans les sociétés agraires et traditionnelles, en particulier jusqu’à la première guerre mondiale en Europe, « est liée au fait qu’il s’agit d’économies caractérisées par une faible croissance, et par un taux de rendement du capital nettement et durablement supérieur au taux de croissance…. Considérons un monde de croissance faible, par exemple de l’ordre de 0,5%-1% par an comme cela était le cas jusqu’aux XVIIème et XIXème siècles. Le taux de rendement dont nous avons vu qu’il était généralement de l’ordre de 4%-5% par an, est par construction beaucoup plus élevé que le taux de croissance dans de telles sociétés. Concrètement, cela signifie que les patrimoines issus du passé se recapitalisent beaucoup plus vite que la croissance de l’économie, y compris en l’absence de tout revenu du travail. Par exemple, si g = 1% et r = 5%, alors il suffit d’épargner un cinquième des revenus du capital… pour qu’un capital hérité de la génération précédente progresse au même rythme que l’économie dans son ensemble » (page 558). Et bien entendu, dans ce scénario, en épargnant davantage que 1%, le patrimoine aura tendance à augmenter rapidement.

+Le boomerang des mathématiques+

Mais la formule mathématique, que Piketty utilise comme la clé magique du sens de l’histoire économique et sociale, semble pécher par son incohérence dans son application dans le temps. Ce nouveau prophète du socialisme avancé soutient sérieusement que le taux de rendement du patrimoine se serait situé à 4 points au-dessus du taux de croissance pendant les vingt siècles passés. Mais si tel était le cas, comment le capital aurait-il pu s’accroître ainsi à des niveaux durablement supérieurs à ceux que permettait la croissance ? Car le patrimoine ne peut pas être accaparé par les plus riches, comme le pense Thomas Piketty, au-delà des limites de la richesse existante et dont la croissance mesure, peu ou prou, l’augmentation de l’étendue. Si au cours des vingt siècles écoulés, le patrimoine s’était accru de 4% par an en moyenne alors que la croissance oscillait à des taux inférieurs à 0,5%, il se serait avéré bien vite que le patrimoine disponible était insuffisant pour satisfaire à la demande d’augmentation de patrimoine que l’épargne aurait exigé en placement. Ou pour le moins les taux de rendement auraient baissé beaucoup plus vite que ne l’imagine Piketty. En clair, la formule de ce dernier, à l’alpha et l’oméga de sa pseudo démonstration, est inapplicable sur le long terme.

Certes, il admet que « si les détenteurs de patrimoine dans leur ensemble accroissent leur fortune plus vite que le revenu moyen, alors le rapport capital/revenu aura tendance à augmenter sans limite, ce qui à long terme devrait conduire à une baisse du taux de rendement du capital…..En principe, ajoute-t-il, ce processus finit toujours par s’arrêter (quand les détenteurs d’actifs étrangers finissent par posséder la planète entière) mais évidemment cela peut prendre un certain temps. Cela explique pour une large part l’accroissement apparemment sans limite des centiles supérieurs de la hiérarchie britannique et française des patrimoines à la Belle Epoque » (page 573). Parce qu’il est intelligent, il évoque l’objection possible, mais parce qu’il est idéologue, il n’en tient pas compte pour faire évoluer sa pensée et ses calculs.

Piketty estime que le rendement du capital oscille sur le long terme dans une fourchette 4%-5%, voire 3%-6%, avec une légère baisse de 4%-5% aux XVIIIème-XIXème siècle à 3%-4% au XXème siècle. Il observe également que la part des revenus du capital par rapport au revenu national oscille dans la longue durée entre 25 et 40%, le solde, soit de 75% à 60% représentant la part des revenus du travail. Cet écart est évidemment très important et tendrait à évoluer en faveur du travail : « On constate au Royaume Uni comme en France que la part du capital était de l’ordre de 35%-40% du revenu national à la fin du XVIIIème siècle et au XIXème siècle, avant de tomber à environ 20%-25% au milieu du XXème siècle et au début du XXIème siècle » (page 316). Sur la même période, le rapport du capital au revenu national semble osciller entre 4 et 5 avec une chute à moins de 3 dans les années 1950 après que deux guerres mondiales aient épuisé le capital et alors que le travail prenait de plus en plus d’importance à l’aube des trente glorieuses.

Piketty admet lui-même que « la valeur totale du stock de capital, mesurée en années de revenu national- rapport qui mesure l’importance globale du capital dans l’économie et la société-, ne semble pas avoir véritablement changé sur très longue période. Au Royaume Uni comme en France…le capital national représente environ cinq-six années de revenu national au début des années 2010, soit un niveau à peine inférieur à celui observé aux XVIIème et XIXème siècles et jusqu’à la première guerre mondiale » (page 259). Ainsi, en considérant que d’une manière générale le stock de capital reste dans la même proportion, -plus ou moins cinq,- par rapport au revenu national et en considérant que le patrimoine d’un pays, ou du monde, ne peut pas s’accroitre dans le long terme plus que la croissance du Produit Intérieur Brut, il faut nécessairement admettre que la formule de Piketty ne fonctionne pas. Car si le revenu du capital était durablement supérieur de 4 à 5 points à la croissance, cela signifierait qu’en économisant seulement 1% par an sur les 4 ou 5% de leur rendement annuel, les plus riches ne pourraient plus bientôt trouver de capital où placer leur épargne. En effet, si un capital de 100 est investi avec une rentabilité de 1%, après cent ans, ce capital sera passé de 100 à 270, 48 et après deux cents ans, il sera passé de 100 à 731,60. Or il est plus que probable que les personnes les plus riches, qui selon Piketty détiennent l’essentiel du patrimoine, ne consomment pas la totalité de leur revenu car pour s’enrichir elles ont du épargner et doivent normalement continuer à le faire. Et si elles n’épargnaient qu’un cinquième de leur rendement, elles multiplieraient par sept leurs avoirs en deux cents ans, ce qui ne serait pas possible si ce groupe des plus riches détenait déjà au départ, comme il le suggère, la moitié du patrimoine.

+Les limites de l’exercice+

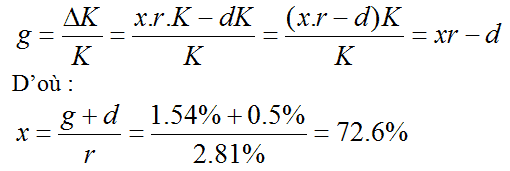

Les limites de l’exercice peuvent être démontrées encore autrement. Partons de la situation de 2012 : le rendement brut est de 2.81%, la consommation de capital fixe est de 0.5% et le taux de croissance du PIB de 1.54%.

Quelle part de mon revenu du patrimoine dois-je réinvestir pour conserver ma part de revenu et de patrimoine dans le PIB avec un coefficient de capital qui reste constant ?

Un coefficient de capital constant suppose que le taux de croissance du capital soit égal au taux de croissance du PIB, soit g ce taux. Mes revenus du capital (K) sont r.K où r est le rendement. Soit x la part de mes revenus du capital (r.K) que je dois réinvestir et d le taux de consommation de capital fixe. L’équation s’écrit

Il me faut donc réinvestir plus de 70% de mes revenus du capital pour garder ma part de patrimoine dans l’économie nationale. Sachant que les 2.81% de rendement moyen sont soumis à l’impôt, notamment la CSG-RDS ces revenus sont amputés d’au moins 15.5%. C’est près de 86% des revenus du patrimoine que je dois réinvestir. Pour peu que je sois soumis à un taux marginal d’imposition sur le revenu supérieur à 15% alors je ne pourrais pas conserver ma part de capital, ni évidemment l’accroître.

Quand bien même, admettons que mes chiffres de rendement soient faux et prenons ceux de M. Piketty (croissance 1% ; rendement net 5%) et supposons que les 1% les plus riches qui possèdent 17% du patrimoine, décident de s’accaparer l’ensemble du patrimoine en réinvestissant 100% des revenus bruts de leur patrimoine. A coefficient de capital constant la prétention des 1% les plus riches s’arrête au cours de l’année 2016 à moins qu’ils ne puissent convaincre ou obliger les 99% autres à leur vendre leur patrimoine. En effet, à partir de cette date les désirs des 1% se heurtent à l’absence de patrimoine disponible et nécessaire à la croissance.

| année | Investissement des 99% en % des revenus du capital |

Investissement des 1% en % des revenus du capital |

Part du capital des 99% | Part du capital des 1% |

| 2012 | 3,61% | 100% | 83% | 17% |

| 2013 | 2,83% | 100% | 82,3% | 17,7% |

| 2014 | 1,99% | 100% | 81,6% | 18,4% |

| 2015 | 1,11% | 100% | 80,9% | 19,1% |

| 2016 | 0,18% | 100% | 80,1% | 19,9% |

| 2017 | -0,81% | 100% | 79,4% | 20,6% |

La situation présentée peut paraître outrancière. Supposons que les 1% compte tenu des impôts et contributions ne puissent investir que 70% des revenus du capital.

| année | Investissement des 99% en % des revenus du capital |

Investissement des 1% en % des revenus du capital |

Part du capital des 99% | Part du capital des 1% |

| 2012 | 9,76% | 70% | 83% | 17% |

| 2013 | 9,45% | 70% | 82,6% | 17,4% |

| 2014 | 9,13% | 70% | 82,1% | 17,9% |

| 2015 | 8,81% | 70% | 81,7% | 18,3% |

| 2016 | 8,46% | 70% | 81,3% | 18,7% |

| 2017 | 8,11% | 70% | 80,8% | 19,2% |

| 2018 | 7,74% | 70% | 80,3% | 19,7% |

| 2019 | 7,36% | 70% | 79,8% | 20,2% |

| 2020 | 6,97% | 70% | 79,3% | 20,7% |

| 2021 | 6,56% | 70% | 78,8% | 21,2% |

| 2022 | 6,14% | 70% | 78,3% | 21,7% |

| 2023 | 5,69% | 70% | 77,8% | 22,2% |

| 2024 | 5,24% | 70% | 77,2% | 22,8% |

| 2025 | 4,76% | 70% | 76,6% | 23,4% |

| 2026 | 4,26% | 70% | 76,1% | 23,9% |

| 2027 | 3,75% | 70% | 75,5% | 24,5% |

| 2028 | 3,21% | 70% | 74,9% | 25,1% |

| 2029 | 2,65% | 70% | 74,2% | 25,8% |

| 2030 | 2,07% | 70% | 73,6% | 26,4% |

| 2031 | 1,46% | 70% | 72,9% | 27,1% |

| 2032 | 0,82% | 70% | 72,3% | 27,7% |

| 2033 | 0,16% | 70% | 71,6% | 28,4% |

| 2034 | -0,53% | 70% | 70,9% | 29,1% |

Cela ne fait que repousser l’échéance à 2034 et cela suppose qu’à partir de 2013 les 99% des ménages acceptent de réduire leurs investissements chaque année. A un rendement de 5% on ne voit pas ce qui les y pousserait.

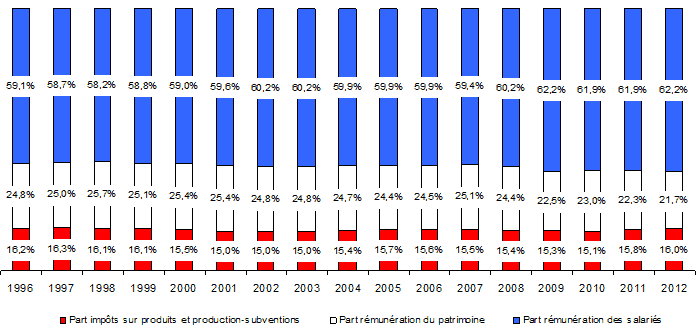

C’est seulement si le coefficient de capital augmentait que la part des uns pourrait augmenter sans contraindre les autres mais dans ce cas le rendement baisserait et l’accumulation du capital ralentirait rendant les opportunités moins nombreuses. A moins que la part des profits augmente ce qui est contraire à la tendance observée depuis 1996 comme le montre le graphique suivant calculé en % de la valeur ajoutée nette ensemble de l’économie nationale:

2) Rendement et croissance à géométrie variable

La question est donc de savoir pourquoi ces calculs apparaissent un cohérents. Où est l’erreur ? Et la réponse est manifestement que les données utilisées sont confuses et à géométrie variable.

+La confusion des chiffres+

Le calcul du rendement du capital à l’échelle d’une nation n’est pas un exercice simple. M. Piketty définit le capital : « …comme l’ensemble des actifs non humains qui peuvent être possédés et échangés sur un marché » (P 82). Il y a donc une première confusion délibérée entre capital (productif, financier, immobilier) et patrimoine cessible.

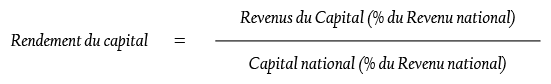

Le rendement est calculé par le rapport du revenu national (PIB-consommation de capital fixe + revenus nets du reste du monde) sur patrimoine privé (ménages + institutions sans but lucratif au service des ménages) net de dette. Le revenu national est supposé se répartir en rémunération du travail et rémunération de capital. Le rendement du capital est alors le rapport de la part du revenu national attribuée aux profits au capital privé. Cette part est évaluée à partir du compte des sociétés et non pas sur l’ensemble des secteurs.

Les choix pour le calcul du rendement sont contestables et conduisent à surévaluer le rendement. En effet, pour parler d’inégalités de patrimoine entre les personnes il faut se concentrer sur les comptes des ménages.

Or selon l’Insee : « Les ressources des ménages sont principalement constituées des salaires perçus, des revenus de la propriété (intérêts, dividendes, revenus fonciers,…), de recettes provenant de leur production marchande et de prestations sociales. Le solde du compte d’exploitation des ménages propriétaires d’entreprises individuelles est dénommé « revenu mixte » : ce revenu est qualifié de « mixte » parce qu’il correspond indistinctement à la rémunération du travail de l’entrepreneur individuel et à la rémunération de son capital productif. De la même façon, lorsque les ménages sont producteurs de biens et services pour leur usage final propre (hors service de logement) ils en retirent « un revenu mixte » rémunérant travail et capital immobilisé. En outre, le solde du compte d’exploitation des ménages producteurs de service de logement est l’excédent brut d’exploitation qui correspond à la seule rémunération du capital immobilier ».

Le calcul du revenu brut des ménages provenant d’un patrimoine résulte donc de l’addition de l’excédent brut d’exploitation et des revenus de la propriété. Le rendement du patrimoine est alors le revenu brut moins les charges d’intérêt que divise le patrimoine des ménages net de dettes.

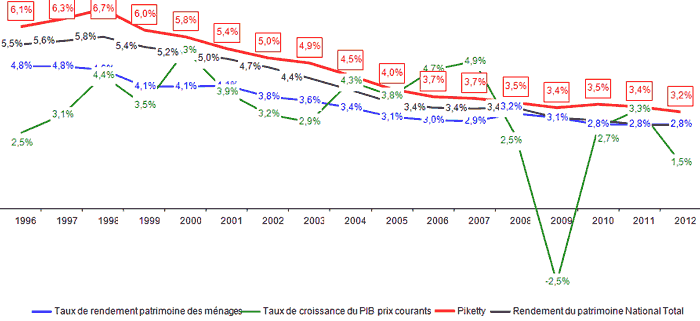

A titre d’illustration nous avons calculé le taux de rendement du patrimoine des ménages de 1996 à 2012 selon la méthode susvisée, puis nous l’avons comparé au taux de croissance du PIB, au taux de rendement du patrimoine net de dette total de la nation et aux résultats de Piketty.

Comme on peut le constater nous sommes loin des 5% annoncés. En moyenne depuis 1996 le rendement nominal du patrimoine net des ménages excède le taux de croissance à prix courants de 0.4 point (3.58% versus 3.18%). Ce qui étonne guère car la tendance à l’égalité entre le taux de croissance et le taux de rendement des capitaux est la base de la théorie économique de la croissance équilibrée.

Graphe 1 : rendements et croissance

On constate par ailleurs que l’ensemble des courbes de rendement sont décroissantes sur la période, ce qui n’apparaît pas dans les graphiques de Piketty car il raisonne sur des moyennes décennales et de 2000 à 2010 le taux moyen suivant ses calculs est de 4.3%, chiffre qu’il retient pour ses prévisions sur la suite du XXI°. Cette constance supposée n’est pas sans conséquence puisqu’elle suppose que le coefficient de capital soit lui aussi constant.

+Différentes approches de la croissance+

Dans son ouvrage, ainsi que dans son article scientifique « Capital is Back » (Piketty & Zucman, 2013), Thomas Piketty analyse l’évolution de la part du capital et de son rendement dans le revenu national de plusieurs pays. Il précise que le revenu national comprend les revenus de la terre, de l’immobilier, des biens domestiques et les revenus nets obtenus à l’étranger. Cette définition du revenu national est certes plus précise que le PIB mais aussi différente car elle incorpore des composantes du PIB et du PNB.

Par ailleurs, dans tous les tableaux fournis par T. Piketty, on constate que l’évolution du revenu national est observée en prix courants et non en volume ou prix constant. Cela ne constitue pas une erreur en soit mais a pour effet de « gonfler » les taux de croissance du revenu national et donc de toutes les variables qui y sont liées. En effet, pour le taux de croissance du revenu national était de 6,32% au Royaume-Uni en 2002 alors que son PIB n’avait augmenté que de 2,2%. De même, alors que la France avait une croissance négative de son PIB en 2008, son revenu national augmentait de 1,85%.

Graph 1. Croissance du revenu national vs croissance du PIB

Le revenu national, observé en prix courants, a donc des variations bien plus importantes que le taux de croissance du PIB en volume, tel qu’il est présenté par les instituts de statistiques et par T. Piketty lui-même. Or, T. Piketty calcule le taux de rendement du capital à partir du revenu national en prix courants. Pour ce faire, il estime le capital national d’un pays (stock) en pourcentage du revenu national.[[ Le capital national est défini ainsi :

Capital national (privé) = actifs non financiers + actifs fnanciers – passif financier

Table A5 et graphique G6.5.]] Il évalue ensuite les revenus du capital (flux)[[ Tables A48 à A50 et graphiques G3.1, G3.2, G4.1, ibid.]], en pourcentage du revenu national puis les rapporte au capital national pour en déduire son rendement :

La conséquence d’un tel calcul est que la richesse en capital ainsi que les revenus de ce capital sont aussi estimées en prix courants, ce qui implique des taux de rendements surestimés. Cela ne poserait pas de problèmes méthodologiques si T. Piketty comparait le rendement du capital avec la croissance du revenu national, mais malheureusement, lorsqu’il s’agit de comparer définitivement les deux taux (r et g), il choisit alors le PIB et non le revenu national. En effet, bien qu’il ne l’affirme pas explicitement, c’est ce qui ressort de ses tableaux statistiques dans lesquels on observe que le taux de croissance moyen du revenu national est de 6,23% pour la France alors que T. Piketty évoque un taux de croissance moyen de 2% pour la France, taux qui correspond au PIB et non au revenu national.

Ainsi, il apparaît clairement que T. Piketty compare deux taux (r et g) qu’il a définis selon des méthodes différentes (l’un en prix courants donc plus élevé, l’autre en volume) et à partir de bases différentes (le premier prenant en considération les richesses à l’étranger, le second se bornant à la richesse sur le territoire national). D’après les données fournies par T. Piketty, le rendement du capital en France et au Royaume-Uni serait d’environ 6% sur la période 1975-2010 et de 7% pour l’Allemagne. S’il avait comparé ces chiffres aux taux de croissance du revenu national sur la même période, il aurait conclu que le rendement du capital (r) a été inférieur à la croissance (g) en France (r=5,95% et g=6,27%), quasiment équivalent au Royaume-Uni(r=5,75% et g=5,13%) et largement supérieur en Allemagne (r=7 ,62% et g=3,30%). Ainsi, T. Piketty n’aurait pu en déduire aucune conclusion générale.

En revanche, en comparant les taux de rendement aux taux de croissance du PIB, T. Piketty observe que ces derniers sont toujours inférieurs : le PIB progresse respectivement de 2%, 2,4% et 1,3% sur la période 1975-2010 en France, au Royaume-Uni et en Allemagne. Cependant, comme expliqué précédemment, cette observation est mécanique puisque les indices et les bases de calculs sont différents.

3) L’économie n’est qu’une science humaine

La réalité est aussi et peut-être surtout, que notre faux prophète méconnaît la réalité. Il oublie tout simplement que la science économique reste une science humaine, faite de l’analyse des comportements mouvants des individus et des réactions parfois inattendues de leur être fragile. Elle est en même temps une science sociale qui reflète l’état de toute une société et en annonce l’évolution. Mais lui néglige ce que cette pâte humaine peut avoir de surprenant, de créateur, d’innovant et de perturbant pour les modèle fondés sur le passé, sur la tendance des courbes qui prolongent l’existant.

– 1. Piketty considère que la mobilité salariale a été de faible ampleur (page 473), tout en admettant, évidemment, l’apparition d’une classe moyenne de salariés qui se substitue aux rentiers. Il note, en effet, que « la part du décile supérieur dans le patrimoine national au XXème siècle s’est faite entièrement au bénéfice des 40% du milieu et que la part des 50% les plus pauvres n’a guère évolué. » Ainsi, il existe aujourd’hui une classe moyenne qui possède environ un tiers du patrimoine national. Mais la stratification en déciles des plus pauvres aux plus riches méconnaît le phénomène central de la porosité des déciles. Il n’analyse pas le transfert des uns aux autres sous l’effet du flux de l’ascenseur social, à la montée comme à la descente. Or cette mobilité sociale est un facteur important, particulièrement dans les sociétés développées et notamment aux Etats-Unis. Il existe d’abord une évolution entre les déciles en fonction de l’âge, les jeunes étant habituellement plus pauvres et étant capables de grimper l’échelle sociale avec le temps. L’observation est aussi vraie avec les générations, Ron Askin ayant indiqué qu’aujourd’hui, deux tiers des Américains ont des revenus supérieurs à ceux de leurs parents au même âge (Stephen Moore, Who is the fairest of them all, Encounter Books, 2012, p.50). La Réserve Fédérale de Dallas a produit une étude sur la période 1975/1991 dont il ressort que 98% des foyers pauvres en 1975 ne l’étaient plus en 1991 (ibidem, p. 48).

– 2. Pour Piketty, les inégalités salariales qui avaient beaucoup baissé dans les années 1950, ont retrouvé une énorme ampleur « parce que les sociétés américaines et britanniques sont devenues beaucoup plus tolérantes face aux rémunérations extrêmes à partir des années 1870-1980 » (page 528). D’une certaine manière, dans les grandes sociétés commerciales et industrielles, les cadres supérieurs ont fini par se fixer à eux-mêmes, dit-il, leur propre salaire. La réalité est probablement en partie celle-ci, mais aussi et en grande partie que la révolution technologique et managériale depuis les années 1970 a conduit les grandes compagnies a dégager d’énormes profits lorsqu’elle étaient bien gérées et que leurs dirigeant ont négocié une appropriation, qui peut être légitime, d’une partie de ces bénéfices à leur avantage.

– 3. Il part de rendements avant impôts et prise en compte des pertes en capital liées aux guerres. Après impôt, il reconnaît que le rendement du capital a été inférieur à la croissance dans les années 1913/2012. Mais il n’en déduit pas moins que les écarts de fortunes vont augmenter au cours du XXIème siècle pour des raisons qui relèvent de la spéculation doctrinaire.

– 4. Piketty ne prend pas en compte le patrimoine que représente la retraite par répartition alors que cela rééquilibrerait sans doute sensiblement les écarts. Pire même, en matière de retraite il condamne sans appel la retraite par capitalisation alors même qu’il insiste sur l’importance des rendements pour les fortunes importantes. Mais curieusement, alors même qu’il s’insurge contre des taux de rendement honteux, excessifs et quasi garantis sans travailler des fortunes privées, dès lors qu’il s’agit du rendement que pourrait obtenir des fonds de pension, il reconnait que « le taux de rendement du capital est en pratique extrêmement volatil » et « qu’il serait bien hasardeux d’aller placer toutes les cotisations retraites d’un pays sur les marchés financiers mondiaux » ! (p. 784). Le paradoxe est là à son comble dans la dénonciation de l’argent facile en faveur du capital qui deviendrait difficile pour le capital de fonds de pension par un miracle étrange qui relève, là, de l’alchimie.

– 5. Il ignore surtout ce qui semble le plus important, à savoir l’habileté nécessaire, aujourd’hui d’ailleurs sans doute beaucoup plus qu’hier, pour faire fructifier un patrimoine. Il y a ceux qui ne veulent pas prendre de risques et qui le place en bons d’Etat ou à la Caisse d’épargne, et aux taux actuels, ils perdent de l’argent. Il y ceux qui investissent dans des sociétés nouvelles, mais qui n’ont guère de discernement et qui perdent leur capital. Et puis il y enfin ceux qui ont le sens des affaires et cette habileté propre à certains capitaines d’industrie et financiers. Et au regard de l’importance qu’il paraît nécessaire d’attacher à cette habileté, il faut prendre en compte le multiplicateur que représente aux temps modernes l’allongement de la durée de vie, permettant à ceux qui ont ce don, cette capacité, d’amasser plus longuement, faisant jouer la boule de neige selon laquelle on prête plus facilemnet aux riches et la richesse contribue à l’enrichissement.

Mais il y a aussi des ruptures dans la lignée des familles. Heureusement peut-être, les fils ne sont pas toujours aussi bons que les pères. La descendance s’étiole le plus souvent et mange, et parfois très vite, la fortune accumulée par la ou les générations précédentes. Au mieux, dit-on, les petits-enfants versent dans l’art, au pire ils versent dans la débauche. Dans les deux cas l’argent est vite dilapidé, sauf exceptions. Certes, il reconnaît qu’il y a « des « chocs » au sein des trajectoires familiales qui permettent, en principe dit-il, d’éviter une croissance infinie des inégalités au niveau individuel et de converger vers une répartition d’équilibre du patrimoine » car il arrive toujours qu’un enfant prodigue dilapide l’héritage (page 72). Mais il n’en tient pas compte dans son modèle alors même que ce phénomène est un facteur significatif dans l’évolution des patrimoines.

C’est aussi oublier que les fortunes se défont parfois,-souvent-, entre les mains de leurs créateurs eux-mêmes.. Le même jour, un jour ordinaire, le 31 octobre 2013, le journal annonce, parmi d’autres, la chute du magnat brésilien Eike Batista encore classé en 2012 au 7ème rang mondial des hommes les plus riches du magazine Forbes et qui va sans doute tout perdre à défaut de pouvoir rembourser ses dettes, et la liquidation de la société Huis-Clos, une entreprise créée par René Bertin dans les années 90 après avoir vendu la société Feu Vert qu’il avait constitué avec succès sur la base d’un nouveau concept de « centres autos ». Mais on ne réussit pas toujours, pas à chaque coup !

+Des prémisses infondées à la fausse conclusion+

Il élucubre ses formules magiques pour parvenir à sa conclusion comme nécessaire : il faut un impôt mondial et progressif sur le capital, pouvant taxer jusqu’à 10% par an les patrimoines des gens les plus riches pour raboter leur fortune, pour éviter cette accumulation sans fin qu’il considère comme inéluctable alors même qu’il ne le démontre d’aucune façon. Dès lors que les prémisses sont fausses, la conclusion ne peut pas être juste. Sa seule finalité est « de mettre fin à l’envol des hautes rémunérations » (page 830). C’est pour ça aussi qu’il veut un impôt progressif sur le revenu avec un taux marginal supérieur qu’il estime optimal au taux de 80%. Et il voudrait y rajouter des droits de succession à des taux également confiscatoires. Et bien sur, il souhaite que ce système soit instauré au niveau mondial de telle façon que tous soient contrôlés et que personne n’échappe à Big Brother. Il veut éviter ainsi « le risque d’une progression sans limite de la part des plus hautes fortunes dans le patrimoine mondial » dont le danger, à défaut, lui paraît très élevé. (p. 842). Son objectif est de contrôler, de permettre à l’Etat, aux Etats, d’être les maîtres de tout et de tous. Pour lui, « l’impôt progressif sur le patrimoine individuel est une institution qui permet à l’intérêt général de reprendre le contrôle du capitalisme » (page 867).

La science n’est que l’alibi de la politique. Et dès lors, elle ne peut pas être sereine, objective, sérieuse. Il avait noté dans son ouvrage sur Les hauts revenus en France au XXème siècle que « Tout au long du siècle, une « main invisible » semble avoir fait en sorte que … » les écarts entre les salaires des déciles inférieur et supérieur conservent le même écart par rapport au salaire moyen (pages 223-224). Mais il ne s’interroge guère sur le caractère de cette main invisible qui n’est en fait que le fruit des équilibres humains qui font que les arbres ne montent pas jusqu’au ciel. Il ne prend pas en compte ses propres observations parce qu’elles troublent sa conclusion.

4) Une autre perspective

Les économies de marché ont permis de s’enrichir au plus grand nombre. Le monde d’hier n’était pas moins dur pour les pauvres et ceux-ci n’étaient pas moins nombreux. Rome entretenait, dit-on, 120 000 assistés aux derniers temps impériaux. On a parlé d’un raz de marée de la pauvreté dans la partie orientale du monde romain au VIème siècle. Au Moyen Age, le niveau de la pauvreté a été fluctuent bien sûr, mais généralement très supérieur à celui de l’époque contemporaine. En Bourgogne expose Michel Mollat « à Dijon en 1397, les feux misérables comptent pour 83% ; en 1431 et 1433, ils sont encore 58 et 54% auxquels s’ajoutent 27 et 34% de feux mendiants » (Les pauvres au Moyen Age, Editions Complexe, 1992, p.283). L’Eglise et les moines s’occupaient activement des pauvres en ces temps là. Mais c’est la révolution libérale en même temps que celle de l’industrie qui a permis avec le temps de sortir le plus grand nombre de gens de la misère. Et le phénomène se reproduit au niveau du monde. Entre 1990 et 2010 les écarts de revenus et de fortune se sont beaucoup accrus comme le dénoncent Piketty et le Pape François à l’unisson. Dans le même temps la pauvreté a régressé dans le monde. En 1990, 47% de la population vivait avec moins de 1 dollar par jour. Vingt ans plus tard, 22% des hommes connaissent encore ce sort dramatique et subsistent avec moins de 1,25 dollar par jour (l’équivalent de 1 dollar en 1990). Ce qui veut dire que 700 millions d’humains sont sortis de la très grande pauvreté. Dans un travail mené par sept chercheurs, dont certains de la Banque Mondiale, il ressort que le nombre de Latino-Américains vivant avec moins de 4 dollars par jour est passé de plus de 40% en 2000 à moins de 30% en 2010. Aujourd’hui en Amérique latine les pauvres sont en nombre équivalent aux classes moyennes alors qu’ils étaient deux fois et demie plus nombreux une dizaine d’années auparavant.

Bien sur, il ne s’agit pas de nier les écarts qui existent entre riches et pauvres et l’évolution de tels écarts. A cet égard d’ailleurs les données recueillies par Piketty sont utiles et intéressantes. Mais la question est mal posée parce qu’elle est traduite à des fins partisanes, formulée au travers du prisme d’une obsession égalitariste qui n’a rien à voir avec la science économique. Certes de trop grands écarts de revenus et de fortune peuvent déstabiliser une société, créer des crispations, des incompréhensions allant parfois jusqu’à la rupture. Certes, la richesse de certains peut être insupportable, vaniteuse, suffisante. Il s’agit moins pourtant de savoir si les écarts sont moralement justifiés ou non, même si une telle question pourrait avoir sa pertinence, que de s’interroger sur l’effet de tels écarts et sur leur impact dans les relations économiques et sociales.

Or l’histoire montre que dans les sociétés libres et où l’état de droit est respecté, les écarts de fortunes ne s’accroissent pas à l’infini et sont contributeurs d’une croissance plus grande au profit de tous :

– Là où la concurrence joue de manière transparente et spontanée, les entreprises ne peuvent se développer que sous la pression du marché et dans la limite des prix que les compétiteurs sont capables d’offrir. L’initiative de Free en matière de téléphonie mobile a fait baisser tous les prix de ses concurrents… et leurs profits….au profit de tous les consommateurs.

– Là où les marchés financiers sont évolutifs et complexes, les rentiers incapables disparaissent vite de l’écran. Même les placements en bons d’Etat sont désormais dangereux et il faut être un veilleur vigilant et perspicace pour faire fructifier un patrimoine.

– Là où l’Etat n’entretient pas artificiellement en vie des entreprises moribondes, n’institue pas des privilèges inutiles et grassement payés, ne peuvent continuer de s’enrichir que ceux qui créent des produits ou des services que les consommateurs achètent librement.

– Là où n’existent pas de filets anormalement protecteurs pour les fainéants et autres profiteurs, ceux qui ne travaillent pas ne mangent pas non plus comme le disait déjà Saint Paul.

C’est ailleurs, dans les sociétés collectivisées, là où les administrations se sont approprié les richesses, que celles-ci s’accumulent au profit des donneurs de coups de tampons, de ceux dont l’autorisation incongrue est requise et qu’ils monnayent sans vergogne. Elle s’amasse aussi dans ces pays satellites et soutenus par quelques puissances qui y déversent des milliards captés par le filtres des puissances locales et vaniteuses autant que serviles.

Oui, Piketty a raison de penser que des écarts trop importants et injustifiés sont générateurs d’incompréhensions et de ruptures ou déchirures sociales. Mais lorsque la richesse est le fruit du travail, de l’innovation, du service offert sur un marché libre, et lorsque les capitaux accumulés ne peuvent plus guère survivre à ceux qui sont capables de les générer ou de les conserver dans l’intérêt commun, l’argent a moins de risques de susciter la révolution. C’est là où les écarts de fortunes et de revenus sont indus, là où ils sont le produit de régimes politiques pervertis, maffieux, collectivistes… qu’ils sont insupportables. C’est ce que note par exemple Jia Zhangke, le réalisateur du film « A touch of sin » : « Le plus grave problème de la Chine actuelle, ça n’est pas l’existence de classes sociales, mais le fait qu’il n’y ait plus de passerelles d’une classe à une autre. Les riches s’allient avec ceux qui ont le pouvoir en les corrompant, ce qui leur permet de contrôler des ressources et d’obtenir à leur tour une position politique. C’est cela qui provoque la colère ». Là où il y a la liberté d’évoluer, de changer de statut, de catégorie sociale, la possibilité de grimper dans l’échelle des revenus et du patrimoine, la disparité est moins mal vécue ; elle est même parfois très bien vécue parce qu’elle permet de percevoir ce à quoi chacun peut accéder par ses efforts, sa ténacité, son ardeur au travail… ainsi que l’ont observé de manière très scientifique Miche Forsé, Olivier Galland, Caroline Guibet Lafaye et Maxime Parodi dans leur ouvrage préfacé par Raymond Boudon « L’Egalité, Une passion française ? » (chez Armand Collin, 2013).

Le marché n’est pas responsable des comportements mauvais des hommes. Tout au contraire, il est le système qui oriente au mieux et malgré tout très imparfaitement les comportements humains dans le sens le meilleur. Comme le disait Churchill de la démocratie, l’économie de marché est sans doute le pire des systèmes « … à l’exception de tous les autres déjà essayés dans le passé. » (Democracy is the worst form of government – except for all those other forms, that have been tried from time to time.). Tout imparfaite qu’elle soit et avec tous les risques qu’elle représente, l’économie de marché est celle qui repose le plus sur la responsabilisation de chacun et donc sur le respect de chacun dans sa dignité d’homme libre, capable de trouver son chemin par ses propres forces, à quelque niveau qu’elles soient. Trop assister les individus les conduit à une nouvelle forme d’esclavage doux et néanmoins tyrannique, à la perte de tout sens de soi-même. C’est aux hommes, et notamment aux plus riches, aux plus doués de savoir, dans les sociétés libres, qu’ils ont en tant que tels le plus de responsabilité vis-à-vis des autres et de l’assumer. A cet égard, l’économie de marché est aussi la moins pire parce qu’elle permet mieux que d’autres à ceux qui ont plus réussi que d’autres, par des dons, par leur participation au développement de nouvelles entreprises créées par d’autres, par leur attention à leur environnement … de prendre en charge leur part de l’imperfection humaine qui fait que certains sont plus démunis et ne savent pas comment sortir de leur état de pauvreté. « Croire en la démocratie, disait Ludwig von Mises, implique que l’on croie d’abord à des choses plus hautes que la démocratie. » Il en est de même du libre marché.

Jean-Philippe DELSOL

Avocat fiscaliste,

Président de l’IREF

7 commentaires

APRES DES LUSTRES DE MARXISME, VOUS PRENDREZ BIEN UN PEU DE PIKETTYSME!

Si les Américains, qui semblent porter aux nues les théories de Monsieur Piketty, veulent se mettre en tête de les appliquer, qu'ils ne s'en privent surtout pas et qu'ils rehaussent immédiatement les prélèvements publics en tout genre pour rejoindre cette volonté d'égalité qui poussée au plus haut point stérilise tout pays qui s'y adonne. Il a fallu un peu moins de deux siècles pour que le marxisme s'effondre, mais chez nous les nostalgies trotskistes sont encore vivaces et bien portées. Alors si aujourd'hui vous vous sentez un peu orphelin, n'hésitez pas , re-signez donc pour deux ou trois décennies: essayez donc le pikettysme…

Pour notre part et à notre humble niveau, nous constatons simplement que plus l'économie de la France est administrée et par priorité par des gens qui connaissent peu ou pas l'entreprise, plus il s'agit de faire le bien des gens même quand ils ne l'ont pas demandé et souvent contre leur volonté, plus la réalité même têtue doit plier devant les certitudes de la doxa, plus la compétitivité de nos entreprises s'étiole. Lors de la campagne présidentielle, toute la gauche avait fait les gorges chaudes des thèses de Monsieur Piketty, devenu presque son gourou, et on a retenu notamment avec ravissement le loyer qu'il faut faire payer au propriétaire parce qu'il est injuste qu'il en soit dispensé, ce qui conduit avec le même raisonnement (mais cette partie a été curieusement omise…) à faire supporter aussi au locataire qu'on vient de distraire à peu de frais l'équivalent d'une taxe foncière à laquelle pourtant il ne s'attend pas. Malheureusement malgré cette lumière aveuglante, la gauche à la manoeuvre a assez lamentablement échoué et ce ne sont pas des prélèvements à 80% qui vont ranimer l'ardeur de ceux dont on attend qu'ils sachent, eux, relancer véritablement notre économie.

Soyez absurde, choquez tout le monde, moquez-vous de la réalité, poussez sans défaillir vos idées et vos théories même les plus saugrenues, n'admettez pas les objections de tous ceux se trompent en croyant savoir, crucifiez ceux qui osent quand même vous critiquer: le succès s'ouvre à vous!

Et l'effet Cantillon ?

On oublie de dire que l'inégalité la plus honteuse est celle engendrée par la création monétaire effrénée des banques centrales (4 milliards de dollars/jour aux USA !). Comme le prédit Cantillon, cette fausse monnaie dépensée par un petit nombre (gouvernement et banquiers) au détriment des citoyens, est devenue une source d'enrichissement facile et parasitique.

Il est infiniment plus difficile de faire fortune comme entrepreneur.

Pamphlet à la gloire de Thomas Piketty, Économiste distingué.

Étant propriétaire d’une masure, racketté par un revenu fictif selon votre formule réinventée : je suis bien content de vous connaître.

– Propre sur vous et beau parleur : Vous, Président, savez déjà comment sauver la France de la banqueroute. Il est tard, Monsieur : télévisions et journaux sont déjà pleins de vaniteux et d’arrogants imposteurs, qui tentent de nous fourguer la même vieille lessive avec laquelle ils nous lavent la tête…

– Écrivain mondain : vous ressemblez à un Alain Minc. Mieux coiffé, ce serait Monsieur de Villepin, cousin du Comte Frédéric de Laparre de Saint-Sernin…

– Homme d’honneur : vous avez tout de même eu l’impudence grossière de traiter ‘à la viril’ (?) votre compagne, la toute charmante Madame la Ministre Aurélie Filippetti; depuis 2012, semble-t-il, elle serait très-attachée au Comte de Saint-Sernin, qui ayant bien viré à Gauche, serait maintenant un proche de Jacques Chirac… Si ça fait un peu désordre, ça reste néanmoins un peu dans la famille.

– Médiatisé : du Monde à Gala, c’est un florilège. Bien que vos frasques de concubin dépité amusent moins le Peuple que l’originalité de vos fumeuses théories existentielles…

Et s’il plaît à notre ravissante jeune Ministre bien-aimée, d’être Comtesse bardée de particules plutôt que de s’appeler Piketty, ce qui peut parfois prêter à de déplacés quolibets ?

La Gauche lasse la femme libre et intelligente, n’est-elle pas radicalement la Sinistre ?

– De votre philosophie de l’Économie : On prendra au citoyen, jusqu’à ce qu’on pensait qu’il possédait. Surtout s’il est vieux, possède un bien et ne vote pas pour nous.

Votre démonstration :

« Le propriétaire qui occupe son logement principal est favorisé par rapport à la fiscalité qui lui serait applicable s'il donnait son logement en location. Le propriétaire de son logement n'a pas de loyer à acquitter et bénéficie de son logement. Il touche donc un loyer fictif qu'il faudrait inclure dans son revenu imposable afin de compenser les inégalités avec les locataires qui paient, eux, un véritable loyer. »

Donc il s’agit d’une ‘récupération’ équitable… ou, d’un sophisme marxiste si insolent que vous le traînerez à vie tel une ridicule casserole attachée à la queue.

" Les tromperies statistiques de Piketty "

J'ai lu votre analyse et vos critiques des théories de Piketty avec beaucoup d'intérêt.

La forte décroissance apparente des courbes du graphique n° 1 – rendements et croissance entre 1996 et 2010- ne vient-elle pas du fait que le PIB a été évalué en prix courants au lieu de l'être

en prix constants ( en volume ) alors que l'inflation des prix non négligeable, quoique modérée, dans les années 90 à 2005, a tendu vers zéro les dernières années, à cause de la crise déclenchée par l'affaire des subprimes aux USA et de ses répercussions conjoncturelles en Europe ? Ce qui introduit de fortes distorsions dans le temps entre les variables que l'auteur cherche à comparer.

Raisonner en prix courants fausse totalement , à mon avis, les démonstrations de Piketty, encore davantage sur longue période que sur la séquence de 15 ans de votre graphique, et si je ne me trompe, vous ne l'avez pas fait remarquer.

réponse aux précédents

Bonjour à tous,

A l'attention de M. Mottet, je pense effectivment que le calcul en francs courants fausse la démonstration sur le long terme. J'en ai donné la démonsatration sur une courte période, mais elle est aussi valable sur longue période. Merci de votre observation qui me conduira à être plus clair dans le propos.

L'humour de M. Perrier révèle l'intention des pseudo marxistes qui ne supportent pas qu'il existe encore des gens inégaux. Et en écho aux propos de Lexxis je crois d'ailleurs que le succès de Piketty est dû au fait que son discours redonne à une gauche orpheline de pensée l'espoir de disposer d'une nouvelle idéologie qu'elle peut enfourcher pour mener son combat contre notre civilisation. C'est bien ce que je renomme le matérialisme scientifique qui n'était qu'une fausse démonstration scientifique déguisée pour habiller une harangue populiste et attentatoire des libertés.

pikety l'imposteur

Le bon sens permettra de le faire tomber

Incompréhension

Bonjour, au delà de l’intérêt de l'article, de sa pertinence et de ses failles … Que doit-on comprendre de cette phrase : "l’imperfection humaine qui fait que certains sont plus démunis et ne savent pas comment sortir de leur état de pauvreté" ?