C’est une bonne chose de supprimer le CICE qui est une cause de lourdeur coûteuse puisqu’il fonctionne en permettant à l’administration de prélever des sommes qu’elle redistribue ensuite. Mais en même temps, cette réforme apportera encore un peu plus d’opacité dans la gestion des cotisations sociales et le financement des organismes d’assurance. Les recettes amputées par la baisse des charges devront faire l’objet de compensations rendant les organismes sociaux plus dépendants de l’Etat. Ne serait-ce pas l’occasion de remettre à plat le système en adoptant un système concurrentiel ?

Le Crédit d’impôt pour la compétitivité et l’emploi (CICE) a été mis en place en 2013, alors qu’Emmanuel Macron était secrétaire général adjoint du cabinet du Président de la République. Il permettait de récupérer une part (4% à l’origine et jusqu’à 7% en 2017) de la masse salariale brute sur les salaires inférieurs à deux fois et demi le SMIC en vue d’alléger le coût du travail, perçu comme trop important. Logiquement, le programme En Marche ! entend poursuivre cette stratégie de réduction de coût du travail mais en simplifiant néanmoins le processus. Pour cela, il est proposé de remplacer ce mécanisme par une baisse de charges patronales de 6 points « et jusqu’à 10 points au niveau du SMIC ». En fait, selon les projections données par le programme[[1 800€ d’économie annuelle pour un SMIC, 2200 pour un salaire brut de 3000€ mensuel]], ces réductions sont basées sur le salaire brute mais porte sur les cotisations employeurs.

Quels seront donc les effets de ce basculement de charges pour les employeurs, sur les comptes publics et enfin sur l’économie ?

Conséquence pour l’employeur

Cette suppression n’aura pas d’effet immédiat sur le salaire brut ou net, c’est-à-dire sur la partie visible par le salarié, mais seulement sur le coût du salaire pour l’employeur, appelé salaire « super brut ».

L’employeur n’aura plus un crédit d’impôt qu’il doit aujourd’hui imputer sur son impôt sur les bénéfices de sa société l’année suivante ou dont il peut demander le remboursement à l’Etat après trois ans (sauf à l’obtenir sans délai dans certains cas restreints)[[Le préfinancement est aussi possible : 14% des crédits ont été ainsi consommés en 2014 selon un rapport du Sénat]], mais il bénéficiera d’une réduction de ses charges sociales. Mais alors que le crédit d’impôt qu’il obtenait n’était pas imposable à l’impôt sur les sociétés, la réduction de charges augmentera d’autant son bénéfice imposable au taux de 33% -voire 25% si la baisse de l’IS figurant au programme Macron est réalisée.

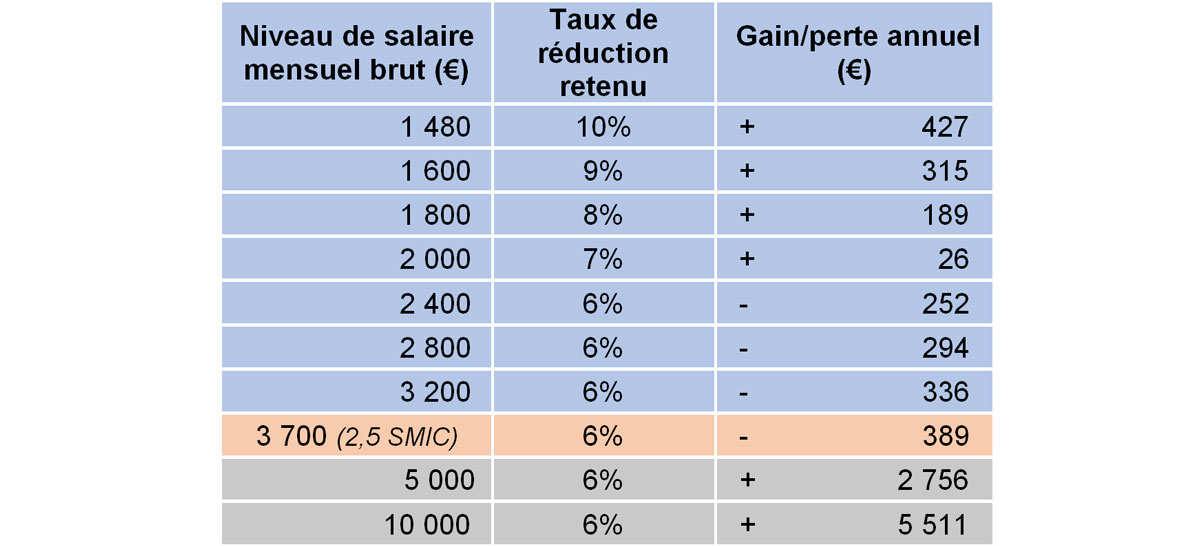

Gain ou perte, par niveau de revenu, après le remplacement du CICE par une réduction des charges (avec IS à 25%)

Finalement, deux options sont à considérer pour évaluer le gain ou la perte pour l’employeur :

– Le barème des taux appliqués : ici, il est rapidement dégressif, les 7%, taux actuel du CICE sont donc atteint dès 2000 € de salaire brut. C’est le seuil à partir duquel le remplacement du CICE n’est plus profitable.

– La réduction sera-t-elle appliquée aux salaires supérieurs à 2,5 SMIC ? Si c’est le cas, les entreprises employant des personnes à haut salaire seront largement gagnantes. A titre indicatif, nous avons indiqué les gains éventuels dans le tableau ci-dessus.

Le bilan de ce changement sera donc différent selon la structure de la masse salariale de chaque entreprise. La réforme rendra le coût des bas salaires plus faible encore, et si elle n’est pas plafonnée, provoquera une baisse importante du coût du travail pour les hauts salaires.

Si l’entreprise est déficitaire et donc non redevable de l’IS, son gain immédiat sera plus important puisqu’il ne sera pas grevé de l’impôt sur les sociétés.

Conséquence pour les finances publiques

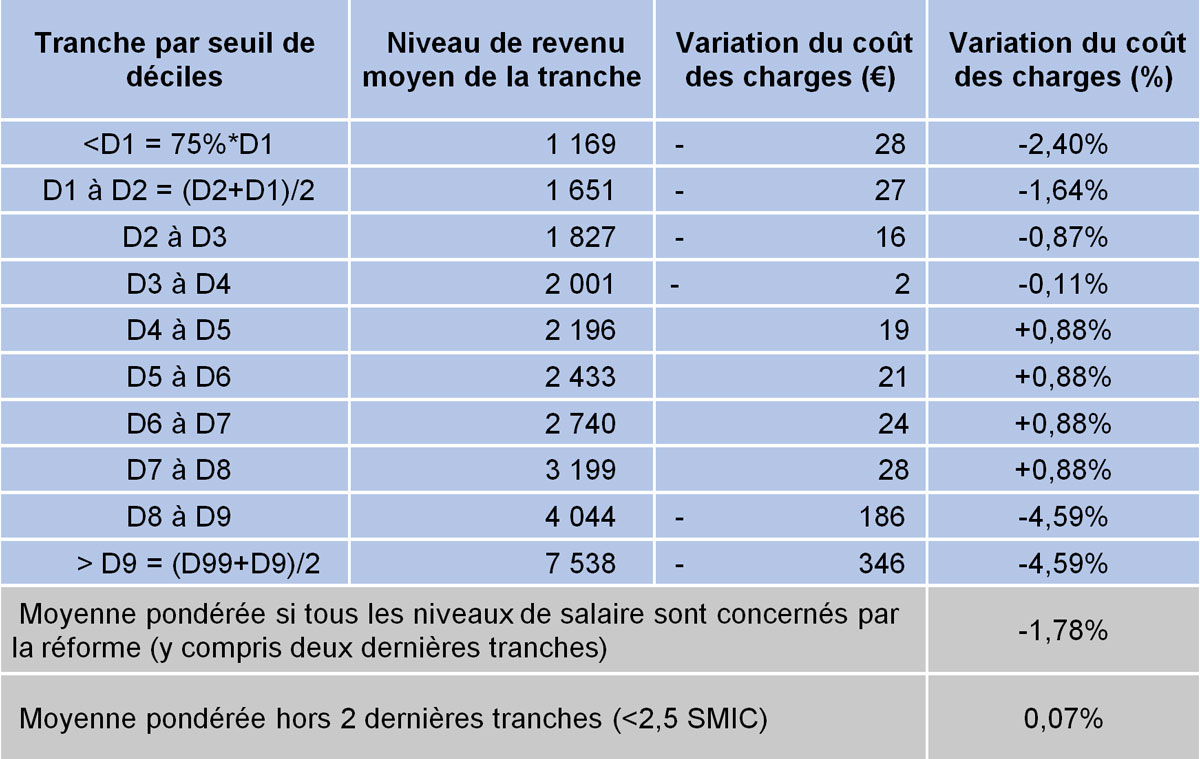

Utilisant la répartition des revenus en France donnée par l’INSEE pour l’année 2013, et appliquant la dégressivité des taux de réduction retenue plus haut, nous pouvons estimer le coût moyen relatif de cette mesure :

Variation du coût des charges net de l’impôt sur les sociétés selon la répartition des salaires

Selon l’ACOSS[[http://www.acoss.fr/files/Publications/Acoss_Stat/Acoss_stat_191.pdf]], la masse salariale privée est de 526 milliards d’euros. En fonction des modalités retenues – plafonnement à 2,5 SMIC ou non-, les effets de la mesure serait très légèrement bénéfique pour les finances publiques ou coûteraient jusqu’à 9 milliards €.

Ces réductions de charge s’appliqueront-elles aussi aux salaires des agents de la fonction publique ? La masse salariale des administrations publiques représentait 279 milliards € en 2014, et celles-ci ne profitaient pas du CICE. L’application d’une telle mesure entrainerait donc une baisse de recettes de prêt de 25 milliards € annuellement. Mais cette baisse de recettes ne profiterait qu’aux collectivités locales et aux institutions hospitalières car pour la fonction publique d’Etat, elle serait neutralisée du fait que le bénéficiaire est aussi le payeur. Et il est fort probable que cette baisse de charge ne concernera pas les salariés des fonctions publiques.

De ce qui précède, il y a fort à parier également que cette mesure sera plafonnée aux salaires bas, accroissant encore la progressivité des prélèvements en France. Les charges patronales varieront de 2,3% du salaire brut au niveau du SMIC (sous réserve que les réductions dites « Fillon » soient maintenues) et à plus de 35% pour les hauts salaires.

Enfin, quoiqu’il arrive, il faudra payer encore pendant plusieurs années les créances CICE déclarées. Rien qu’en 2018, un rapport du Sénat estime à 19 milliards le reste à payer des années précédentes, dont 5,1 milliards € concernent les créances acquises en 2014.

Conséquence pour l’économie française

Cette mesure ne modifiera pas fortement le coût du travail en France. Au mieux, celui-ci diminuerait de 2%. Si l’on retire les hauts salaires de cette mesure, il augmenterait légèrement.

Simplifiant le CICE, la réforme entend poursuivre sa logique, sans l’amplifier ni l’amoindrir. Cependant, elle crée une distorsion supplémentaire sur le coût des salaires. Proche du SMIC, le coût du travail continuerait à diminuer, permettant éventuellement aux peu qualifiés d’entrer sur le marché du travail. De ce fait, un effet transitoire sur le chômage peut être attendu.

Simplifier encore

C’est une bonne chose de supprimer le CICE qui est une cause de lourdeur coûteuse puisqu’il fonctionne en permettant à l’administration de prélever des sommes qu’elle redistribue ensuite. Mais en même temps, cette réforme apportera encore un peu plus d’opacité dans la gestion des cotisations sociales et le financement des organismes d’assurance. Les recettes amputées par la baisse des charges devront faire l’objet de compensations rendant les organismes sociaux plus dépendants de l’Etat. Ne serait-ce pas l’occasion de remettre à plat le système en adoptant un système concurrentiel ?

Pour notre part, nous croyons qu’il serait temps de réfléchir à une refonte des aides sociales pour affecter ce qui relève de la solidarité à l’impôt tandis que ce qui relève des assurances serait rendu à la liberté des assurés et des assureurs dans un système concurrentiel qui tendrait à offrir à chacun un choix, encadré par la loi, de sa police d’assurance et une réduction sensible des tarifs due à la compétition entre assureurs, comme cela existe à l’avantage de tous pour les assurances automobiles.

2 commentaires

Définition de l'état providence

L'administration Française ne vit que par les frais de fonctionnements qu'elle prend pour distribuer un peu des lourds prélèvements. C'est la solidarité à la Française !!

Désabonnement

Merci de désabonner mon adresse mail à vos messages que je n'ai jamais sollicités.

Je vous rappelle que cette possibilité devrait être proposée sur vos envois.