Le projet de loi de finances pour 2018 comprend assurément plusieurs mesures favorables aux entreprises et aux investisseurs : en particulier, la sortie des actions de l’assiette de l’ISF, le prélèvement forfaitaire au taux de 30% et la baisse progressive du taux de l’IS à 25%. Il faudrait toutefois aller encore plus loin pour améliorer rapidement la compétitivité fiscale française.

Il faudrait baisser davantage la fiscalité des revenus du capital

Pour mémoire, selon le rapport « Taxation Trends in the European Union » d’Eurostat, l’ensemble des prélèvements liés au capital (mobilier et immobilier ; des entreprises et des ménages) représentait en 2015 10,8% du PIB en France (235,6 milliards d’euros) contre 6,3% du PIB en Allemagne (191,6 milliards d’euros), soit 71% de plus (44 milliards d’euros) ; ce qui constitue une différence colossale.

La fiscalité des revenus du capital mobilier en particulier (plus-values, dividendes, intérêts) a été considérablement complexifiée et alourdie depuis 2013 en raison de la soumission de ces derniers au barème progressif de l’impôt sur le revenu ; dont le taux marginal d’imposition s’élève actuellement à 45% (taux auquel s’ajoutent la contribution exceptionnelle sur les hauts revenus de 3% ou 4% et les prélèvements sociaux au taux de 15,5% ; soit un taux d’imposition global supérieur à 60%).

Différents abattements sont heureusement susceptibles de s’appliquer selon le type de revenus et la durée de détention des actions ; les plus-values réalisées sur des actions détenues au moins 8 ans (investissement de long terme) sont ainsi taxées à des taux réduits : 28,95% (après application de l’abattement de 65%) et 19,95% (après l’application de l’abattement renforcé de 80%). Au reste, les plus-values réalisées sur des actions mises dans un PEA ou PEA-PME et détenues au moins 5 ans sont exonérées d’impôt sur le revenu ; elles restent néanmoins soumises aux prélèvements sociaux au taux de 15,5% (ceux-ci vont néanmoins augmenter à 17,2%).

Quoi qu’il en soit, l’instauration d’un prélèvement forfaitaire de 30% (« flat tax ») sur les revenus du capital (plus-values, dividendes, intérêts, assurance-vie, etc.) doit être saluée dès lors qu’elle va dans le sens d’une simplification et d’un allègement global ; même s’il reste somme toute modéré (seulement 1,3 milliard d’euros en 2018).

L’instauration de ce prélèvement est toutefois loin de constituer une révolution fiscale ! Au vrai, il ne s’agit que d’un simple retour au statu quo ante dans la mesure où les revenus du capital pouvaient être taxés à un taux quasi-similaire avant la grande réforme de la fiscalité du capital opérée par François Hollande ; et ce, grâce au prélèvement forfaitaire libératoire, dont le taux s’élevait en 2011 à 31,3%.

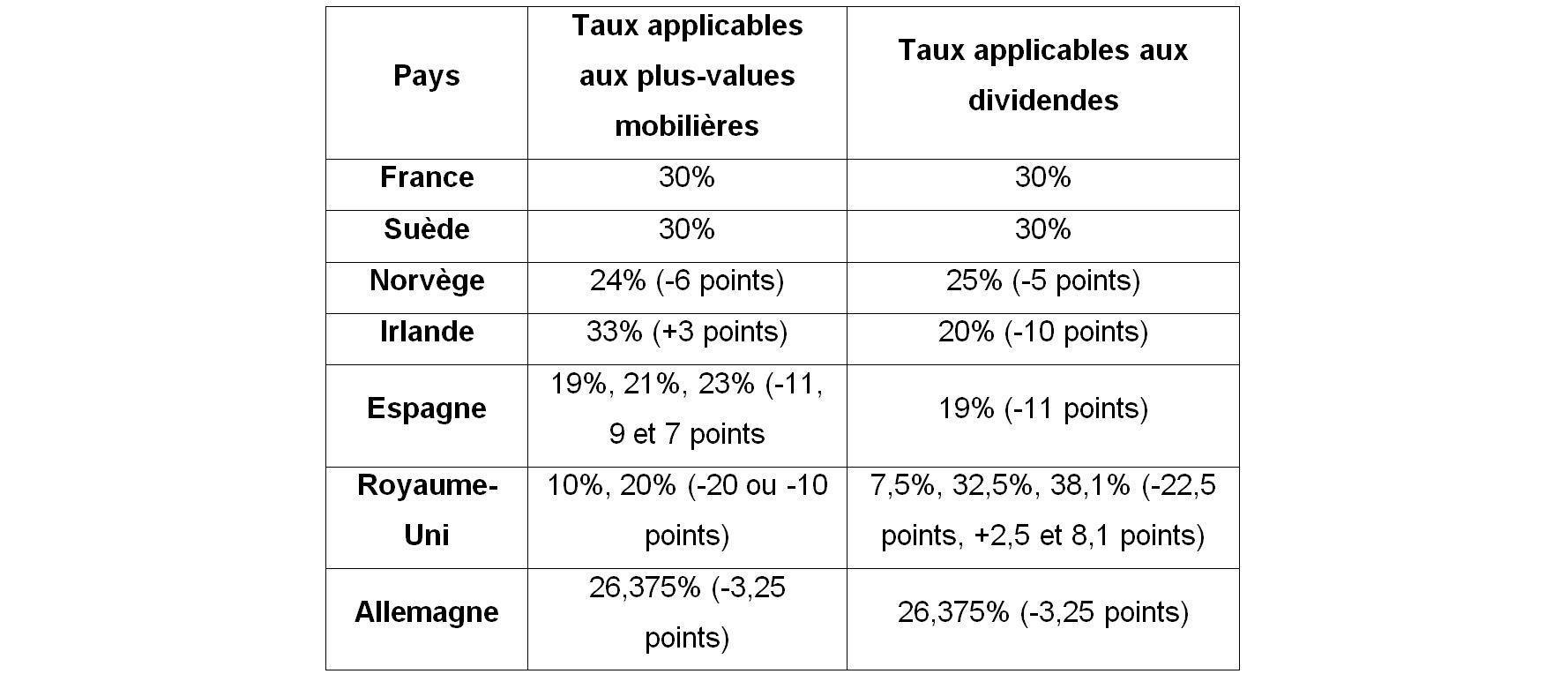

Au reste, le taux du nouveau prélèvement forfaitaire reste largement supérieur aux taux applicables dans la plupart des pays de l’UE ; à l’exception de la Suède qui taxe également les revenus du capital au taux de 30%.

La Norvège] taxe ainsi les plus-values au taux de 24% et les dividendes à celui de 25%. L’Irlande taxe, quant à elle, les plus-values au taux de 33% et les dividendes à celui de 20%, tandis que l’Espagne taxe les plus-values aux taux de 19%, 21% ou 23% et les dividendes au taux de 19%.

Au Royaume-Uni, les plus-values sont exonérées jusqu’à 11.300 livre sterling (« annual exempt amount ») et imposées au-delà au taux de 10% ou 20% selon les revenus du contribuable. Les dividendes sont quant à eux exonérés jusqu’à 5.000 livre sterling (« tax-free dividend allowance ») et imposés au-delà au taux de 7,5% (jusqu’à 32.000 livre sterling), 32,5% (jusqu’à 43.000 livre sterling) et 38,1% pour le surplus.

Enfin, en Allemagne, les plus-values et les dividendes sont en principe imposés au taux de 26,375%.

En somme, la fiscalité applicable aux revenus du capital mobilier reste toujours supérieure à celle de beaucoup d’autres pays de l’UE ; elle doit, en conséquence, être encore allégée afin que la France soit davantage compétitive. D’autant que dans les pays où certains capitaux mobiliers sont ou seront parfois plus taxés qu’en France, comme en Irlande ou au Royaume Uni, l’impôt sur les sociétés est notablement plus bas et donc l’imposition globale des profits revenant aux actionnaires est et restera inférieure à celle de la France.

Il faudrait baisser davantage le taux de l’impôt sur les sociétés

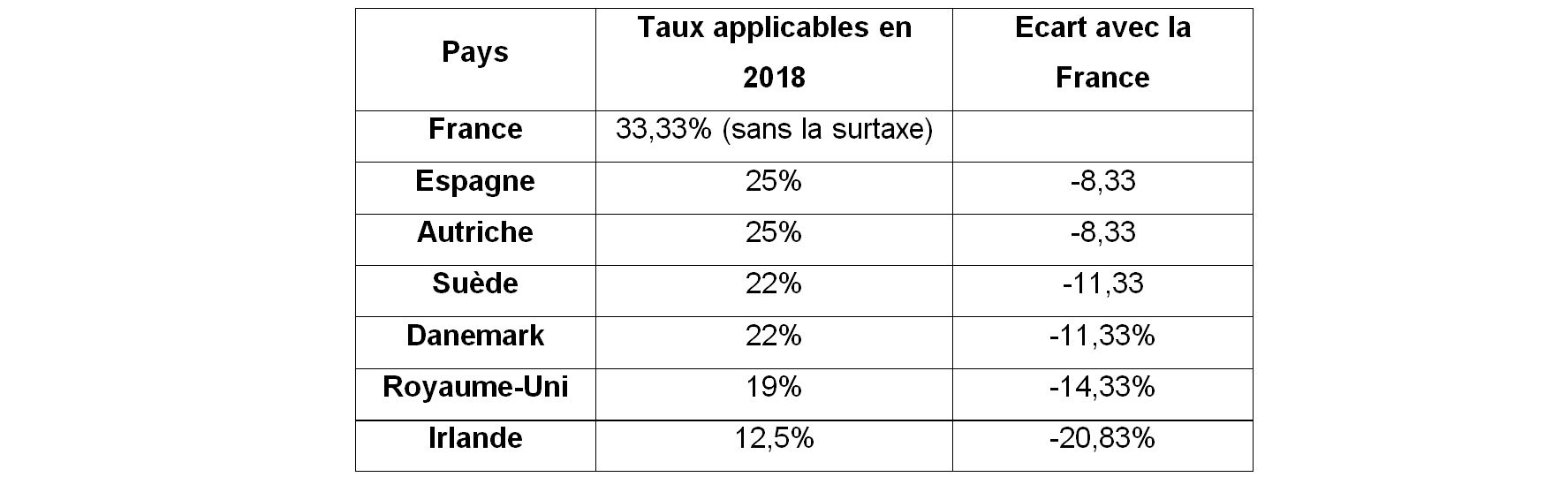

Pour mémoire, la France affiche le taux facial d’impôt sur les sociétés le plus élevé de l’UE, soit 33,33%, lequel est largement supérieur à la moyenne de l’UE qui avoisine les 23% (ce qui représente 10 points d’écart). Mais ce n’est pas tout puisqu’à celui-ci s’ajoute deux contributions additionnelles.

D’une part, pour les sociétés dont le chiffre d’affaires dépasse 7,6 millions euros, la contribution sociale sur l’impôt sur les sociétés au taux de 3,3%, qui porte donc pour ces dernières le taux d’impôt sur les sociétés à environ 34,4%.

D’autre part, une contribution additionnelle à l’impôt sur les sociétés au taux de 3% au titre des montants distribués, dite “taxe de 3% sur les dividendes”, laquelle a récemment été déclarée contraire à la Constitution et au droit européen. Cette contribution doit être supprimée par la loi de finances pour 2018.

Le projet de loi de finances pour 2018 prévoit que le taux normal de l’impôt sur les sociétés sera progressivement ramené à 25% en 2022 (soit dans 4 ans) pour l’ensemble des sociétés. En 2018, le taux normal de l’impôt sur les sociétés restera cependant inchangé à 33,33% ; seul un taux réduit de 28%sera introduit pour les bénéfices allant jusqu’à 500.000 euros.

Les entreprises pourront donc potentiellement se voir appliquer en 2018 3 taux distincts d’impôt sur les sociétés, à savoir celui de 15% (jusqu’à 32.120 euros de bénéfice), de 28% (jusqu’à 500.000 euros de bénéfice) et de 33,33% pour le surplus ; sans compter l’application éventuelle de la contribution sociale de 3,3%.

Pour rappel, le taux de 25% est d’ores et déjà appliqué par l’Espagne et l’Autriche ; et le sera également par la Belgique à partir de 2020 (mais en 2018, celui-ci sera toujours de 33% comme en Allemagne où le taux global, surcharge comprise, oscillera entre 30% et 33%).

Ce taux restera cependant encore supérieur à ceux applicables dans d’autres pays de l’UE. La Suède et le Danemark ont en effet déjà réduit leur taux à 22% ; le Royaume-Uni à 19% et même à 17% à partir de 2020 (soit 8 points de moins que le taux français applicable en 2022). L’Irlande a, quant à elle, baissé son taux à 12,5% (soit 12,5 points de moins que le taux français applicable en 2022). Aux Etats-Unis, le taux devrait également être réduit à 20% (soit 15 points de moins que le taux actuel).

Le gouvernement serait donc bien inspiré de réduire plus rapidement que prévu le taux normal d’impôt sur les sociétés (33,3%) et de supprimer la surtaxe de 3,3% ; car la France ne peut pas se permettre d’enregistrer encore un déficit de compétitivité fiscale pendant 4 ans vis-à-vis de ses voisins de l’UE.

Il faudrait augmenter les incitations fiscales pour investir dans les PME

Il existe actuellement deux dispositifs fiscaux incitatifs pour l’investissement dans les PME : le dispositif IR-PME et le dispositif ISF-PME.

Le gouvernement a annoncé la suppression du dispositif ISF-PME, lequel permettait d’obtenir une réduction de 50% du montant investi dans la limite de 90.000 euros, soit une économie d’impôts maximale de 45.000 euros. Devrait donc seulement demeurer le dispositif IR-PME, lequel permet d’obtenir une réduction d’impôt sur le revenu correspondant à 18% du montant investi (ce taux s’élevait à 25% jusqu’en 2010), dans la limite de 50.000 euros ou 100.000 euros pour un couple, soit une économie d’impôts maximale de 18.000 euros.

Ce dispositif fiscal apparaît cependant bien peu incitatif au regard des dispositifs fiscaux d’exception mis en œuvre dans d’autres pays. A titre d’exemple, le Royaume-Uni a mis en oeuvre le « Entreprise Investments Scheme » (EIS) en 1994 et le « Seed Entreprise Investments Scheme » (SEIS) en 2011. Lors de l’investissement, le premier permet d’obtenir une réduction d’impôt sur le revenu de 30% de l’investissement réalisé dans la limite de 1 million de livre sterling (soit une réduction d’impôt maximale de 300.000 livre sterling) tandis que le second permet d’obtenir une réduction d’impôt sur le revenu de 50% de l’investissement réalisé, dans la limite de 100.000 livre sterling (soit une réduction d’impôt maximale de 50.000 livre sterling). Dans les deux cas, les titres doivent être détenus au moins 3 ans. Lors de la cession, la plus-value éventuellement réalisée est exonérée d’impôt.

Les Etats-Unis ont également mis en œuvre des dispositifs fiscaux très attractifs pour les investisseurs. Les pertes constatées au titre d’investissements réalisées dans des start-up peuvent, tout d’abord, être déduites de l’impôt sur le revenu dans la limite annuelle de 50.000 dollars ou 100.000 dollars pour un couple et, pour le surplus, des plus-values éventuellement réalisées. Lors de la cession, les plus-values réalisées après 5 ans de détention sont exonérées d’impôt à hauteur de 50%, voire même de 100% dans la limite de 5 millions de dollars, ou 10 millions de dollars pour un couple, pour les titres acquis après 2010.

La Belgique a aussi adopté en 2015 un dispositif fiscal très incitatif : le « tax shelter for start-up », lequel permet aux investisseurs d’obtenir une réduction d’impôt sur le revenu de 45%, dans la limite annuelle de 100.000 euros.

La Turquie a, quant à elle, mis en œuvre un « Business Angel Scheme » en 2013 qui permet d’obtenir une réduction d’impôts de 75%, voire 100%, en cas d’investissements dans une start-up, sous réserve que les titres soient détenus au moins 3 ans.

Le gouvernement devrait mettre en œuvre des mesures fiscales d’exception pour encourager les Français à investir dans les PME.

1 commenter

La bêtise crasse !

Bravo Virginie pour votre article, mais vous le savez, le français est nul en gestion, jaloux de tout à la moindre occasion, étriqué du cerveau.! d'où l'état de la France !

M. Macron, dans son discours récent sur l'europe, a précisé qu'il voulait créer un gouvernement européen et ainsi augmenter la fiscalité et les décisions imbéciles de la commission imposées à tous les peuples d'europe au lieu de développer une Europe des nations, avec une concurrence fiscale maximale et ainsi diminuer massivement les prélèvements, taxes et impôts en tout genre de nature à redresser l'économie et par voie de conséquence le bien être des français.

Exemple: L'impôt société est à 33 % en France, 12,5 % en Irlande.

Et bien, au lieu de le ramener en France tout de suite à 10 %, nos crétins de gouvernants envisagent de le baisser à 25%.. ce qui va faire perdre à la France encore des années de manque de compétitivité. Tout est "petit","étriqué" et c'est la raison pour laquelle notre pays sera toujours médiocre, en faillite, et criblé de dettes alors qu'il a tout pour être le premier.!

Mais le français est inconscient; si les entrepreneurs s'en vont, son pouvoir d'achat ne fera que baisser jusqu'à la ruine finale. Mais le Français préfère crever plutôt que d'arrêter d'être jaloux !.

C'est ainsi que le Français conçoit son avenir en élisant perpétuellement des énarco technocrates incompétents, socialo communistes.! à son image.