Dans un système social aussi généreux que le système français, dans lequel les prestations sociales représentent un tiers des richesses créées, il semble tout à fait normal de se donner les moyens de lutter efficacement contre la fraude : des milliards d’euros sont en jeu.

La lutte contre la fraude sociale, c’est une démarche à posteriori, une façon de corriger la fraude une fois qu’elle est établie. Ce volet répressif, en aval, serait plus efficace s’il était associé à une réforme structurelle, en amont. Car, un système plus simple, c’est aussi un système qui offre moins de possibilités d’y entrer par la fraude.

Par définition, la fraude est un phénomène difficile à appréhender, d’abord parce que, par essence, il est dissimulé, ensuite parce qu’il n’existe pas de définition de la fraude qui soit commune aux différentes administrations. Selon la Délégation Nationale de Lutte contre la Fraude (DLNF), « dans certains cas, il s’agit de fraude au sens strict ; dans d’autres cas, il s’agit de manque à gagner, incluant parfois – mais pas toujours – l’optimisation légale ».

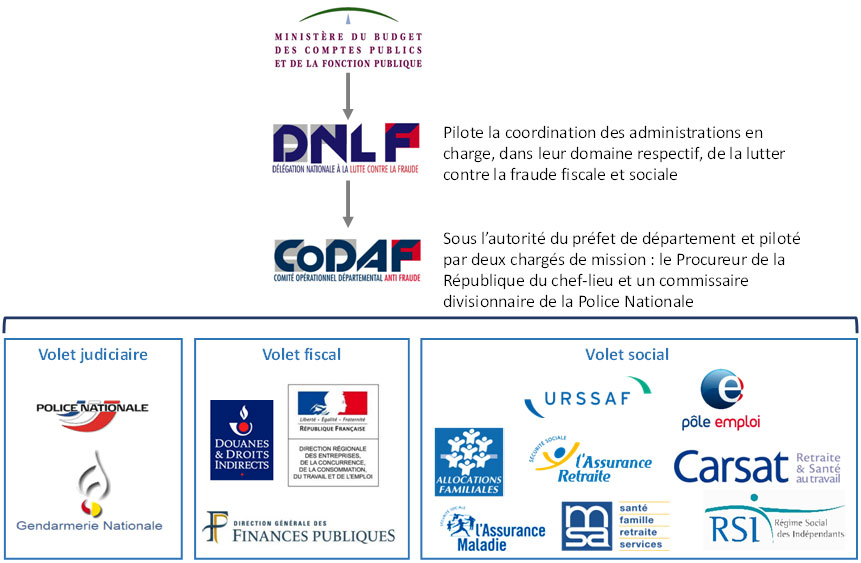

Aperçu global du dispositif de lutte contre la fraude fiscale et sociale, en place depuis 2008

Par ailleurs, les contrôles manquent d’efficacité parce que les dispositifs sont épars, et donc désorganisés, surtout dans le domaine social, où chaque organisme, l’URSSAF, la CAF, les CPAM, les CARSAT, les CNAV, la MSA, le RSI, Pôle Emploi, mène des opérations de contrôle. La création d’un fichier global relève de cette nécessité de décloisonner les missions de contrôle des différentes administrations et de systématiser le partage des informations entre l’administration fiscale et les organismes sociaux (cf. graphique)

Systématisation du partage d’informations et automatisation du contrôle du montant des prestations : Enfin !

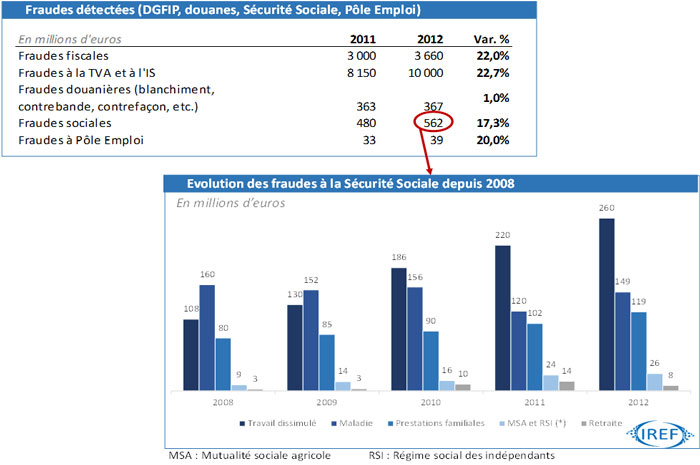

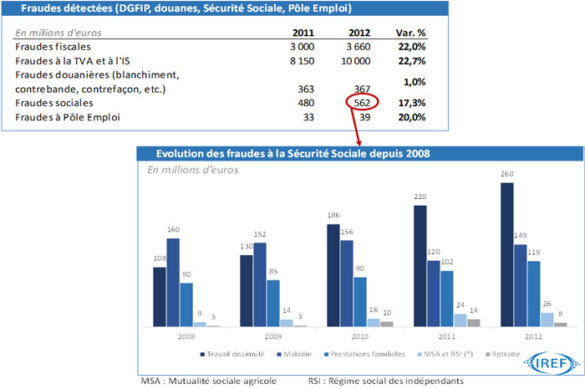

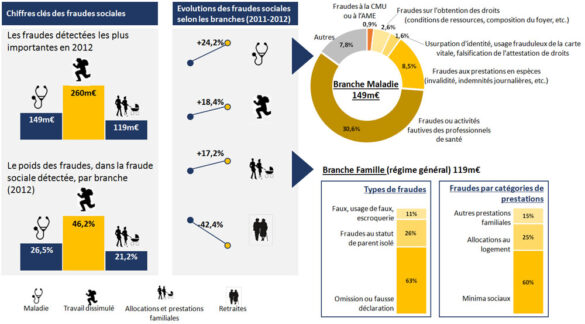

Selon le rapport sur la lutte contre la fraude aux finances publiques, de la DNLF, paru en mai 2014, la fraude sociale détectée, c’est-à-dire la fraude avérée à la Sécurité Sociale (maladie, vieillesse, famille) et aux cotisations sociales (travail au noir) s’élevait en 2012 à 562,3 millions d’euros. En 2013, les fraudes détectées à l’assurance maladie et aux prestations familiales dépassaient les 300 millions d’euros, soit une augmentation de plus de 15% depuis 2012.

Si l’on estime que la fraude détectée recouvre entre 1,5% et 4,0% de la fraude sociale totale, celle-ci pourrait s’échelonner entre 15 et 37 milliards d’euros par an, c’est-à-dire l’équivalent, respectivement, du budget de la sécurité (Police, gendarmerie et sécurité civile) et un peu plus que la moitié de celui de l’Education Nationale et l’enseignement supérieur.

Ce projet de fichier, par la systématisation du partage d’informations, notamment concernant le montant des prestations, devrait permettre d’économiser 5 milliards, c’est 10 fois plus qu’actuellement. Cette mesure est donc nécessaire et pallie les lacunes du répertoire national des données de protection sociale, mis en place en 2011, qui permettait de contrôler systématiquement l’éligibilité aux droits, mais pas d’en contrôler les montants. En effet, les montants des prestations versées ne pouvaient être contrôlés que sur demande, désormais, les informations seront automatiquement échangées entre l’administration fiscale et les organismes sociaux, y compris pour les montants des prestations sociales accordées. Par exemple, concernant l’allocation Parent Isolé, dont la fraude détectée s’élève à plus de 30 millions par an, la fraude réelle pouvant être portée entre 800 millions et 1,5 milliards, il suffira de croiser les données avec celles de l’avis d’imposition du foyer, détenu par l’administration fiscale.

Simplifier le système pour agir en amont de la fraude

C’est inévitable, plus un système est complexe, plus il est facile de le détourner, de le contourner et plus sa gestion est chère. Sa simplification permettrait (1) de faire des économies, pouvant s’établir autour de 3 à 5 milliards, (2) de réduire les possibilités de fraudes ou actions fautives, donc de restreindre structurellement la fraude et (3) d’instaurer un système plus équilibré et plus juste, avec une plus grande lisibilité et un accès facilité aux prestations sociales, compensé par des contrôles plus efficaces.

L’exemple Néerlandais est en ce point révélateur. Les Pays-Bas ont mis en place un système de guichet unique, en regroupant les trois piliers de la protection sociale : l’agence pour l’emploi, les agences de protection sociale et le volet social des communes, les dossiers des usagers ont pu être mis en commun et les administrations décloisonnées. Par conséquent, cela a permis de mutualiser les besoins des administrations, de supprimer les doublons, les procédures inutiles, et donc, de réduire les coûts, par une gestion plus flexible et plus adaptée. Par exemple, les fiches de postes relatives à ces administrations sont passées de plusieurs centaines à 50 et les emplois spécifiques auprès d’une administration en particulier ont été supprimés, au profit d’emplois « fongibles », pouvant être mobilisés dans différents services.

Les prestations sociales coûtent près de 600 milliards d’euros à l’Etat chaque année, la gestion de ce système coûte environ 40 milliards d’euros. En d’autres termes, 100€ de prestations versées coûtent 7€ en frais de structure. La mise en place du dossier unique et l’homogénéisation des procédures permettraient de réduire ce coût, par une optimisation des ressources humaines et de leurs tâches.

En plus d’économies structurelles, un parcours administratif intégré, faciliterait nettement les démarches, et permettrait une gestion des dossiers beaucoup plus efficace, car le système français de prestations sociales est en réalité une agrégation de systèmes, construits indépendamment et empilés les uns aux autres au fil des décennies ; et c’est pourquoi le système est si illisible. En effet, alors que les allocations logement sont calculées sur la base des revenus fiscaux de l’avant dernière année et réévaluées trimestriellement, la CMU se calcule sur les revenus des douze derniers mois et est reconsidérée annuellement. Difficile de s’y retrouver !

L’objet de cet article n’est pas d’arbitrer sur ces allocations, même si nombre d’entre elles mériteraient d’être tout bonnement supprimées – allocation de soutien familial, complément familial, complément de garde des enfants par un parent, bourses d’ «études» pour le primaire, le collège et le lycée, aide médicale d’Etat – AME, Allocation Temporaire d’Attente – ATA.

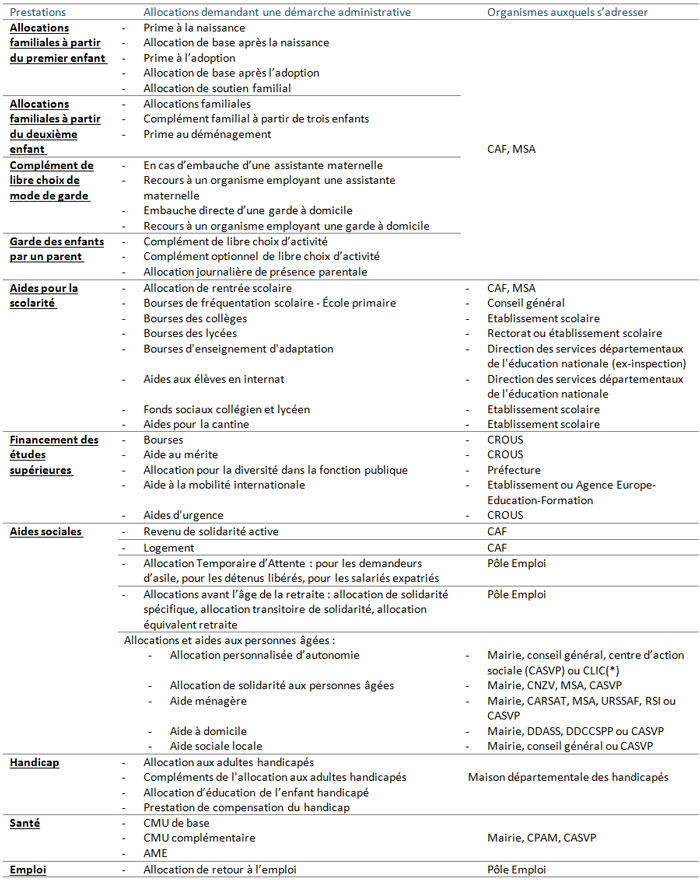

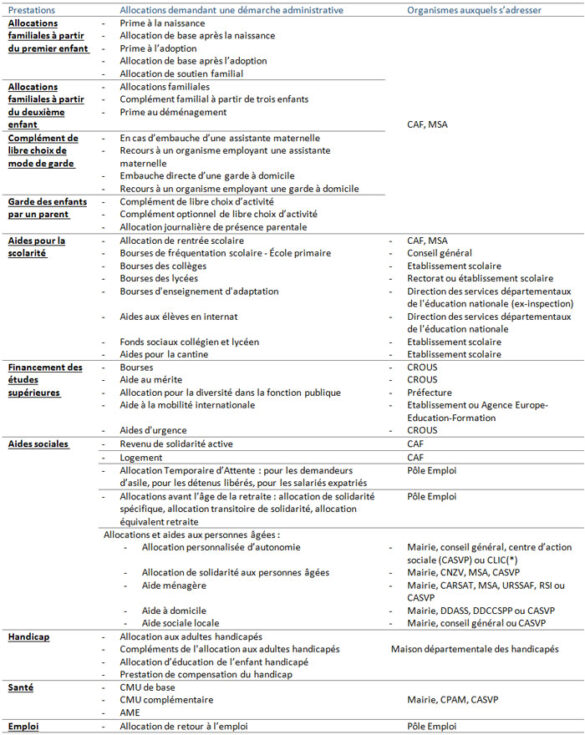

En revanche, il faut pointer la complexité du système, liée à la diversité des interlocuteurs et à la prolifération des formulaires CERFA. Les aides sociales, en France, c’est une cinquantaine de prestations et autant de formulaires CERFA (tableau ci-dessous), d’une dizaine de pages et imposant des pièces justificatives différentes et relatives à des périodes parfois variables. Par exemple, la demande de RSA est un dossier de 6 pages avec 7 pièces justificatives, la demande d’allocation logement, c’est 11 pages à remplir et 7 documents à fournir, enfin l’affiliation à la CMU, c’est 7 pages de renseignements et 7 à 10 pièces à fournir, différentes de celles requises pour la demande de RSA.

Substitution du dossier dématérialisé au dossier papier, mise en commun des pièces justificatives, partage des informations : pour un système moins complexe, donc moins facile à frauder. Car, il faut le rappeler, la complexité du système, caractérisée par la juxtaposition de règles et de dérogations, crée non seulement une certaine insécurité règlementaire, des effets de seuils rendant le système parfois injuste, mais démultiplie également les sources possibles de fraudes ou actes fautifs.

Autrement dit, notre système social est comme une superposition de strates, et chaque nouvelle strate constitue l’opportunité de nouveaux actes fautifs ou fraudes. Le simplifier est un enjeu majeur, car il permet évidemment de faire des économies structurelles, mais également de limiter la « propension à frauder », c’est-à-dire de diminuer le nombre et la typologie des fraudes, et donc, de restreindre la probabilité initiale de verser des sommes indues.

L’ambition est alors d’instaurer un système plus simple, plus lisible, plus accessible et donc plus équitable, et d’assurer, en contrepartie, des contrôles plus efficaces, c’est-à-dire, qui ne coûtent pas plus cher que ce qu’ils rapportent à l’Etat. En effet, actuellement, le montant revenant à l’Etat, issu des pénalités et sanctions après détection d’une fraude sociale (en quelque sorte les dommages et intérêts) est d’environ 4,5 millions d’euros. En d’autres termes, collecter 1€ de pénalité ou sanction suite à une fraude, coûte 13€. La Cour des Comptes avait déjà pointé, dans un rapport, la nécessité de réorganiser les effectifs des organismes sociaux, de faire la chasse aux doublons pour renforcer les équipes du contrôle contentieux et de la répression des fraudes.

Mais pour que ces contrôles soient vraiment efficients, il est indispensable de réduire la masse sur laquelle ils portent. Et cela, passe par une harmonisation des démarches administratives en matière d’aides sociales et une flexibilisation de la gestion et de l’organisation des administrations qui en ont la charge. Réduire le cout des charges sociales réduirait aussi certainement la fraude. Et si la solution était de rendre les assurances sociales au secteur privé du moins pour les assurances maladie, retraite et chômage ? La fraude serait mieux jugulée car tous y auraient intérêt.

Sources

– Sénat – Étude de législation comparée n° 216 – mai 2011 – Les réformes récentes de l’Administration

– Cour des Comptes – La lutte contre les fraudes aux prestations dans les branches prestataires du régime général, 2010

– Cour des Comptes – la sécurité sociale, septembre 2014

– Comité national de lutte contre la fraude (CNLF), la lutte contre la fraude aux finances publiques en 2014, mai 2014

– Comité national de lutte contre la fraude (CNLF), bilan 2012 de la lutte contre la fraude aux finances publiques, 2013

Les fraudes sociales en détail

7 commentaires

Amen!

Chapeau par avance au gouvernement qui osera s'attaquer à ce problème! Chaque fois qu'on essaie, bien timidement, les arguments sont toujours les mêmes: stigmatisation des pauvres, attaquez-vous plutôt à la fraude fiscale à grande échelle. Eh oui, sous prétexte que la grande délinquance fiscale existe, il faudrait excuser la petite fraude. On oublie simplement que petite fraude + petite fraude + petite fraude = beaucoup d'argent perdu.

Heureusement que l'IREF est là pour rappeler ce problème au bon souvenir de l'Etat. SY

Demande d'explications

Tout à fait d'accord avec vous sauf une demande d'explications. Vous écrivez:

"Selon le rapport sur la lutte contre la fraude aux finances publiques, de la DNLF, paru en mai 2014, la fraude sociale détectée, c’est-à-dire la fraude avérée à la Sécurité Sociale (maladie, vieillesse, famille) et aux cotisations sociales (travail au noir) s’élevait en 2012 à 562,3 millions d’euros…..

En effet, actuellement, le montant revenant à l’Etat, issu des pénalités et sanctions après détection d’une fraude sociale (en quelque sorte les dommages et intérêts) est d’environ 4,5 millions d’euros. En d’autres termes, collecter 1€ de pénalité ou sanction suite à une fraude, coûte 13€."

L'Etat récupère 562,3 millions ou 4,5 millions d'euros????

Mais je ne suis pas d'accord avec theano pour passer la fraude fiscale en pertes et profits. Toute fraude doit être combattue, celle des pauvres n'est pas plus inacceptable que celle des riches. Donc quand est-ce que l'IREF fera le même article sur la fraude fiscale?

Quelle erreur !

Désolé mais vous prenez le problème à l'envers. Si demain les prélèvements obligatoires, taxes et impôts en tout genre étaient limités à 30% de la richesse créée par le secteur privé et non 80 %, ceux qui trichent n'auraient plus aucun intérêt à le faire puisque ces prélèvements seraient acceptés de tous.

Plus vous taxerez, plus vous aurez des tricheurs qui tricheront non par esprit de malhonnêteté mais tout simplement pour survivre.

Nos gouvernants depuis plus de 35 ans n'ont jamais regardé plus loin que le bout de leur nez, sont incapables du moindre recul, de la moindre hauteur de vue. C'est le lot des Pays profondément socialistes donc étriqués du cerveau et dont le champion du monde est la France.

C'est bien la raison pour laquelle notre Pays va finir en faillite et sera géré par le FMI et autres institutions ce qui permettra à la France de retrouver le bon sens et une gestion saine donc non socialiste.

Mieux vaut lire ça que d'être aveugle

Astérix à qui vous adressez-vous? J'ai supposé peut-être à tort que c'était à moi.

D'où sortez-vous que la richesse créée est taxée à 80%? Merci d'argumenter. Il ne suffit pas que vous le disiez pour que ce soit une vérité.

Une partie du secteur public est créateur de richesse : RATP, SNCF, EDF, LA POSTE et même l’Education Nationale, la Sécurité Sociale puisque l’Iref dit que ce sont des activités privatisables. Donc, seules les fonctions régaliennes ne créent pas de richesse. Pour que votre chiffre de 80% soit vrai, il faudrait que les fonctions régaliennes représentent 42,5% (100-46/0,8) du PIB ce qui est manifestement faux.

Si demain les prélèvements obligatoires, taxes et impôts en tout genre étaient limités à 30% de la richesse créée, vous n'auriez pas la même protection maladie, la même retraite ou celle que pourrez avoir, les mêmes infrastructures (TGV, aéroports, routes …)…

Vous écrivez: "Plus vous taxerez, plus vous aurez des tricheurs qui tricheront non par esprit de malhonnêteté mais tout simplement pour survivre." D’après vous les riches fraudeurs fiscaux ne sont pas malhonnêtes mais le sont pour survivre et donc les seuls malhonnêtes seraient les fraudeurs pauvres. A qui voulez-vous faire croire de telles sornettes ?

Suivant votre idée, le riche qui a dit « droit dans les yeux » qu’il n’avait pas de compte à l’étranger l’a fait pour survivre et pas par malhonnêteté.

Pour frauder le fisc il faut être imposable or 50% des foyers sont non imposables, la population la plus pauvre qui peut avoir des difficultés à survivre est de l'ordre de 10%. Donc les fraudeurs fiscaux ne le font pas pour survivre à moins que vous considériez que l'on survit lorsque l'on ne possède pas une Ferrari.

La fraude sociale 20 mdsE, la fraude fiscale 60 mdsE.

Par ailleurs les hyper-riches ont des taux d'imposition bien inférieur à 30%. En 2009, selon des calculs faits par l'hebdomadaire Le Canard enchaîné, l'impôt sur le revenu de Liliane Bettencourt devrait être inférieur à 25 millions d'euros, soit un taux d'imposition de 9 %, malgré les 280 millions d'euros de dividendes versés par le groupe L'Oréal en 2009.

Vous élargissez le débat à la gestion du pays que je ne partage pas non plus, et je pense qu’il y a d’énormes économies à faire, entre autres, dans le domaine de la santé. Or, les riches laboratoires pharmaceutiques privés ne sont pas d’accord et font tout ce qu’ils peuvent pour faire augmenter les dépenses en créant, d’après le Professeur Even, des maladies virtuelles (Pré-hypertension, pré-diabète, pré-ostéoporose, dépression, cholestérol…) qui font multiplier le marché des médicaments par 3. Mais c’est un autre débat et cette discussion concerne la fraude sociale et aussi fiscale que l'Iref n'a pas traitée.

Par ailleurs, j'aimerais bien que l'Iref réponde à ma question: "L'Etat récupère 562,3 millions ou 4,5 millions d'euros ????"

Réponse à M.Tardy

M. Tardy,

D'abord merci pour vos commentaires très pertinents.

Pour répondre à votre question, voici deux éléments :

– les 4,5 millions représentent les pénalités "encaissées" par l'Etat suite aux sanctions prononcées par les organismes sociaux ou suite à des poursuites pénales.

– Ensuite il faut bien distinguer fraude totale, fraude détectée et fraude recouvrée. La fraude totale est par définition difficile à quantifier (l'IREF l'estime entre 15 et 37mds€). Parmi elle, l'Etat en détecte une partie ("fraude détectée" 562m€) mais ne retrouve pas l'intégralité de son montant ("fraude recouvrée"). Ces chiffres ne sont malheureusement pas accessibles et peuvent être très variables selon les administrations et les organismes sociaux. Par exemple, dans certains cas de fraudes aux allocations logement, le montant indûment perçu n'est pas remboursé par l'allocataire, mais déduit des mensualités à venir.

C'est le cloisonnement trop important entre les organismes sociaux qui renforce cette opacité.

J'espère que c'est un peu plus clair. Merci

Réponse à M. TARDY !

Non Monsieur, mon commentaire ne s'adressait pas à vous mais à tous les lecteurs.

Ma remarque concernait bien entendu les pauvres qui vont devenir de plus en plus nombreux en France. Les riches ont déjà quitté le Pays et ceux qui peuvent le devenir feront la même chose très vite… Excellent pour l'avenir…!

Quant au 80 % de prélèvements, je vous invite à consulter la liste des 214 impôts et taxes en FRANCE… provisoires….!? sur internet….. Record mondial….! Je n'ai pu l'afficher dans mon commentaire car le texte est tellement long.. qu'il n'est pas accepté. Dommage parce que ce vous pourrez lire est simplement hallucinant de connerie…..

Je confirme donc que lorsque l'on gagne 100 € par son travail honnête, compte tenu de toutes lesdites taxes, impôts, charges obligatoires, il ne reste que 20 €, et je maintiens que si l'on veut sauver la France de la faillite il faut, entre autres, limiter tous les prélèvements à 30 % de la richesse créée par le secteur privé et baisser EN MÊME TEMPS massivement les dépenses publiques de 300 milliards par an, SIMPLEMENT POUR REMBOURSER LA DETTE DE 2000 milliards auxquelles s'ajoute le déficit budgétaire annuel…. permanent depuis 1980.

Sous le Président POMPIDOU l'état prélevait 30 % de la richesse et le Pays fonctionnait très bien. Mieux, il n'y avait aucun déficit. Ledit déficit est apparu en 1980 (60 milliards (équivalent euros). Regardez bien l'évolution depuis cette date jusqu'aux 2000 Milliards de ce jour ++++ !

Je ne tiens volontairement pas compte des engagements hors bilan de l'état (3000 milliards !) à ajouter à la dette si l'état est appelé en garantie, donc aux frais des contribuables…!

A 1,20 % l'an (taux des OAT à 10 ans à ce jour) pour rembourser les 2000 milliards (capital et intérêts) la charge annuelle représenterait 213,44 milliards par AN sur 10 ans.

Si vous ajoutez le déficit budgétaire, vous trouvez bien les 300 milliards d'économie par an que j'appelle de mes voeux.

Vous précisez que le secteur public est créateur de richesses !!! ??? Il n'est créateur que de dépenses. Je m'explique.

Dans une entreprise privée, vous devez gérer seul et si vous n'avez pas assez de recettes, vous déposez le bilan avec tous les drames humains que cela représente.

L'état lui, n'est pas concerné, il calcule SES dépenses et si il constate qu'il n'a pas assez de recettes, il lève de nouveaux impôts. Comme cela est facile…! sans demander l'avis de ceux qui le font vivre…?? Et pourtant l'état ne vit que des recettes du secteur privé…. Où est l'honnêteté…????

L'état est tellement nul en gestion que toutes les caisses sociales sont également en déficit chronique. Les assurances privées nous coûteraient bien moins chères que toutes ces cotisations obligatoires étatiques (sécurité sociale.. etc… ).!

Si, dans ces conditions, vous considérez que ce pays est bien géré, et qu'il faut continuer dans cette voie suicidaire pour LA FRANCE, libre à vous.

fiscalité et social

Et si on regroupait le prélèvement de l'impôt et les prestations sociales? Un impôt simple (flat tax?), assis sur tous les revenus, à taux modéré, mais sans niche fiscale autre que celle liée aux emplois à domicile (déduction intégrale des charges sociales par exemple), avec une franchise sur le revenu imposable liée à la composition familiale (qui intégrerait de fait les allocations familiales universelles et un certain nombre d'autres éléments).

Les foyers à faibles ressources pourrait bénéficier l'année précédente d'une allocation "de situation" à un guichet unique, allocation qui devrait figurer sur la déclaration de revenus. Le calcul pourrait éventuellement aboutir à un impôt négatif.

A la clé, une bonne économie de fonctionnaires et de formulaires cerfa!

Cela aurait le mérite de responsabiliser, et de mettre tout le monde en situation d'égalité: déclaration de revenus pour tout le monde.

Parallèlement, il faudrait prévoir d'autres solutions pour les situations de très grande exclusion, comme cela existe déjà actuellement.