L’imposition proportionnelle ou progressive des revenus répond à des logiques différentes. La taxation progressive des revenus du capital décourage l’investissement dans les entreprises en valeurs mobilière (actions ou obligations), d’autant plus que ces placements sont généralement réalisés par les particuliers avec de l’argent sur lequel ils ont déjà payé leur impôt sur le revenu ou sur la transmission. A cet égard, une imposition proportionnelle apparaît plus efficace et plus juste. C’est ce qui a motivé la réforme de 2018 : un compromis obtenu après la catastrophique mise au barème de l’impôt des revenus du capital introduit par le gouvernement socialiste en 2013.

L’imposition des revenus du capital avant la réforme

Avant 2013, en ce qui concerne les revenus tirés des valeurs mobilières (fonds de placements, actions, obligations), le contribuable pouvait choisir entre une imposition barémisée et le paiement d’un prélèvement forfaitaire libératoire (PFL) de 21% pour les dividendes et de 24% pour les intérêts ; à cela s’ajoutait des prélèvements sociaux de 15,5%, soit une taxation à 36,5% pour les dividendes et 39,5% pour les intérêts.

En 2013, l’imposition au barème de l’IR (impôt sur le revenu) devient obligatoire. Un abattement de 40% est instauré pour les dividendes et un autre pour les plus-values mobilières, égal à 50% lorsque la durée de détention est comprise entre 2 et 8 ans et à 65% lorsque la durée de détention est supérieure à 8 ans.

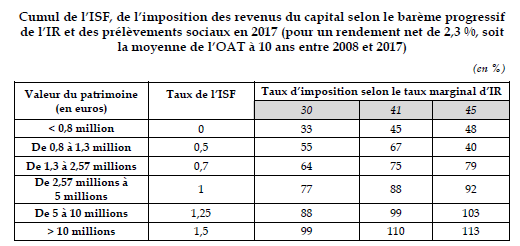

Cumulé avec l’ISF (impôt sur la fortune), cette usine à gaz complexe pouvait conduire, pour le contribuable, à un taux d’imposition de ses revenus du capital proche ou supérieur à 100%, comme l’indique le tableau suivant [[Christian Pfister, « Fiscalité de l’épargne et choix de portefeuille des ménages français », document de

travail de la Banque de France n° 699, novembre 2018. p.7-8.

]] :

En outre, la mise au barème des revenus issus des dividendes avait conduit lesdits dividendes à baisser drastiquement, de 39,6 Mds€ en 2012 à 26 Mds€ en 2013. Le Gouvernement, qui attendait 400 M€ de rentrées supplémentaire, a vu les recettes fiscales tirées des dividendes décroître de 3,3 à 1,8 Mds€.

L’imposition du capital dans les pays de l’UE

Une fois de plus, cette mesure allait à rebours de la tendance européenne et plaçait la France en état d’isolement fiscal. Par comparaison, la Suisse, le Luxembourg et la Belgique n’avait pas, excepté pour les opérations à caractère spéculatif, de taxe sur les plus-values, quand le Royaume-Uni et l’Allemagne avaient établi la leur aux taux de 28 et 26,4%.

En 2018, la France se caractérise toujours par un poids élevé des prélèvements sur le capital des ménages et des entreprises : 10,8% du PIB, contre une moyenne de 8,5% au sein de l’Union européenne, 10% pour le Royaume-Uni et 7% pour l’Allemagne [[Comité d’évaluation de la fiscalité du capital, deuxième rapport, France Stratégie, 2020, p.30]]. Sachant que la réforme de 2018 a permis une baisse de 0,2 points du taux français, on peut mesurer le chemin qu’il nous reste à accomplir.

De plus, les taux implicites d’imposition sur le capital [[Selon France Stratégie : les taux implicites d’imposition diffèrent des taux définis dans la législation fiscale. Ils se définissent comme le montant de l’impôt dû sur l’ensemble des revenus du capital (et non sur l’assiette fiscale qui peut faire l’objet d’abattement). Les impôts considérés sont les taxes portant sur les revenus de l’épargne et sur les investissements des ménages et entreprises, les taxes portant sur les stocks de capital et les taxes portant sur les transactions d’actifs. Ils permettent donc de mesurer la charge fiscale pesant réellement sur le facteur capital.]] (revenus et stocks) demeurent en France les plus élevés d’Europe et atteignent 55,1 % en 2018, contre 33,9 % au Royaume-Uni, 30,6 % en Allemagne, 29,9 % en Italie et 25,9 % en Espagne [[Comité d’évaluation de la fiscalité du capital, deuxième rapport, France Stratégie, 2020, p.31]].

Un premier bilan du PFU

L’article 28 de la loi de finances pour 2018 a substitué le PFU au cadre fiscal calamiteux précédemment évoqué. Le taux de taxation des revenus du capital est fixé à 30%, dont 12,8% au titre de l’impôt sur le revenu et 17,2% au titre des prélèvements sociaux. Notons que l’abattement de 40% pour les dividendes est maintenu pour ceux qui veulent choisir l’imposition au barème progressif.

Initialement, le Gouvernement avait tablé sur un coût budgétaire de la réforme de 1,3 Mds€ en 2018 et 1,9 Mds€ en 2019. C’était sans compter sur la forte sensibilité de la distribution des dividendes au poids de la fiscalité. Entre 2017 et 2018, les dividendes perçus par les ménages sont passés de 29,8 Mds€ à 37,1 Mds€, soit une augmentation de 7,3 Mds€ [[Évaluation d’impact de la fiscalité des dividendes réalisée par l’Institut des politiques publiques

(IPP) à la demande de la commission des finances du Sénat, p. 91.

]].

Le rendement du PFU, estimé à 2,9 Mds€ pour 2018 s’est finalement élevé à 3,5 Mds€. Selon l’Institut des politiques publiques, si l’on tient compte de la baisse des recettes au budget de l’État et de l’augmentation de celle des prélèvements sociaux, le coût de la réforme se situe entre 0,4 et 0,9 Mds€ [[Selon la méthode de calcul employé.]] pour l’année 2018.

La reprise du cours normal de la distribution des dividendes par les actionnaires a mécaniquement généré une baisse de fonds propres, mais aucun effet sur l’investissement n’a pu être démontré, tout comme sur l’exil fiscal (bien réel en revanche en ce qui concerne la création de l’impôt sur la fortune immobilière, effectuée la même année). Aucun déplacement des revenus du travail vers ceux du capital (via le versement de dividendes) pour les dirigeants d’entreprises n’ont pu être également observés.

En somme, si l’introduction du PFU n’a pas permis à la France de retrouver le chemin de la croissance, elle a eu le mérite de la rediriger vers une trajectoire de normalisation fiscale relative. Il reste que le taux de 30% du PFU est encore élevé, supérieur à ce qui se pratique dans chez nos voisins. Il pourrait être réduit, du moins peut-être en rétablissant un abattement pour durée de détention des valeurs mobilières au titre des plus-values sur titres.

2 commentaires

La création du prélèvement forfaitaire unique en 2018: une réforme nécessaire mais insuffisante

Comment veut t-on faire repartir l’économie par la multiplication des taxes ! Macron le pire Président que la France a connue le meilleur et bien au-dessus de tous en taxes et en distribution d’argent public pour des prune. Ce mec là ne doit pas avoir droit à la rente des Présidents il y en a bien assez comme cela des rentiers de la République qui n’ont rien fait d’autre que de se gonfler les poches et ceux de leurs proches avec l’argent chèrement acquis par ceux qui travaillent encore. Mais hélas la France tient le pompon mondial des dépenses inutiles et des taxes incompréhensibles et sans limites. Comment alors respecter des gens qui ne sont plus respectables ? Les Urnes l’on montré entre les abstentions et les votes blancs tout ce ramassis de voyous en font comme si rien ne pouvait les atteindre et gouvernent à leur guise avec largement moins de 10 % de la population qui adhère à leur personne. C’est peut-être cela la nouvelle démocratie ? il faudrait bien réviser la définition du mot démocratie dans les dictionnaires d’autant que ce système et méthode se prolonge jusque dans les collectivités locales.

La création du prélèvement forfaitaire unique en 2018: une réforme nécessaire mais insuffisante

OUI il faut prévoir un abattement pour durée de détention sur les PV mobilières il existe pour les PV immobilières et se trouve d’ailleurs là trop long , (30ans pour la CSG et 22 ans pour l’IR ) il faut ramener à 5 , 10 ou 15 ans la limite maximum de taxation des PV mobilières comme immobilières , au delà il n’est plus possible de s’y retrouver pour calculer les prix d’origine

Un alignement sur les 10 ans de la prescription fiscale maximale et aussi des prescriptions courantes du code civil et code de commerce s’impose vite .