Notre tableau publié il y a quelques jours a fait beaucoup de bruit. Et pour cause. Il est saisissant car nous avons pu montrer que le total des charges payées par l’employeur et par l’employé pourrait représenter une somme plus élevée que le montant du salaire net : 101 %. C’est deux ou trois fois plus que dans les autres pays européens comme l’Allemagne, les Pays-Bas ou le Royaume-Uni. Cette charge est pénalisante pour l’employé car il s’agit de l’argent qui devrait lui revenir grâce aux richesses créées par l’entreprise dans laquelle il travaille.

Comme nous l’avons dit plusieurs fois, cette somme devrait lui être versée intégralement. Ce serait alors à lui de choisir les assurances qui lui conviennent. Libre et responsable. De cette manière, il aurait aussi une idée juste de ce que représente effectivement son travail et de ce que lui prend l’Etat. Pour que cela soit clair, pour ceux qui ne seraient pas convaincus, voici plus bas une liste des taxes et contributions sur les salaires. Il suffit de prendre une calculette et de faire l’addition (ou de demander à… l’URSSAF). Bien sûr, les chiffres diffèrent en fonction des salaires mais, à la fin, c’est bien l’Etat qui encaisse le plus.

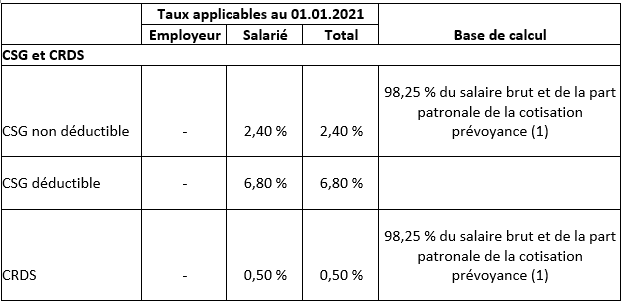

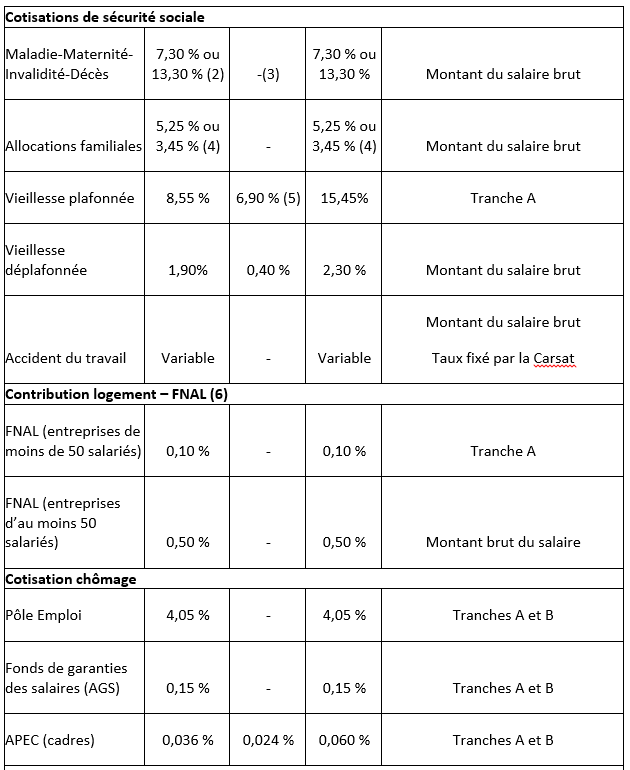

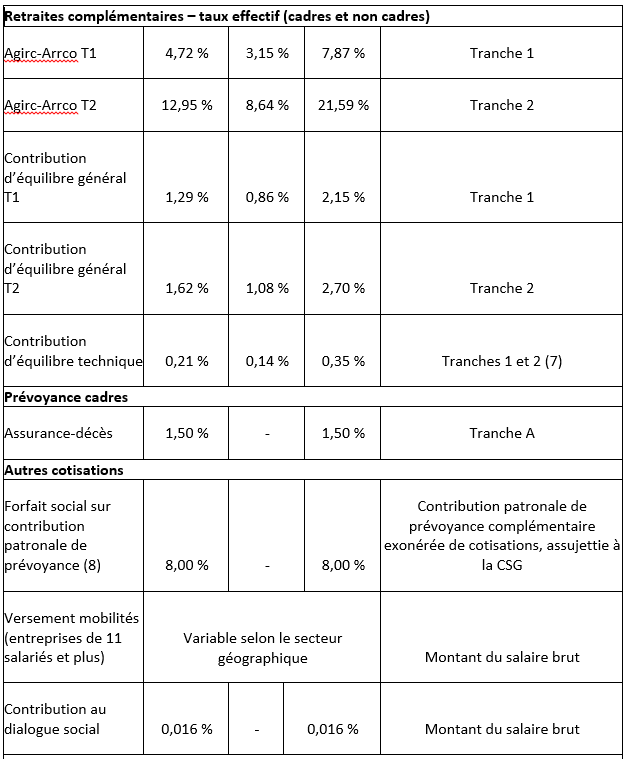

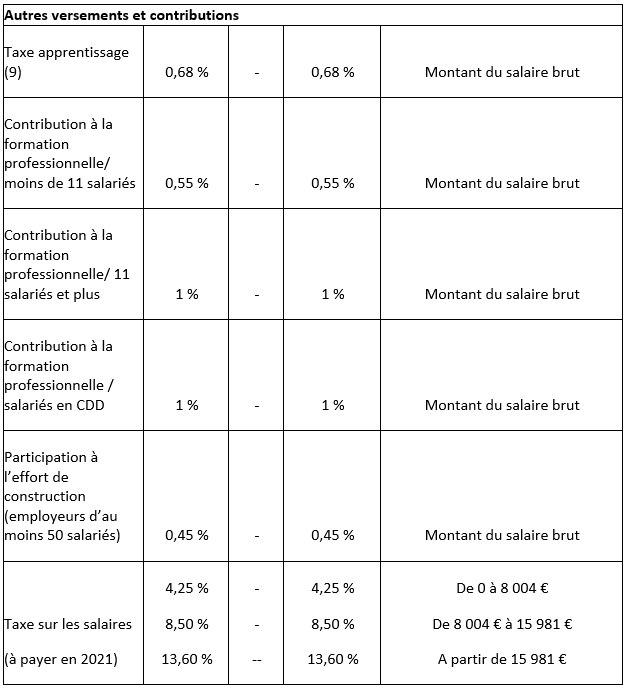

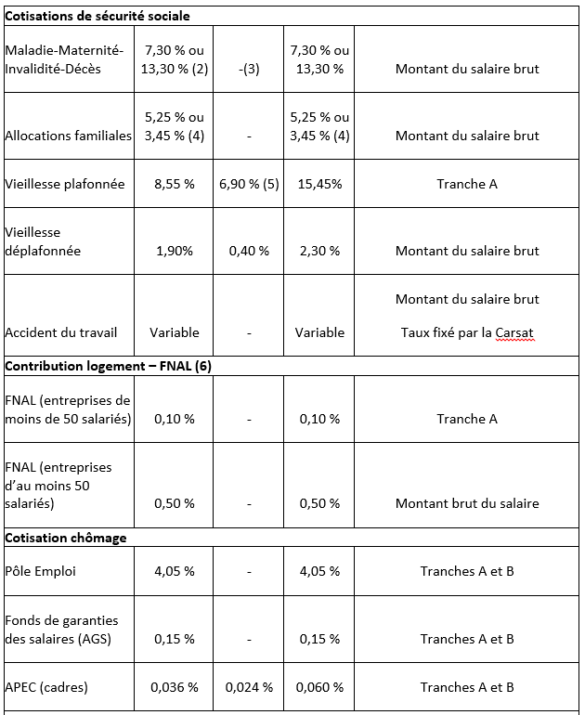

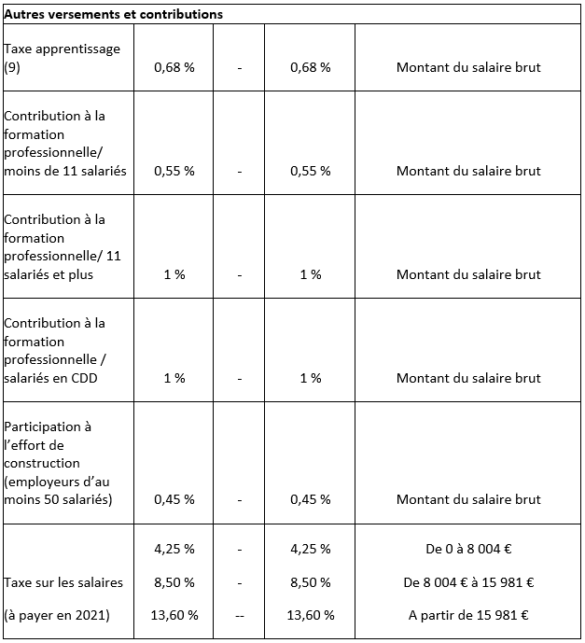

Tableau récapitulatif des charges sociales salariales et patronales applicables au 1er janvier 2021.

Détail des seuils :

• Tranche A : dans la limite du plafond mensuel de la sécurité sociale, soit 3 428 €

• Tranche B : de 1 à 4 fois le plafond mensuel de la sécurité sociale, soit de 3 428 € à 13 712 €

• Tranche C : de 4 à 8 fois le plafond mensuel de la sécurité sociale, soit de 13 712 € à 27 424 €

• Tranche 1 : dans la limite du plafond mensuel de la sécurité sociale, soit 3 428 €

• Tranche 2 : de 1 à 8 fois le plafond mensuel de la sécurité sociale, soit de 3 428 € à 27 424 €

[[(1) L’abattement de 1,75 % ne s’applique qu’à hauteur des rémunérations n’excédant pas 4 fois le plafond de la sécurité sociale ; au-delà la CSG et la CRDS sont calculées sur 100 % de la rémunération.

(2) Le taux des cotisations patronales d’assurance maladie est réduit de 6 points pour les salariés dont la rémunération n’excède pas 2,5 Smic (soit 46 637,50€ sur l’année2021), pour les employeurs éligibles au dispositif de réduction générale de cotisations sociales, portant le taux de cotisation à 7,30 % au lieu de 13,30 %. Ces taux intègrent la contribution sociale de solidarité pour l’autonomie des personnes âgées et handicapées (CSA) fixée à 0,30 %.

(3) Pour les départements du Haut-Rhin, du Bas-Rhin et de la Moselle, une cotisation salariale supplémentaire de 1,50 % est due. Pour les salariés fiscalement domiciliés à l’étranger, la cotisation salariale d’assurance maladie est de 5,50 %.

(4) Pour les employeurs éligibles à la réduction générale, le taux de la cotisation patronale d’allocations familiale est fixé à 3,45 % pour les salariés dont la rémunération n’excède pas 3,5 fois le montant du Smic calculé sur un an (soit 65 292,50 € sur l’année 2021). Dans les autres cas, le taux de la cotisation allocations familiales reste fixé à 5,25 %.

Des taux spécifiques sont appliqués pour :

les journalistes : un taux réduit de 2,76 % pour les employeurs éligibles à la réduction générale, ou un taux plein de 4,20 %

les artistes du spectacle : un taux réduit de 2,42 % pour les employeurs éligibles à la réduction générale, ou un taux plein de 3,68 %

(5) La cotisation patronale d’assurance vieillesse plafonnée est fixée à 6,90 % pour les employeurs de VRP multicartes.

(6) A partir du 1er janvier 2020, l’atteinte ou le franchissement du seuil d’effectif ne produit d’effet qu’après 5 années civiles consécutives d’atteinte ou de franchissement du seuil. Aussi, une entreprise qui atteint le seuil de 50 salariés en 2021 n’aura à payer la contribution au taux de 0,50 % qu’en 2026 si son effectif ne repasse pas sous le seuil de 50.

(7) La contribution d’équilibre technique est due pour les rémunérations qui excèdent le plafond mensuel de Sécurité Sociale (soit 3 428 € en 2021).

(8) Le forfait social de 8 % appliqué à la contribution patronale de prévoyance complémentaire s’applique aux entreprises de 11 salariés et plus (à compter du 1er janvier 2020, le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que sera lorsque ce seuil aura été atteint ou dépassé pendant 5 années civiles consécutives) ; le forfait social s’applique au taux de 20 % sur d’autres éléments de rémunération (notamment sur les sommes versées au titre de la participation, de l’intéressement, des plans d’épargne salariale, etc.)

(9) Le taux est fixé à 0,44 % dans les départements du Haut-Rhin, du Bas-Rhin et de la Moselle.

Les entreprises de plus de 250 salariés qui ne respectent pas leurs obligations en matière de quota d’apprentissage peuvent être soumises à une contribution supplémentaire.]]

15 commentaires

En France, les charges peuvent représenter plus de 100 % du salaire net !

En fait les charges sociales en1980 devaient représenter 35% l’évolution est gigantesque en 30ans nous sommes à 101 voire 104% pour certains métiers depuis 10 ans ,

En France, les charges peuvent représenter plus de 100 % du salaire net !

Suite : dans une économie ouverte comme la notre les charges sociales constituent une taxe à la production par rapport à nos voisins, c’est le cas pour tous les métiers comme ceux de l’agriculture, de l’industrie en particulier

En France, les charges peuvent représenter plus de 100 % du salaire net !

Bonjour,

j’ai une petite question à propos de votre tableau ;

Dans votre tableau, il y a des chiffres entre paranthèses de 1 à 9 pour lesquels vous n’avez pas mis de légende, à quoi corresponent-ils ?

Merci d’avance pour votre réponse.

Cordialement.

Pierre TERRACOL

Des charges qui n’en sont pas !

Ce que vous appelez des charges, qu’elles soient salariales ou patronales, n’en sont absolument pas ; ce sont pour la plupart des “protections sociales” : cotisations retraites, cotisations maladies et cotisations chômage. Du coup il ne reste que “peu” de charges. Si vous pensez que supprimer ces protections permettraient de baisser les coûts de main d’oeuvre, c’est juste, mais quid de la protection sociale ? Suggérez plutôt de ne faire payer aucune cotisation à personne (0 protection) à charge pour chacun de se protéger => retour aux années 70 où les indépendants n’avaient même pas obligation d’une protection maladie. Je trouve votre approche peu honnête et, fidèle lecteur, de droite et Chef d’entreprise et vous me décevez. A moins que je me trompe ?

Des charges qui n’en sont pas !

Des protections sociales qui représentent 100 % du salaire net….ça fait un peu…beaucoup..Lisez notre conclusion, c’est au salarié de choisir.

NL

En France, les charges peuvent représenter plus de 100 % du salaire net !

Ajoutez à cela les autres postes à la charge de certaines entreprises selon l’activité: équipements de sécurité ( chaussures, masques vêtements….) les équipements d’hygiène ( douches, lavabos, sanitaires, équipements handicapés…), transports, cantines etc…. qui même si financés en partie par le salarié, restent en partie aussi à la charge de l’entreprise.

En France, les charges peuvent représenter plus de 100 % du salaire net !

Et quand on a retenu toutes ces sommes “à l’insu du plein gré” du salarié, grevant ainsi son salaire super brut – ce que l’entreprise débourse au final – ( salaire net +charges patronales+charges salarié) le salarié s’acquitte encore de son côté de l’impôt sur le revenu et la TVA sur chaque produit qu’il paie avec ce qui lui reste! Au final, on comprend que certains préfèrent le chômage et les aides sociales, au travail!

En France, les charges peuvent représenter plus de 100 % du salaire net !

Effectivement, Monsieur Duret, les mots ont de l’importance. Il faut distinguer dans les commentaires les cotisations d’assurance médicale et cotisations de pension de retraite qui ne sont pas encore juridiquement étatisés bien qu’elles le soient beaucoup en pratique, d’une part ; des taxes (impôts déguisés) d’autre part. Les cotisations sont une partie du salaire des salariés subordonnés à un employeur (leur statut est bien différent des non salariés qui cotisent sans être subordonnés à un patron). Cela dit, le tableau de l’IREF me parait exact.

Par ailleurs, je vous invite à consulter la contribution “Pensions de retraite” sur le site : lasocietecivile.fr

Je ne pense pas qu’il y ait malhonnêteté de l’auteur, mais manque de rigueur dans les concepts : le terme charge est trop générique et comptable. La question est : qui paye les cotisations ? Elles appartiennent aux “ayants droits”, mais qui à la main dessus en réalité ? Sont-ils les propriétaires indivis, respectivement par régime, ou est-ce l’entité “caisse” personne morale vis à vis de qui ils ne sont que des ayants droits ? Les citoyens acceptent-ils que la loi oblige tout le monde à cotiser quel que soit son statut ? Les députés, la majorité gouvernementale, votent les lois faites (proposées !) par l’exécutif. Et les citoyens votent, mandatent de moins en moins pour des institutions où les pouvoirs sont de moins en moins séparés…

Charges et protection sociale

Vous nous (me) rendriez service en réalisant les calculs, par exemple sur un salaire de 3000 € bruts.

Quelle sont les parts en € de la protection sociale (Maladie, vieillesse, chômage) et quelles sont les parts des vrais charges (taxes).

Là on saurait objectivement de quoi on parle et en tous cas pas de 100% de “charges” comme vous le dites.

Merci d’avance.

Charges et protection sociale

Il s’agit bien de charges charges sociales salariales et patronales qui pèsent sur les entreprises. Et elles peuvent atteindre 100 % du salaire (voire plus)

Cordialement,

réforme de la fiscalité sociale

La FDPAE vient d’adresser un projet de réforme de la fiscalité sociale au directeur de la sécurité sociale Mr Franck Von Lennep.

Notre projet consiste en un changement de paradigme.

La suppression de toutes les cotisations sociales salariales et patronales pour les remplacer par une micro taxe de 2% sur l’ensemble des paiements scripturaux qui en 2019 représentaient 28500 Mds d’euros.

Conséquence : augmentation des salaires d’environ 20% pour les salariés, les enseignants, les soignants, les forces de l’ordre etc…

Amélioration significative de la trésorerie des entreprises .

Notre système à 75 ans et pour des multiples raisons n’est plus adapté au exigences du 21éme Siècle.

Voir notre projet de réforme “Réinventons notre système ” sur

acdpaf.com

En France, les charges peuvent représenter plus de 100 % du salaire net !

A Monsieur Lecaussin

Oui, Monsieur, les charges sociales salariales et patronales qui pèsent sur les entreprises sont celles de votre tableau.

Il s’agit de la masse salariale dont les cotisations. Les réduire revient à réduire le salaire “différé” (des salariés subordonnés), celui avec lequel sont remboursés les frais médicaux et versées les pensions.

Dans son livre Patrons, Tenez Bon, Karine Charbonnier-Beck évalue à 15% les taxes déguisées en cotisations qui devraient ne plus être à la charge des entreprises. Suggestion : il serait intéressant que vous vérifiiez et fassiez apparaître ces fausses cotisations dans l’intérêt des entreprises et des salariés.

Plus généralement, à mon avis, une cause du mal est dans la collusion Ministère de la Santé, Industries pharma, semencières, Médecine publique et privée, … qui tirent les dépenses vers le haut en consommation surabondante et à des prix surélevés en interdisant ce qui ne coûte pas cher d’où des coûts pharamineux d’assurances sociales en centaines de milliards par an. Retrait des préparations des herboristes (ça a commencé sous l’Etat français d’occupation), du réglisse des boulangeries etc. Souvent j’apprends des interdictions. Monopole des semences aux semenciers qui ne vendent que des semences dites hybrides i.e. non reproductibles . Mal bouffe ! pollutions, maladies. Dans quelle mesure est-ce moins vrai ou pire dans d’autres pays ? Le poisson a en grande partie disparu de beaucoup de rivières de France, ou il devient impropre à la consommation. Parmi les solutions immédiates : apprentissage de la nutrition, prophylaxie, médecines chinoises, médecins ne se laissant plus inciter par des cadeaux de labos (les présents aveuglent les intelligents et égarent les justes, dit la Bible), mais honoraires qui ne soient plus de misère.

France, les charges peuvent représenter plus de 100 % du salaire net ! Les supprimer, un leurre!

Bonjour monsieur Leucaussin

Vos tableaux sont exacts au niveau des chiffres mais, comme déjà mentionné plus haut, c’est la présentation qui pêche.

Effectivement, pour payer un salarié 100€, l’employeur doit prévoir le double en financement.

Comme énoncé par des internautes, la majorités (environ 80 à 85%) sont destinées à alimenter les caisses maladie, vieillesse, etc, etc..

Mettre tous ces “services” dans les mains des salariés en les laissant choisir, est complètement irresponsable sur le plan collectif. En effet, on aura toujours d’une part les fourmis qui prévoyantes vont se prendre en main pour assurer leur protection sociale et leur devenir une fois hors parcours professionnel et les cigales qui ne voient que le court terme.

Ces cigales se retrouveront assez vite, aux premiers problèmes rencontrés, sur le bord de la route à la charge de la société et des associations caritatives.

Nous nous retrouverons avec une minorité dans l’aisance matérielle, une partie moyenne (les fourmis) correspondant en gros à l’actuelle classe moyenne supérieure mais pas tous (je connais des cadres cigales et des ouvriers fourmis) et la plus grosse part à la charge de la société.

Vous qui citez les allemands comme modèle, je peux vous rappelez que chez nous en Alsace Moselle, nous bénéficions d’un système avantageux et rentable de sécurité sociale, avec cotisations au régime local, instauré par les allemands et mis en place il y a plus de cent ans, bien avant les français. Les humains occidentaux ayant pris l’habitude d’une certaines aisance matérielle et suite au développement des zones urbaines, le temps où chacun pouvait vivre en autarcie avec ses canards et autres, est révolu.

Et la médecine du travail ?

Ne pas oublier ce “petit plus”, qui coûte à l’employeur à peu près le prix de 5 consultations de médecine générale de ville…

En France, les charges peuvent représenter plus de 100 % du salaire net !

Bien entendu les charges représentent plus de 100 % du salaire net !!! Et ce n est pas nouveau . Nous avons quitté la France en 2019 pour un pays où les charges représentent 15 % en tout et pour tout!!!! Pas de contrat de contrat de travail donc liberté totale pour les patrons ET les salariés !!!! Avec pléthore d emplois dispos …

Impossible de prospérer dans ce pays !!!!!!