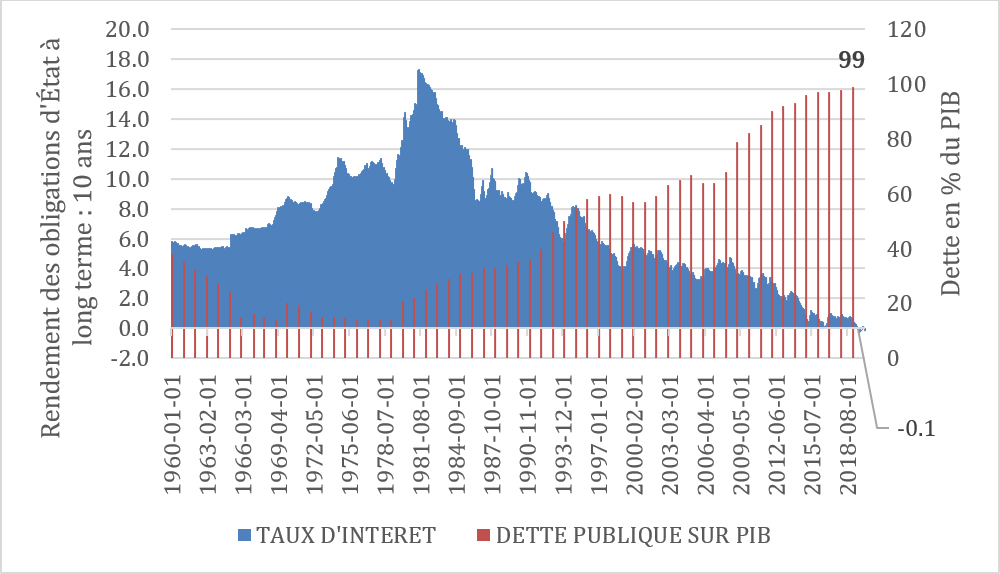

La presse et les médias se sont faits les échos de l’idée développée par certains experts (Blanchart 2019) suivant laquelle la hausse de la dette n’était pas un problème. De fait, si le poids de la dette publique a augmenté dans tous les pays développés, le coût du service de la dette a dans le même temps baissé. Plus les États s’endettent et plus les taux d’intérêt de long terme auxquels se financent les États baissent (Figure 1). La conséquence pour un pays comme la France est un recul du poids des intérêts dans la dépense publique. En 2018, la part des intérêts représentait 3,1% des dépenses publiques totales contre 6,6% en 1996. Dans ces conditions, conclut l’économiste du FMI, il n’est pas nécessaire de réduire les déficits et de prendre le risque de freiner la croissance en réduisant la demande. Le gouvernement doit au contraire dépenser plus en éducation, en formation professionnelle et en santé.

L’objectif de cet article est de montrer que cette position voit l’évidence, la baisse des coûts du service de la dette, mais ne voit pas que derrière cette baisse se cachent d’autres coûts économiques substantiels. Pourquoi les prêteurs n’exigent-ils pas des États des intérêts plus élevés alors que le ratio dette publique sur PIB et la probabilité d’une crise de la dette souveraine augmentent ? La principale raison est que l’État n’est pas un débiteur ordinaire. Il détient le monopole de la coercition et c’est pourquoi la solvabilité de l’État ne répond pas aux lois du marché. Un État n’est pas solvable parce que son projet de production répond aux attentes des consommateurs et dégage suffisamment de marges pour attirer les capitaux des épargnants. Il est solvable parce qu’il est suffisamment fort pour rendre sa dette solvable. La solvabilité de l’État est indissociable de son pouvoir de contrainte (sanctions) et de la possibilité que le droit lui offre de distribuer des privilèges (récompenses). L’État n’est pas solvable parce qu’il gère bien les deniers publics, mais parce qu’il peut renforcer à tous moments si nécessaire ses pouvoirs fiscaux, réglementaires et monétaires. Mais, et c’est ce que semblent ignorer les partisans d’un endettement toujours plus élevé, cette solvabilité forcée n’est pas sans coût.

Rendements des titres publics et dette publique (France 1959-2019)

L’économie politique a, dès ses origines, listé ces coûts. Montesquieu (1758) développe dans De l’esprit des lois quatre arguments contre la dette :

- La dette publique appauvrit le pays car elle favorise une fuite des revenus de la nation vers les étrangers.

- Elle fait tort aux ouvriers, car les impôts levés pour là payer rendent la main de l’ouvrier plus chère.

- Cette dette n’est pas de plus sans effet sur le taux de change. « Une nation perpétuellement débitrice est une nation où le change devrait être très bas. »

- Elle crée enfin les conditions de la formation d’une classe de rentiers de la dette publique. Elle ôte les revenus « véritables de l’État à ceux qui ont de l’activité ou de l’industrie, pour les transporter aux gens oisifs ; c’est-à-dire qu’on donne des commodités pour travailler à ceux qui ne travaillent point, et des difficultés pour travailler à ceux qui travaillent ». La dette publique favorise ainsi la formation d’inégalités entre ceux qui peuvent bénéficier des revenus de la dette et ceux qui paient via l’impôt les intérêts de cette dette.

Adam Smith, dans la Richesse des Nations, complète ces arguments en notant que, contrairement à l’impôt, la dette exige le paiement d’intérêt. Elle augmente ainsi le coût de financement de la dépense publique (Smith 1976, p.414). Elle enrichit les prêteurs et appauvrit les travailleurs. Elle déplace la richesse des productifs vers les rentiers et fait progressivement des capitalistes des rentiers qui ne cherchent qu’à s’enrichir grâce à leurs avances. La dette publique détruit l’esprit du capitalisme en transformant ces derniers en rentiers de l’État. Jean-Baptiste Say (1803) précise cet argument en soutenant que « l’État se trouve affaibli en ce que le capital prêté au gouvernement, ayant été détruit par la consommation que le gouvernement en a faite, ne donnera plus à personne le profit, ou, si l’on veut, l’intérêt qu’il pouvait rapporter en sa qualité de fonds productifs » (Say 1803, p.548). Il assimile ainsi les dépenses publiques à des dépenses moins productives que les dépenses privées. Cela conduit Say à poser un principe de bonne gestion des dépenses : « l’État doit toujours s’assurer que l’avantage qui doit naître pour le public d’un besoin satisfait, surpasse l’étendue du sacrifice que le public a dû faire pour cela » (Say 1803, p.486). Il attire ainsi notre attention, non seulement sur ce que les économistes contemporains désignent par l’effet d’éviction, mais aussi sur l’effet durable de la dette publique sur la structure du capital. La dette évince un investissement privé plus productif que l’investissement public. Ce n’est pas « un de perdu pour le privé contre un de gagné pour le public » car 10 investis dans le public rapportent en général moins que 10 investis dans le privé.

Les tenants de la finance publique fonctionnelle de Lerner (1943) et des positions néo-keynésiennes qui en sont issues (Blanchard 2019) peuvent juger que de tels arguments ne sont plus d’actualité, notamment parce que le taux d’intérêt n’augmente pas. Il n’y a donc pas d’effet d’éviction. Mais aussi parce que l’intérêt de la dette est quasi nul. Ce qui annule l’effet des intérêts sur l’impôt. De plus, l’existence des banques centrales permet aujourd’hui à la politique monétaire de gérer les effets de la dette publique sur le taux de change et de minimiser l’effet décrit par Montesquieu. Ils arrivent ainsi à la conclusion que l’on peut négliger ces effets indirects néfastes de l’endettement.

Avant de montrer en quoi ils ont tort, soulignons tout de même que, si en effet le coût direct du service de la dette a baissé, il représente toujours 42,2 milliards d’euros en 2019. Par comparaison, le budget de l’éducation nationale et de la recherche est de 100,9 milliards d’euros (2019) ; décomposé de la manière suivante 28,1 milliards pour l’enseignement supérieur et la recherche d’un côté et 78,8 milliards pour les missions d’enseignement. Le service de la dette n’est pas en ce sens une anecdote dans un pays qui a tant besoin de moderniser ses services publics (université, hôpitaux, prison, etc.) et de financer l’innovation.

Tous les coûts de la dette décrits par l’économie politique de la dette n’ont pourtant pas disparu avec les pouvoirs accrus de l’État. L’État a certes renforcé ses pouvoirs fiscaux, réglementaires et monétaires, mais il n’a pas les moyens d’empêcher la dette de générer de tels coûts :

- La part de la dette publique française détenue par des non-résidents représente environ 50% de la dette publique totale. Il y a donc bien une fuite de revenu.

- Si l’effet d’éviction par les taux d’intérêt est probablement moins fort, il n’a pas disparu pour autant et a été renforcé par un effet d’éviction plus insidieux mais tout aussi puissant qui passe par la réglementation et les jeux d’influence entre la haute administration et les agents financiers (Section 1).

- La baisse de la part des intérêts dans les dépenses publiques n’annule pas le montant des intérêts payés (Section 2). L’augmentation de la dette publique a jusqu’à maintenant enrichi les rentiers de l’État et appauvri les contribuables et les entrepreneurs via une augmentation de la pression fiscale. Ce transfert de richesse ne va probablement pas durer car de faibles taux peuvent encore attirer quelques épargnants, mais des taux négatifs ne peuvent que favoriser un désintérêt pour les titres publics. C’est là que, malgré tous ses pouvoirs, l’État peut être mis en difficulté.

- Le relâchement de la contrainte budgétaire qu’induit la baisse du coût du service de la dette publique accélère l’effet décrit par J.B. Say. L’affectation de l’épargne va toujours à des dépenses improductives et se détourne des fonds productifs (Section 3).

- Le dernier constat porte sur les coûts de la politique monétaire. Pour réduire le coût des services de la dette, la banque centrale est placée dans l’obligation de baisser ses taux de refinancement des banques. Pour pallier le désintérêt des épargnants pour des créances publiques à taux négatif, la banque centrale est obligée de monétiser la dette de l’État et de prendre à terme le risque d’un retour de l’inflation (Section 4).

L’effet de composition de tous ces coûts est de fragiliser le système économique et de l’exposer à une crise de grande ampleur.

1. Effet d’éviction par la réglementation

L’effet d’éviction par la hausse des taux d’intérêt a très tôt été décrit par l’économie politique de la dette et est fort bien documenté (Cebula 2013). La dette favorise une hausse des taux d’intérêt qui déplace l’épargne du secteur privé vers le secteur public. La baisse continue des taux d’intérêt pourrait faire croire qu’un tel effet n’existe pas dans le contexte actuel. Le déplacement de l’épargne vers le secteur public ne passe plus pas le taux d’intérêt, mais par la réglementation macro-prudentielle et la grande porosité qui existe entre le Trésor et les agents financiers.

A la suite de la crise de 2008, les États de l’Union Européenne ont renforcé les contraintes pesant sur les banques. Ces règles macro-prudentielles traitent cependant les titres publics comme sans risque (Antonin Levasseur et Touzé 2017). L’État utilise ainsi son monopole de la force pour fixer a priori ce qui est risqué et ce qui ne l’est pas. Une telle pratique incite les banques à acheter une grande quantité de titres publics, ce qui réduit à la fois le coût d’emprunt du gouvernement et les risques de faillite des États (D’Erasmo et al. 2019). Mais clairement, les banques n’acquièrent pas ces titres publics parce qu’elles y trouvent un intérêt économique, mais pour satisfaire une contrainte réglementaire. Pour ces établissements de crédit, la règle « prudentielle » rend ainsi la détention de créances privées plus risquée et coûteuse que la détention de titres publics. Il y a éviction non par les taux d’intérêt mais par la réglementation.

L’autre moyen utilisé par le ministère de l’économie et des finances pour forcer les établissements financiers à détenir des titres publics est la mobilisation de son réseau d’influence. Jusqu’au début des années quatre-vingt, la grande partie du financement non fiscal des dépenses publiques était réalisée grâce à des mécanismes réglementaires qui obligeaient un certain nombre d’acteurs économiques à placer leurs avoirs dans un compte du Trésor. Le coût financier pour l’État était très faible (Tiano 1958). Les réformes financières de 1985 ont démantelé le circuit du Trésor et conduit l’État à se financer sur les marchés, comme les autres acteurs de la vie économique. Pour des raisons qui ont été expliquées dans le rapport Marjolin-Sadrin-Wormser (1969), le Ministère de l’économie et des finances et le directeur du Trésor ont soutenu le démantèlement de ce circuit. Les circuits du Trésor ont été démantelés formellement mais sont restés puissants de fait, car les liens entre la haute administration et les établissements financiers restent très forts du fait de la pratique du pantouflage (Rouban 2010). L’agence REUTERS donne pour l’année 2011 la liste des principales entreprises détentrices de titres publics français. Elle permet d’identifier les compagnies d’assurance et les banques qui détiennent le plus de créances publiques. Ces établissements financiers (établissements de crédit (Banque), compagnies d’assurances et caisses de retraite) sont les principaux détenteurs de la dette française et sont majoritairement dirigés par d’anciens hauts fonctionnaires. C’est comme si la dette publique s’écoulait à l’intérieur d’un même réseau social aux intérêts communs : la protection d’un régime financier favorable aux élites financières et administratives du pays (Tableau 1). L’affaire du Crédit Lyonnais a sans doute été l’un des exemples les plus fameux des risques d’une telle porosité (Blic 2000).

6 commentaires

Le coût réel de la dette publique

Tout a fait exact rien n’est pire que l’effondrement dun pays .

Les dérives de nosxgouvernants ne seront pas jugulée si nous poursuivons les atteintes à la démocratie .

Il y a un risque de disparition de l’état par l’exploitation des effets désastreux du sur endettement de la France face aux pays en marche vers une dictature de l’humain comme un objet .

Il y a de quoi a être inquiet puisque nous sommes en retard de démocratie.

L’intelligence artificielle pourrait nous apporter une dimension nouvelle une autre voie vers le progrès.

Mais lequel pour l’humain ?

Le coût réel de la dette publique

A bien y comprendre, le jour ou une crise sérieuse venait à arriver ce sont nos petites épargnes et nos retraites qui seront immédiatement impactées ! la grande majorité de la population sauf ceux qui sont payés quoi qu’il arrive et qui seront à l’origine d’un fiasco prévisible. Sacré démocratie

Le coût réel de la dette publique

le système actuel tient par la force et par le monopole, créant de la masse monétaire en imposant des taux bas.

le même système existe pour le dollar au niveau mondial

l’apparition de monnaie dématérialisé, fixé sur des monnaie d’état tiers ou non a un avenir

Le coût réel de la dette publique

On pourrait très bien emprunter en vue de dépenses publiques d’investissement (ou considérées comme telles, par exemple en éducation, infrastructures, R et D), et en même temps réduire les dépenses publiques de fonctionnement bien documentées (notamment par la Cour des Comptes). Mais on dirait bien qu’en France, notre cerveau socialiste séquentiel ne sachant faire qu’une seule chose à la fois, emprunter d’un coté anesthésie tous les efforts d’économie de l’autre..

Le coût réel de la dette publique

le pire ou le plus désolant c est que nos décideurs s en moquent tout comme la population dans son ensemble, il est vrai que le ‘ parler honnête’ n est pas porteur surtout dans la future élection.

Si la dette est un élément de notre déclin il y a aussi le déséquilibre de notre commerce extérieure le tout avec nos plus de 89 000 textes de lois qui nous paralysent La question qui va se poser Qui va pouvoir renverser la table sans provoquer une révolution ? JML

Le coût réel de la dette publique

DIVINE PROVIDENCE quand reviendra tu !

a lire tout ceci il me vient une grande tristesse nous avons toujours vécu a crédit certes mais nous y associons ‘qui paye ses dettes s’enrichit’

et ma petite FRANCE comme je t’aime avec mon cerveau de primaire je pense a mes anciens qui ont servis et sont mort pour TOI enfin pour que nous soyons libre mais les mots toujours des mots et encore des mots qui génèrent des MAUX

mon bon RABELAIS si nous t’avions bien enseigné nous ne serions pas des moutons depanurge qui propagent ce virus

mon bon naturaliste BUFON qui nous enseignait bien avant la météo !

et oui un peu d’huilité le TEMPS ce conpose du passé, fugace présent et furtif avenir on ne le déconstruit pas alors c’est quoi ces iufm j’ai l’impression d’être d’un autre siècle EUROPE revoit ta copie et aide ceux qui t’ont accompagnés !! merci a nos athlètes eux ils ont la FRANCE en eux et ils portent Efforts et Respect de leur sport !!!

Elus du moment êtes vous au service de la FRANCE ou pour Vous servir ?

Européens ils vous faut grandir et ne pas vous laissez prendre par le mal de la jalousie courage et bon travail

questions : pourquoi la FRANCE est toujours un pays de cocagne ?

questions : pourquoi ceux qui travaillent et tous ! du paysan a l’illustre scientifique n’est il pas mieux payés (les impôts étaient pour la guerre du Temps de nos rois alors un peu de maturité SVP